Minusräntan är här! Här är 8 sätt att investera för fortsatt avkastning.

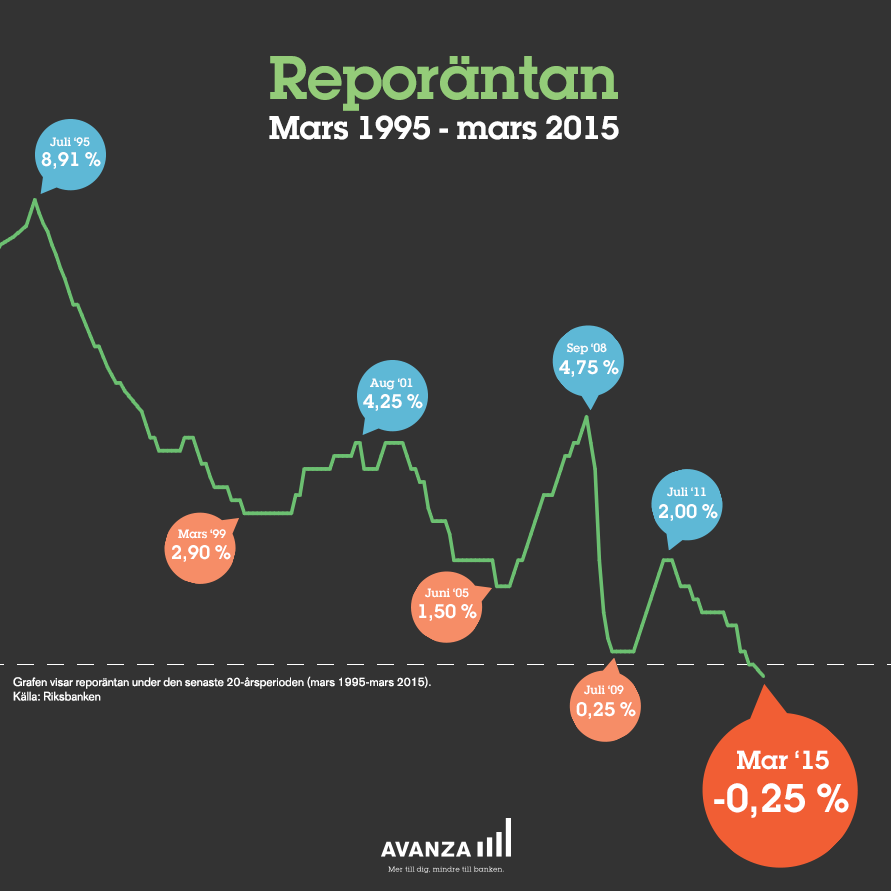

Uppdatering 18 mars: Vi har uppdaterat alla listor i detta inlägg efter dagens besked från Riksbanken som sänker räntan ytterligare ner till -0,25 %!

Det som för några år sedan var helt osannolikt har nu hänt. Sveriges Riksbank sänkte räntan under 0-strecket för att försöka nå inflationsmålet och få fart på ekonomin. Det här är historiskt, det har aldrig tidigare hänt att banker får betala för att hålla kapital hos Riksbanken och det återstår att se exakt vad effekterna blir.

Vi är inte ensamma om denna till synes extrema åtgärd. Schweiz hann före med negativa inlåningsräntor, och fler länder ligger på eller nära 0-strecket.

Hur påverkar då detta dig som privatperson och hur ska man tänka när man investerar? Här finner ni läsvärda inlägg från insatta ekonomibloggare:

Snåljåpen: Det här med minusränta

Ägamintid: Hur påverkar räntan min privatekonomi och aktieinvesteringar?

Petrusko: Riksbanken inför minusränta

Finansmamman: Minusränta, intressant läge

Gustavs aktieblogg: Negativ ränta, vad är att vänta?

Christoffers investeringsblogg: Är den negativa räntan positiv för mig som investerare?

Claes Hemberg: Välj ränta själv

8 sätt att investera för en högre ränta

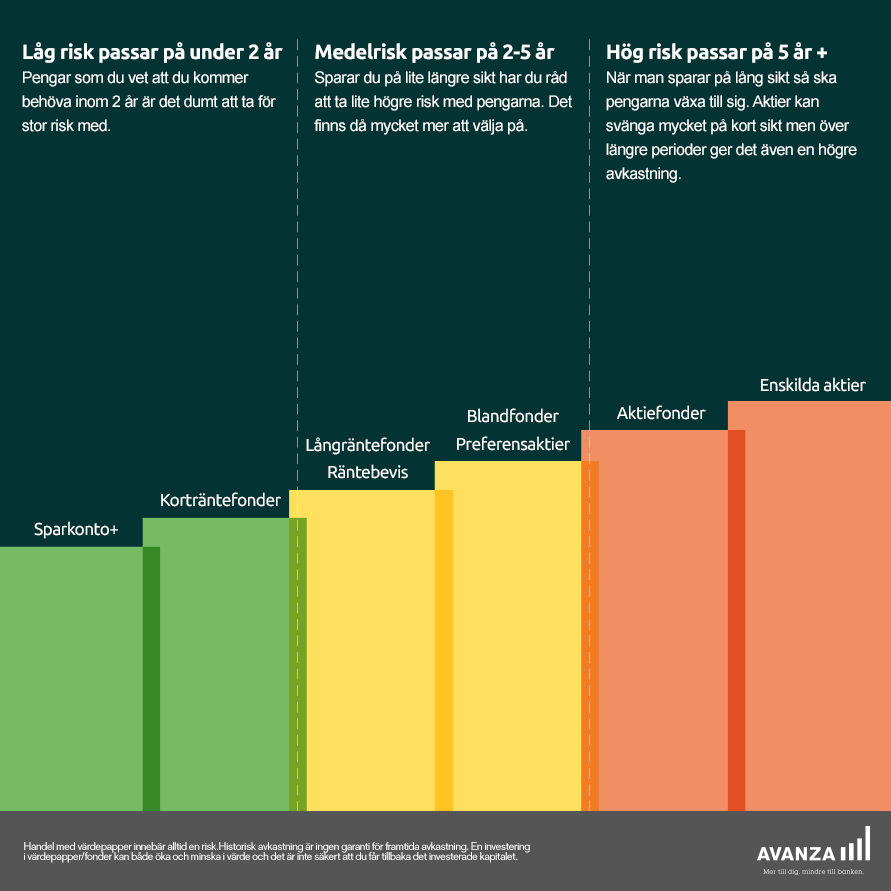

För att illustrera vilka olika alternativ det finns att investera i har vi tagit fram denna trappa som illustrerar risk och förväntad avkastning.

1. Sparkonto+

Allra lägst risk finner du på våra Sparkonto+, i och med att dina medel som är insatta på Sparkonto+ omfattas av insättningsgarantin finns det ingen risk att du förlorar pengarna förutsatt att du på vardera konto håller dig under gränsen 100 000 EUR.

| Värdepapper | Ränta* | |

|---|---|---|

| ÖPPNA | Sparkonto+ Santander | 0,80% |

| ÖPPNA | Sparkonto+ Collector | 0,80% |

| ÖPPNA | Sparkonto+ Nordax Bank | 0,75% |

| ÖPPNA | Sparkonto+ Resurs Bank | 0,50% |

| ÖPPNA | Sparkonto+ Klarna | 0,40% |

* Effektiv ränta per 2015-03-18.

Kontona omfattas av den statliga insättningsgarantin enligt beslut av Riksgälden. Varje kund har rätt till ersättning för sin sammanlagda kontobehållning i banken med ett belopp som motsvarar högst 100 000 Euro. Riksgälden betalar ut ersättningen inom 20 arbetsdagar från den dag banken försattes i konkurs eller Finansinspektionen beslutade att garantin ska träda in.

2. Korträntefonder

Korträntefonder investerar i räntebärande papper som löper med ränta som binds på max 1 år. Det finns lite olika typer av korträntefonder. Vissa investerar i så kallade Floating Rate Notes som ofta är längre obligationer utgivna av stora och stabila företag men där räntan justeras med jämna mellanrum (oftast var tredje månad), andra investerar främst i statsskuldväxlar (som oftast ger lite lägre ränta men som givetvis innebär lägre risk).

Nu när Riksbanken sänkt reporäntan ner till -0,25 % kan man dock inte förvänta sig en särskilt hög avkastning på dessa fonder. Detta är speciellt värt att tänka på om man har schablonbeskattat konto som ISK eller KF eftersom allt under 0,9% avkastning ger en högre skatt än om man hade sparat utanför kontot (gäller för 2015).

| Värdepapper | Ägare* | Utv 1 år** | |

|---|---|---|---|

| KÖP | Spiltan Räntefond Sverige | 15 102 | 2,0% |

| KÖP | Danske Invest Sverige Kort Ränta | 11 395 | 1,1% |

| KÖP | Öhman Penningmarknadsfond | 5 275 | 0,3% |

| KÖP | AMF Räntefond Kort | 1 729 | 1,3% |

| KÖP | Lannebo Likviditet | 588 | 1,1% |

Se fler korträntefonder här.

* Antalet ägare hos Avanza per 2015-03-18.

** Utveckling under 1 år uppdaterat med stängningskurs 2015-03-18. Utvecklingen gäller i SEK. För att se avkastningen på andra tidsperioder, tryck på respektive värdepapper. Källa: Avanza

3. Långräntefonder

Långa räntefonder kallas även obligationsfonder och investerar i just obligationer som oftast löper på längre tid än 2 år, vanligtvis är den genomsnittliga löptiden för fondens innehav längre än så. Långräntefonder är den bredaste kategorin räntefonder då det finns stora skillnader i risk och förväntad avkastning hos de olika värdepapper som fonderna investerar i. Vissa fonder har som krav att endast investera i statsobligationer och företagsobligationer med Investment Grade-rating medan vissa andra tillåter sig att placera i obligationer från mindre kreditvärdiga bolag, som då givetvis ger en högre ränta.

Viktigt att tänka på när man investerar i långa räntefonder är att de oftast går bra när räntan går ner men när räntan stiger så kan de backa. Bloggaren Snåljåpen förklarar detta på ett bra sätt.

| Värdepapper | Ägare* | Utv 1 år** | |

|---|---|---|---|

| KÖP | AMF Räntefond Lång | 4 568 | 8,2% |

| KÖP | SPP Obligationsfond | 3 529 | 8,5% |

| KÖP | Carnegie Corporate Bond | 3 187 | 2,3% |

| KÖP | Öhman Obligationsfond | 2 175 | 6,5% |

| KÖP | Öhman Företagsobligationsfond | 996 | 4,0% |

Se fler långräntefonder här.

* Antalet ägare hos Avanza per 2015-03-18.

** Utveckling under 1 år uppdaterat med stängningskurs 2015-03-18. Utvecklingen gäller i SEK. För att se avkastningen på andra tidsperioder, tryck på respektive värdepapper. Källa: Avanza

4. Räntebevis

För ett par år sedan såg vi att det fanns en stor efterfrågan att som privatperson kunna investera i enskilda företagsobligationer. Men då dessa oftast ges ut i poster om 1 miljon kr eller mer så blir det i praktiken en omöjlighet. Nordea lanserade då så kallade Räntebevis, som ges ut i poster om 10 000 kr. Det ger privatpersoner möjlighet att investera i kredit för enskilda bolag, man kan alltså själv välja vilka bolag man vill exponera sig mot och skapa sig en egen långräntefond. Räntan betalas ut varje kvartal och är kopplad till kreditrisken hos bolaget – som vanligt gäller högre ränta = högre risk, och tvärtom. Hos oss är handeln med räntebevis courtagefri och du kan köpa och sälja räntebevisen när du vill.

| Värdepapper | Ägare* | Ränta** | |

|---|---|---|---|

| KS | Avon | 177 | 5,1% |

| KS | US Steel | 345 | 4,6% |

| KS | Selecta | 307 | 4,1% |

| KS | Bombardier2 | 46 | 3,8% |

| KS | Lindorff | 320 | 3,5% |

Se fler räntebevis här.

* Antalet ägare hos Avanza per 2015-03-18.

** Teoretisk ränta per 2015-03-18. Teoretisk ränta baseras på räntebevisets säljkurs, räntetillägget och 3 månaders STIBOR, enligt (100 % – Säljkurs i procent)/Antal år till förfall + Räntetillägg + Dagens 3 månaders STIBOR.

5. Blandfonder

Som det låter på namnet så investerar blandfonder i både aktier och räntebärande papper. Här spelar givetvis förhållandet mellan fondens aktieinnehav och ränteinnehav en stor roll för vilken risk man tar. Förhållandet står oftast angivet i fondbeskrivningen eller till och med i namnet, som hos våra fonder Avanza 75 samt Avanza 50 där fonderna exponeras 75 % respektive 50 % mot aktier och resten mot räntebärande papper.

| Värdepapper | Ägare* | Utv 1 år** | |

|---|---|---|---|

| KÖP | AMF Balansfond | 10 288 | 25,3% |

| KÖP | Avanza 75 | 7 344 | 30,6% |

| KÖP | Swedbank Robur Mix Indexfond Sverige | 2 940 | 17,6% |

| KÖP | Avanza 50 | 1 845 | 20,1% |

| KÖP | Lannebo Mixfond | 1 667 | 21,7% |

Se fler blandfonder här.

* Antalet ägare hos Avanza per 2015-03-18.

** Utveckling under 1 år uppdaterat med stängningskurs 2015-03-18. Utvecklingen gäller i SEK. För att se avkastningen på andra tidsperioder, tryck på respektive värdepapper. Källa: Avanza

6. Preferensaktier

Preferensaktier blir allt vanligare på börsen och de har blivit mycket populära bland våra kunder. Det som skiljer preferensaktier från vanliga aktier är att de har en på förhand fastställd utdelning som bolaget måste betala ut innan några vanliga aktieägare får någon utdelning. Det liknar därför i mångt och mycket en obligation med en fast ränta. Till skillnad från en vanlig aktie (stamaktie) så ger inte en preferensaktie möjlighet till någon ökad utdelning över tid, vilket gör att själva värdeökningen är begränsad. Viktigt att tänka på är att villkoren för olika preferensaktier kan skilja sig åt och bolaget kan lösa in preferensaktien till ett förutbestämt pris, i vissa fall kan preferensaktien handlas över detta pris. Därför bör man kontrollera villkoren innan man investerar. Läs mer om preferensaktier i inlägget: Vad är en preferensaktie och vad skiljer dem från vanliga aktier?

| Värdepapper | Verksamhet | Börs | Ägare* | Dir avk** | |

|---|---|---|---|---|---|

| KS | Akelius Pref | Fastigheter | 8 161 | 5,8% | |

| KS | Klövern Pref | Fastigheter | 5 812 | 5,8% | |

| KS | Hemfosa Pref | Fastigheter | 4 251 | 5,5% | |

| KS | SAS Pref | Flyg | 2 190 | 10,4% | |

| KS | Amasten Holding Pref | Fastigheter | 1 572 | 6,5% |

* Antalet ägare hos Avanza per 2015-03-18.

** Aktuell direktavkastning baserad på stängningskurs 2015-03-18. Källa: Avanza

7. Aktiefonder

Aktiefonder är det absolut vanligaste fondalternativet bland svenska sparare så någon närmare förklaring behövs nog inte. Fonderna sprider sina risker genom att investera i många olika bolag. Här finns det väldigt stora valmöjligheter som sparare då det finns en mängd olika typer av aktiefonder. Det finns fonder som endast investerar i ett visst land (Sverige, USA, Kina), fonder som investerar i en viss region (Europa, Asien, Latinamerika), fonder som investerar globalt eller i tillväxtmarknader, fonder som investerar i olika branscher (Fastigheter, Miljö, Energi). Möjligheterna är oändliga, vi har här nedan listat de populäraste aktiefonderna bland våra sparare.

| Värdepapper | Ägare* | Utv 1 år** | |

|---|---|---|---|

| KÖP | Avanza Zero | 134 725 | 30,1% |

| KÖP | Danske Invest Global Index | 37 730 | 44,8% |

| KÖP | Swedbank Robur Indexfond Asien | 26 880 | 51,2% |

| KÖP | SKAGEN Global SEK | 21 539 | 35,0% |

| KÖP | Spiltan Aktiefond Investmentbolag | 19 191 | 34,0% |

Se fler aktiefonder här.

* Antalet ägare hos Avanza per 2015-03-18.

** Utveckling under 1 år uppdaterat med stängningskurs 2015-03-18. Utvecklingen gäller i SEK. För att se avkastningen på andra tidsperioder, tryck på respektive värdepapper. Källa: Avanza

8. Utdelande aktier

Själva tanken med aktiesparande är ju att bolagen ska förvalta aktiekapitalet så pass bra att de till slut går med vinst och då har möjlighet att dela ut pengar till sina aktieägare. Utdelningen är att betrakta som ränta på investeringen. Storleken på utdelningen i förhållande till vad man kan köpa aktien till kallas för direktavkastning. Det är alltså den ränta du kommer få varje år på din investering om inte bolaget beslutar sig för att öka eller minska utdelningen. Här nedan har vi sorterat ut de bolag som för tillfället har högst direktavkastning på Stockholmsbörsens Large- och MidCap-listor. Att köpa enskilda bolag innebär i regel en högre risk än att sprida riskerna på flera olika bolag.

| Värdepapper | Verksamhet | Börs | Ägare* | Dir avk** | Utv 1 år*** | |

|---|---|---|---|---|---|---|

| KS | HiQ International | IT-konsult | 4 394 | 6,0% | 4,9% | |

| KS | Ratos | Private Equity | 15 775 | 5,8% | -6,5% | |

| KS | TeliaSonera | Telekom | 19 787 | 5,5% | 9,7% | |

| KS | Swedbank | Finans | 17 697 | 5,1% | 21,8% | |

| KS | Nordea | Finans | 10 472 | 5,0% | 24,7% |

Till aktielistan sorterat på direktavkastning.

* Antalet ägare hos Avanza per 2015-03-18.

** Baserad på stängningskurs 2015-03-18. Direktavkastningen avser senast kommunicerad utdelning. Källa: Avanza

*** Utveckling under 1 år uppdaterat med stängningskurs 2015-03-18. Utvecklingen gäller i SEK. För att se avkastningen på andra tidsperioder, tryck på respektive värdepapper. Källa: Avanza

Som man lätt kan se så är direktavkastningen hos aktier oftast lägre än hos preferensaktier och ibland även företagsobligationer. Detta är på grund av att man som aktieägare över tid även kan förvänta sig en ökning av vinsten, och därmed även en höjning av utdelningen. I preferensaktier och företagsobligationer är istället utdelningen/räntan fast. Därför är den förväntade avkastningen högre för rena aktier över en längre period.

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida.