Hur kan man tänka kring belåning i portföljen?

Belåning är ett kraftfullt verktyg för att öka den potentiella avkastningen i portföljen. Myntet har dock två sidor och i detta fall innebär det att även risken i din portfölj ökar. Men hur ska man då tänka kring belåning och hur nyttjar man den på rätt sätt för att öka avkastningen? Låt oss titta närmare på det!

Belåning ökar din förväntade avkastning – men så även risken!

Ett klassiskt exempel i belåningens favör är det statliga fondalternativet AP7 Aktiefond i Premiepensionen. I fondens faktablad (KIID) står att läsa:

”I förvaltningen av AP7 Aktiefond används normalt hävstångsteknik för att öka risk och förväntad avkastning. Användningen av hävstångsteknik gör att varje krona som investeras i fonden, normalt ger en utväxling som är högre än den underliggande marknadsutvecklingen. Detta gäller både i uppgång och nedgång. Marknadsrisken i fonden tillåts vara inom intervallet 0,9 – 1,6 gånger marknadsrisken i fondens referensportfölj (MSCI All Country World Index (Gross).”

Det innebär alltså att fonden kan ta lägre risk än aktiemarknadsrisk genom att ha likvider eller torrt krut som det brukar kallas. Men även att fonden kan använda belåning för att ge en högre utväxling än börsen. Om vi antar att börsen stiger 7% och att du har 1,6 gångs marknadsexponering (hävstång) så innebär det ju att du når 11,2% avkastning.

Den som placerar 100 000 kronor med en horisont på 20 år når 400 000 kronor. Den som använder den exemplifierade belåningen når istället nästan 900 000 kronor före skatt och räntekostnad. Om vi räknar med en längre sparhorisont på 45 år så växer 100 000 kronor till 2,3 miljoner kronor. Om vi ökar den årliga avkastningen från 7 till 8% så ser vi att den förväntade avkastningen ökar till 3,6 miljoner kronor, alltså 56% mer. Varje procentenhet gör stor skillnad över tid, tid och avkastning är som bekant de två viktigaste faktorerna för ett långsiktigt framgångsrikt sparande. Belåning behöver inte vara en del av ett framgångsrikt sparande men det är ett kraftfullt verktyg för att öka avkastningen eller flexibiliteten för den som vill.

Anledningen till varför jag jämför på så lång horisont som 45 år är för att det ger stor effekt över tid. Alla ekonomiska tal blir stora över tid, precis enligt skolboken när ränta-på-räntaeffekten kommer på tal. Dock är det faktiskt så, även om teorin talar i favör, att många tenderar att köpa aktier när det är dyrt och sälja när det är billigt. En belåning ovanpå toppen kan då istället bli som att hälla salt i kaffet i tron om att det är socker.

Hur använder jag belåning?

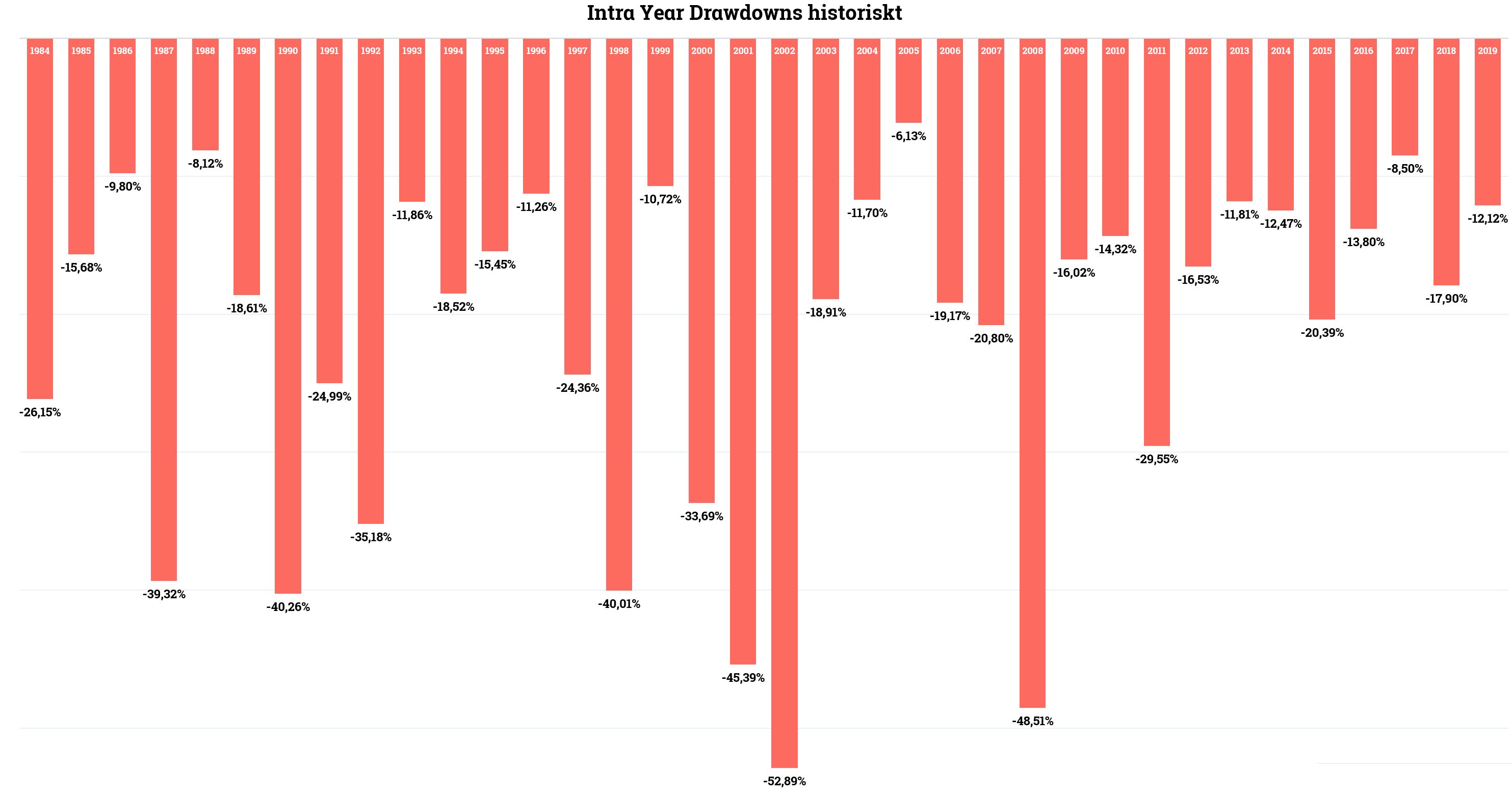

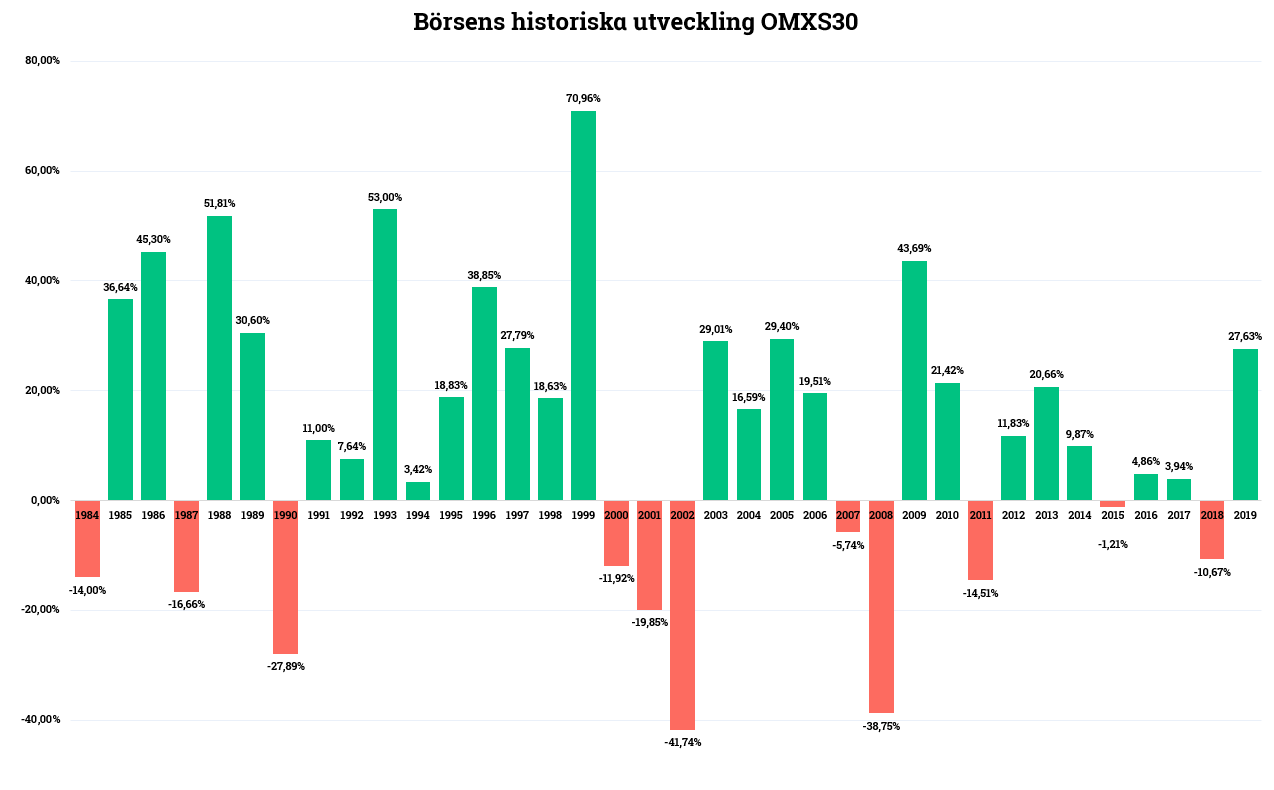

Jag har använt belåning löpande i mitt sparande under många år. Men jag är en försiktig general och det primära syftet är faktiskt inte hävstång utan flexibilitet i mitt sparande. Börsen tenderar att svänga tillräckligt för att ge min dos av finansiell spänning i vardagen. Med flexibilitet menar jag helt enkelt att kunna investera närsomhelst och dra nytta av marknadens volatilitet när lägen dyker upp. Eftersom att jag sätter in pengar i mitt sparande varje månad så kan jag helt enkelt investera mitt i månaden för den slant jag normalt sätter av i samband med löning. Sedan 1984 har vi haft korrektioner, alltså nedgångar på minst -10% från topp till botten, under 89% av dessa år. Det tillhör alltså börsens normala tillstånd och detta till trots så har 69,5% av dessa år blivit positiva börsår. Dessa korrektioner har inte sällan visat sig vara goda köptillfällen och perioder där jag brukar använda min kredit för att investera pengar som jag kommande månad/månader komma spara ändå.

Istället för hävstång är det alltså flexibiliteten att kunna investera närsomhelst då en sättning på marknaden eller ett läge synnerligen sällan uppstår kring löning varje månad.

Vidare har jag även en ”amorteringsportfölj” där jag kan finansiera mig betydligt lägre än den förväntade löpande utdelningen på innehaven vilket blir ett ”spreadcase”. Alltså att jag kan finansiera mig betydligt lägre än den förväntade löpande utdelningen i de värdepapper jag köper. Men den portföljen är känslig för utvecklingen på både inflation och räntenivå.

3 sätt att använda belåning i min värld:

- För att få en hävstång i sitt sparande

Om du köper en aktie för 100 kr och aktien stiger 1% så har du tjänat en krona eller en procent. Om du köper samma aktie men investerar 50 kr av egna pengar och 50 kr lånade dito så kommer uppgången på 1% eller en krona motsvara 2% på dina 50 kr, exklusive räntekostnad. En hävstång gör att din investering svänger MER åt båda håll. - För att tjäna pengar på ett spreadcase

Om du tror att du kan få en avkastning som överstiger räntekostnaden, minskat med skattereduktionen, så finns det ju en logik att låna. Om du kan låna pengar till 2% men tror att du kan få en avkastning på exempelvis 6% så kan du tjäna pengar på mellanskillnaden. Här är det viktigt att påminna om att du tar risken, en investering kan falla -4% en enskild vecka eller till och med en enskild dag så viktigt att komma ihåg risken. - För att skapa en flexibilitet

Detta är min personliga favorit. Som tidigare sagt så kommer en sättning eller ett läge i marknaden sällan exakt när man vill eller i samband med löning. Värdepappersbelåning gör det möjligt för mig att alltid ha kapital tillgängligt om ett läge dyker upp. När sedan lönen kommer så betalar jag tillbaka den utnyttjade krediten helt enkelt.

Vad bör man tänka på?

Till att börja med vill jag säga att belåning inte är någon självklarhet i sparandet, tvärtom, men rätt utnyttjat kan det skapa möjligheter. I min värld är det största hotet mot ett långsiktigt lönsamt sparande den egna psykologin och att man får ont i magen när börsen är sur. Det finns förmodligen lika många investeringsfilosofier som investerare och det gäller att hitta det upplägget som passar en själv bäst.

Tumregel som jag själv använder är att belåningen max får vara 30% av portföljen och då helst efter en nedgång i marknaden snarare än efter en lång börsuppgång. Anledningen till varför jag själv använder tumregeln 30% är för att om vi får en nedgång på -50%, vilket vi fick vid IT-kraschen likväl som finanskrisen, så kommer en belåningsgrad på 30% efter en bördsnedgång då uppgå till hela 60%. Har du en belåningsgrad på 50% och börsen halveras så har du raderat ut hela ditt kapital.

Investeringsregler är viktiga men ännu viktigare om du använder belåning. Sätt upp egna regler för hur mycket du får belåna portföljen (kanske mätt i antal månadsspar), när du ska betala tillbaka, hur stora enskilda bolag får bli i portföljen, när du ska köpa mer kontra när du ska sälja av. Förbered dig för hur du ska agera om det inte riktigt blir som du tänkt dig.

Var försiktig med dubbelexponering nu vill jag inte skicka med moraliska pekpinnar men jag vill ändå säga att det inte riktigt är att rekommendera att använda en värdepappersbelåning för att köpa hävstångsprodukter, då blir det en högoktanig kaka på kaka som nog innebär en onödigt hög risk.

Sist men inte minst.. en värdepappersbelåning i min värld ger handlingsfrihet och flexibilitet, något jag värdesätter högt men som bloggen förespråkar så finns risker om man använder den på ett sätt som inte passar en själv. Vill du lära dig mer om värdepappersbelåning så kan du lyssna på Avanzapodden episod 80. Mer information om värdepappersbelåning och vår värdepapperskredit hittar du här.

Lycka till,

Nicklas

Tänk på att belåning innebär en betydande risk:

Att använda belåning innebär att avkastningen blir högre om innehavet går upp, men nedgången blir också större om värdet sjunker. Använd en måttlig belåning och se till att inte låna så mycket att du inte klarar av en större nedgång. Du är alltid skyldig att betala tillbaka den utnyttjade krediten samt ränta, oavsett dina värdepappers utveckling. Räntan är rörlig och krediten löper tills vidare. Räntan är rörlig och krediten löper tills vidare. Lånar du 100 000 kr till 2,29% effektiv ränta som du sedan väljer att betala tillbaka efter ett år blir det totala återbetalningsbeloppet 102 290 kr (eller 101 603 kr efter ränteavdrag). Alla räntor som visas är effektiva räntor.