Dollar$tore eller Store Dollar?

Omikron är den femtonde bokstaven i det grekiska alfabetet och namnet omikron betyder ”litet”. Uppenbarligen gör marknaden en något annorlunda tolkning än just ”liten” av den förestående anstormningen av virusvarianten och dess möjliga konsekvenser för börser och ekonomier runtom i världen.

Dollarförstärkning i korten

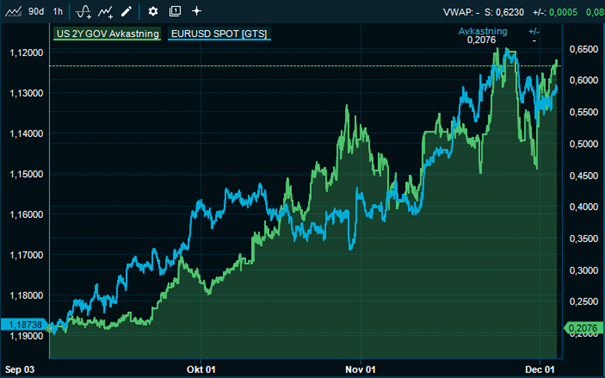

Sedan förra månadens FED-möte och beslutet att påbörja tapering (nedtrappning av tillgångsköp), till en början om 15 miljarder USD per månad från och med november, har dollarn stärkts markant, inte minst mot den svenska kronan som tappat både mot euron och dollarn vilket visas i grafen nedan:

Källa: Infront

FED´s planer på en minskningstakt om 15 miljarder USD per månad fram till sommaren lär troligen omprövas redan vid nästa policymöte i mitten av december. Även med Omikron lutar det snarare åt att tapering avslutas före sommaren för att förbereda för höjningar av styrräntan. FED med Jerome Powell i spetsen har skruvat upp tonläget markant senaste veckan och oron för mer utbredd, varaktig inflation i kombination med frekventa annonser på arbetsmarknaden om ”we are hiring” och ”sign-on-bonus” i delar av USA borde ge fler centralbanker en tankeställare. Med en arbetslöshet nära 4% börjar det redan nu bli ett ansträngt läge.

Även om centralbankernas valutareserver innehåller en mindre andel dollar idag i förhållande till hur det sett ut historiskt, utgör den fortfarande knappt 60% av valutatillgångarna. Dollarn är trots allt världens reservvaluta och tillflyktsort när det blåser på de finansiella marknaderna. Osäkerhet skapar som bekant volatilitet.

Räntenivåerna driver valutamarknaden

Att dollarn har stärkts så pass mycket på senare tid har flera förklaringar. Marknadens nyliga förväntningar om att FED kommer att avsluta tapering tidigare och därmed förbereda kommande korträntehöjningar är kanske den mest dominerande. Sambandet mellan valuta och ränta syntes tydligt inte minst när nyheten kring Omikron spreds sista dagarna i november. En flykt från aktier till riskfria räntor med lägre amerikanska räntor som följd skapade en rörelse i motsatt riktning på valutamarknaden där euron på kort tid gick starkare mot dollarn med en (temporär) dollarförsvagning som följd.

Strax före nyheten om den nya virusvarianten kablades ut låg EURUSD kring 1,12 och räntorna på 0,65%. Marknaden sålde därefter av aktier, köpte obligationer och räntorna sjönk 20 punkter till 0,45% med en dollarförsvagning mot euron som stärktes till 1,1380. I grafen nedan kan vi se förloppet med EURUSD på vänster (omvänd) skala i blått och 2-åriga amerikanska obligationsräntor på höger skala i grönt:

Källa: Infront

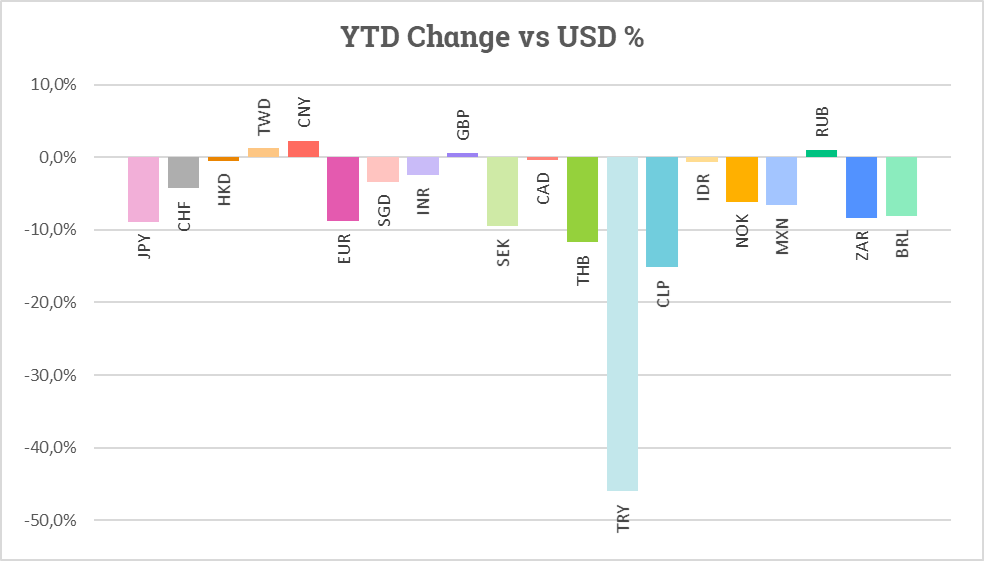

Försvagning av flertalet valutor gentemot USD

När vi utvärderar dollarns framfart så här långt i år i bilden nedan står det klart att den har gått starkt mot de flesta valutorna. Euron har tappat cirka 8% så här långt och kronan cirka 10%. Riksbanken har signalerat att de tänker vila på hanen ett bra tag till så det talar inte för en kronförstärkning i närtid. Sämst i klassen är turkiska liran som tappat 46% mot dollarn efter att president Erdogan pressat centralbanken att sedan i september fram till idag sänka styrräntan med 400 punkter tlll 15% med en inflation som ligger på 20%. Kineiska renmimbin har dock gått lite starkare liksom taiwanesiska dollarn, pundet samt ryska rubeln.

Källa: Infront

En annan förklaring till den starkare dollarn är att vi de senaste veckorna också sett en ökad implicit och realiserad volatilitet på marknaden, med slagiga börser som har en tendens att stänga en dag på en nivå för att öppna nästa dag på en helt annan nivå. Denna typ av marknad passar endast dem som är långa optionsgamma men det är ju inte så många av marknadens aktörer som är det tänker jag utan de flesta av oss känner nog snarast obehag över en sådan marknad. En tidigare stark övertygelse att köpa ”dippen” är som bortblåst och just nu drar tanken snarare åt hållet ”rädda vad som räddas kan” efter ett fantastiskt börsår som vi snart lägger till handlingarna.

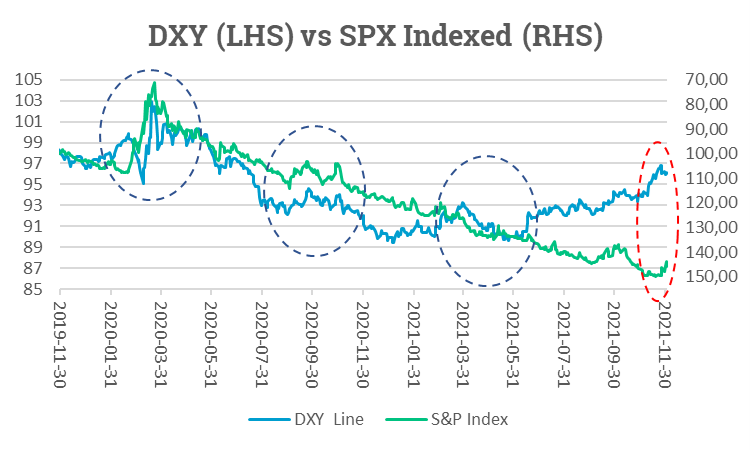

Dollarindex och S&P 500 i samvariation

Låt oss slutligen ta en titt på hur dollarn ser ut handelsviktat i form av DXY Index och hur det har rört sig i förhållande till S&P 500 sedan slutet av november 2019 fram till idag:

Källa: Infront

DXY Index visas i blått på vänster skala och S&P Index med indexstart 100 per sista november 2019 visas på höger skala ovan. S&P Index har inverterad skala för att illustrera att när dollarn stärks och rör sig uppåt i blått går börsen ned dvs vi fångar perioder av osäkerhet på marknaden. Sedan i juni i år har sambandet brutits. Det förklaras till stor del av de amerikanska räntorna som sedan dess stigit mer än i omvärlden och detta driver intresset att allokera kapital till dollartillgångar. Intressant är också att notera rörelsen i DXY när börsen föll och räntorna sjönk i slutet av november där det var räntorna som drev dollarn att försvagas samtidigt som börsen föll (röd cirkel).

Hur kan jag tänka som investerare?

Mycket talar för en fortsatt stark dollar under en tid framåt men osäkerheten i marknaden är påtaglig. Inflationsriskerna i amerikansk ekonomi ligger på uppsidan och tillväxtutsikterna ser alltjämt ljusa ut. Antingen får vi inflation som konsekvens av fortsatta störningar i leverantörskedjan eller så får vi det genom att konsumtionen tar fart ordentligt, kanske när alla skall till Dollar$tore och handla? Det troliga är i så fall att arbetsmarknaden också återhämtar sig så pass snabbt, med stigande löner som följd, att FED kommer att behöva höja tidigare och mer kraftfullt än vi kunnat förutse. I så fall skulle ”Store Dollar” kunna fortsätta gälla dvs allokering in i dollar. Eventuellt skulle det också kunna leda till en större allokring till globalfonder med relativt stor exponering mot USA. Även bolag som har exponering mot dollarn, exempelvis inom råvarusektorn eller bolag som har intäkter som är dollarrelaterade medan kostnaderna är denominerade i andra valutor skulle då kunna hamna i blickfånget.

Tack för i år, för förtroendet och lycka till på marknaden.

God Jul,

Magnus

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.