Kan dollarn komma att bli årets julklapp?

Den amerikanska dollarn är alltjämt världens reservvaluta och efter en period med stort intresse för euron kan det vara dags för dollarns återkomst, i alla fall i ett lite kortare perspektiv.

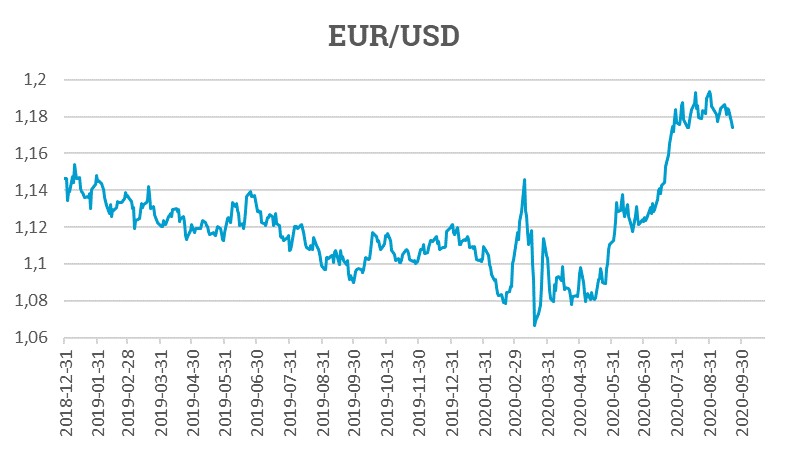

Källa: Infront

Efter den initiala krisfasen med en starkare dollar som följd har vi sett en kontinuerlig försvagning under våren och sommaren. När FED sänkte räntan till noll blev det inte lika intressant att placera i räntebärande tillgångar i USD som tidigare. Handelsdiskussionerna mellan USA och Kina har inte heller bidragit till en positiv syn på dollarn. Den amerikanska centralbankens tillgångsköp och nollräntepolitik talar också sitt tydliga språk – köp risktillgångar! I den miljön brukar dollarn försvagas. Att FED´s Powell tar upp att den ekonomiska utvecklingen ligger kvar på en nivå som är betydligt lägre än före krisen och att osäkerheten är fortsatt stor talar ju egentligen för en fortsatt svag dollar.

Vad talar för en starkare dollar?

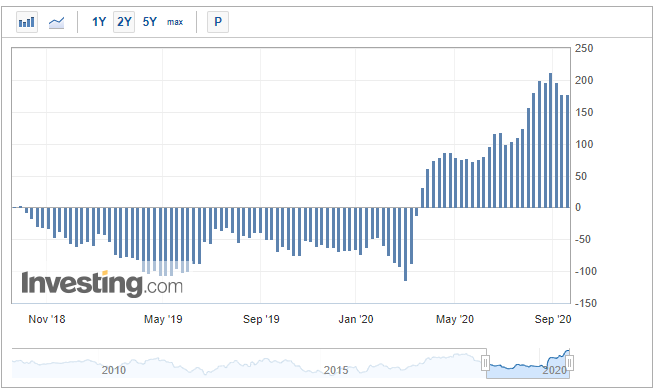

CFTC EUR Speculative net positions

Källa: Investing.com

I juni lanserade ECB sitt massiva stödprogram, uppgående till 1350 MDR EUR, för att kickstarta ekonomierna som till stor del varit nedstängda under pandemins värsta fas.

Samtidigt som Europa successivt öppnade och med en avtagande smittspridning gällde motsatsen i USA. Det bidrog till att marknaden fick upp ögonen för euron som uppvisat styrka sedan dess och då framförallt mot dollarn. Den spekulativa marknadens positionering i euro ligger nu på höga nivåer enligt statistik från CFTC (graf ovan) och risken är att en krusning på ytan kan bli inledningen till en rekyl med starkare dollar som följd.

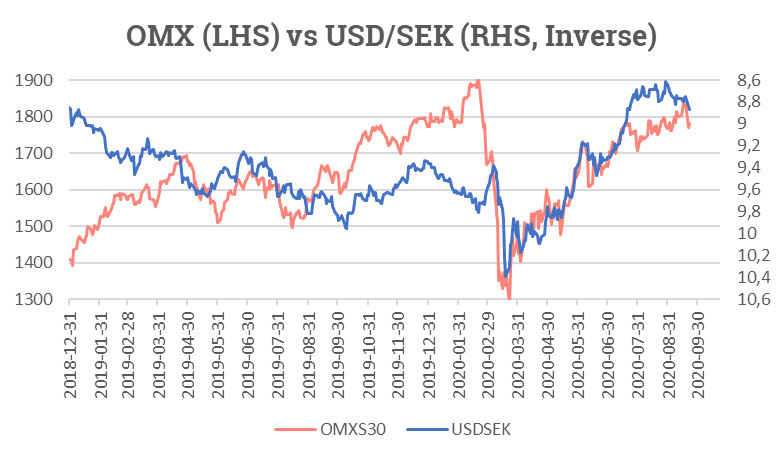

Källa: Infront

En förstärkning av USD mot EUR (vänster axel) med lägre EURUSD som följd skulle leda till en svagare krona och starkare dollar (höger axel, inverterad) med en högre USDSEK som följd. Sedan vi publicerade vår artikel om en den svenska kronan den 1 juni har den stärkts med cirka 3% handelsviktat (KIX) till 116 i indexvärde och med cirka 7% mot USD till 8,86.

Källa: Infront

Det annalkande presidentvalet i USA skapar relativt stor osäkerhet på marknaden, inte minst därför att andelen poströster lär öka som följd av COVID-19. Med ökat fokus från media kring en möjlig andra våg i Europa och med risk för nya nedstängningar som följd blir marknadens aktörer obekväma med nuvarande prissättning av såväl valutor som börser (graf ovan). Det talar för att dollarn kan komma att bli årets julklapp och det som kommer att kunna stå högst upp på önskelistan att äga för finansmarknadens aktörer. Mot kronan skulle dollarn då kunna förstärkas med 5-6% om vi får se en lite större rekyl i valutamarknaden och med en lite mer volatil börs under senhösten.

Hur kan jag som investerare tänka?

Långsiktigt har kronan utrymme att fortsätta stärkas mot såväl euron som dollarn men i det korta perspektivet är det snarast större sannolikhet för en rekyl på den kraftiga förstärkningen av euron mot dollarn och då kommer även kronan att försvagas.

Om du har en positiv syn på börsen men vill ha exponering mot en möjlig dollarförstärkning kan amerikanska aktiefonder vara ett alternativ till enskilda aktier i USD. Här kan du ta reda på mer om hur du kan handla aktier på den amerikanska marknaden.

Om du tror på fallande börs och starkare USD en tid är det snarast en räntefond i USD som kan bli aktuellt och då en som investerar i räntebärande med hög kreditvärdighet för att undvika High Yield-fonder som ju har lägre kreditvärdighet. Här kan du läsa mer om hur du får exponering mot USD via räntemarknaden.

Lycka till därute!

Magnus

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.