Så brukar börsen röra sig på sommaren – köp till sillen och sälja till kräftorna?

Vi befinner oss mitt i den beryktade sommarbörsen. Tiden på året då den gassande solen får många att ligga i hängmattan eller på stranden med en glass istället för att handla aktier. Det brukar i sin tur innebära lägre handelsvolymer och därmed risk för lite högre volatilitet. Så vad behöver man tänka på för att navigera igenom sommarbörsen? Låt oss spana in det!

God avkastning på sommarbörsen senaste åren

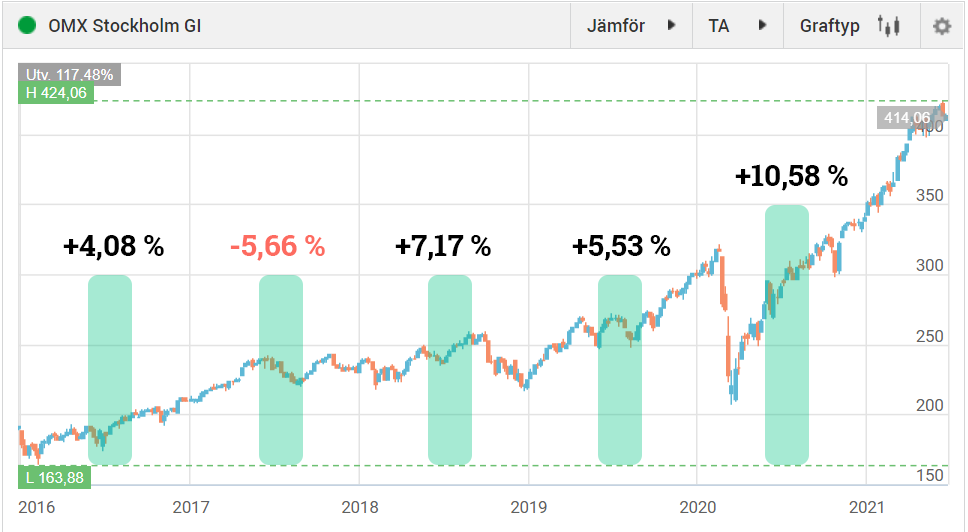

Det finns många klassiska uttryck på börsen och för de som inte sålt i maj (Sell in May and Go Away) och dragit sin kos är det nu hög tid att fundera på vad sommaren har att erbjuda. De senaste 5 åren har faktiskt bjudit på en god avkastning under sommarmånaderna. Den som varje år tjuvstartat innan sillen och investerat i samband med att juni inleddes och därefter höll investeringen fram till sista augusti har fått en avkastning på +4,34 % i snitt.

Annons

Även om 4 av 5 somrar sedan 2016 har bjudit på en imponerande avkastning så har det inte saknats volatilitet. 2016 präglades midsommar av Brexit vilket skapade kraftiga börsfall världen över. Förstasidan på Dagens Industri var dramatisk med versalerna ”VÄRLDEN I CHOCK”. När Stockholmsbörsen därefter öppnade efterföljande måndag såg vi börsen sjunka som mest -8,42% för att därefter återta hela fallet två veckor senare. Något som troligtvis förvånade ett flertal.

2017 bjöd på konjunktur- och värderingsoro, 2018 bjöd på en rejäl techfrossa i slutet på sommaren medan 2019 och 2020 blev somrar som präglades av återhämtning från tidigare börsnedgångar.

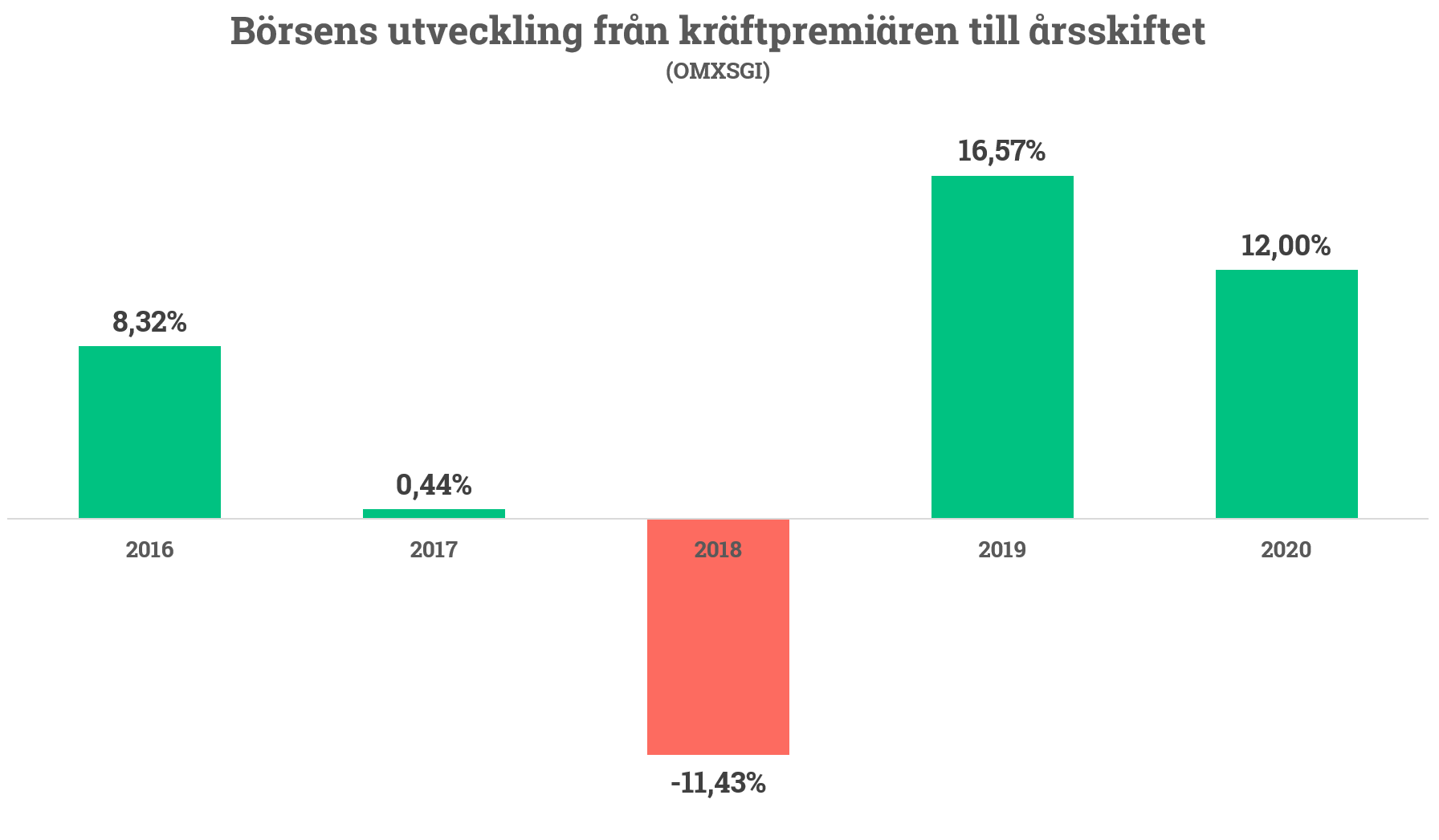

Hugade investerare som köpt till midsommarsillen ska enligt talesättet lämna marknaden i samband med att kräftpremiären drar igång 7 augusti. Senaste 5 åren har den som istället investerat 7 augusti och hållit placeringen året ut sett värdet stiga +5,18 % i snitt. Dock har det varit rejäla svängningar där börsåret 2018 sticker ut på nedsidan på grund av sektorrotationen från tech till hälsovård i USA som utvecklades till en regelrätt börsfrossa.

Gamla sanningar utmanas – men aktier är fortsatt en vintersport

Vi är mer uppkopplade än någonsin och småsparare har blivit allt mer aktiva senaste åren. Det finns därför fog för att fundera kring huruvida det gamla talesättet har urvattnats lite på senare tid. En vanlig börsdag brukar bjuda på en omsättning norr om 20 miljarder kronor medan en sommardag kan krypa ned mot 7-8 miljarder. Med lägre volymer finns risk för högre volatilitet men å andra sidan skapar det också möjligheter för de allt mer aktiva småspararna som sällan tar sommarsemester från portföljen.

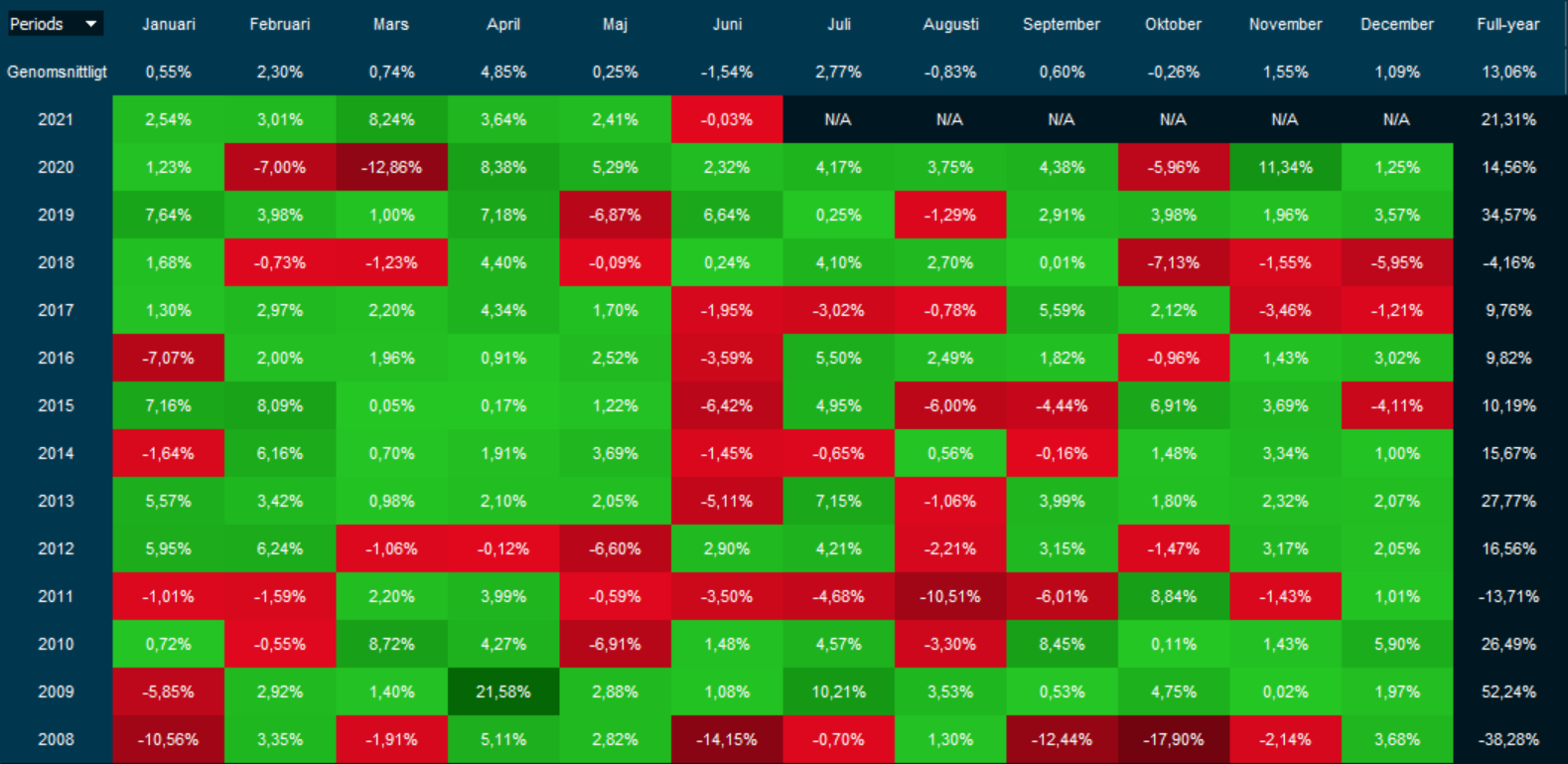

Däremot finns det substans i uttrycket att aktier är en vintersport. Det är ofrånkomligt så att vintermånaderna står för en betydligt större del av börsårets totalavkastning än sommarmånaderna, mätt som maj – september. Enligt Wall Street Journal har amerikanska S&P 500 bjudit på en avkastning om +6,9% under perioden första november till första maj, alltså vintermånaderna. Facit för sommarmånaderna är mer skrala 1,3% under perioden.

Av sommarmånaderna är det rapportstinna juli som varit den bästa historiskt. Av de senaste 13 åren har juli bjudit på positiv avkastning under 9 av dem, jämfört med 6 för juni och augusti. Även avkastningen är betydligt bättre.

Köp innan sillen och glöm bort

Även om det är roligt att djupdyka ned i gamla talesätt och kika på historiska säsongsmönster så kvarstår faktum att Time in Market allt som oftast är bättre än Market Timing. Det innebär kort och gott att den långsiktige gör klokt i att exponera sig mot marknaden över tid, snarare än att försöka hoppa från tuva till tuva, risken finns att du snavar och trillar på näsan.

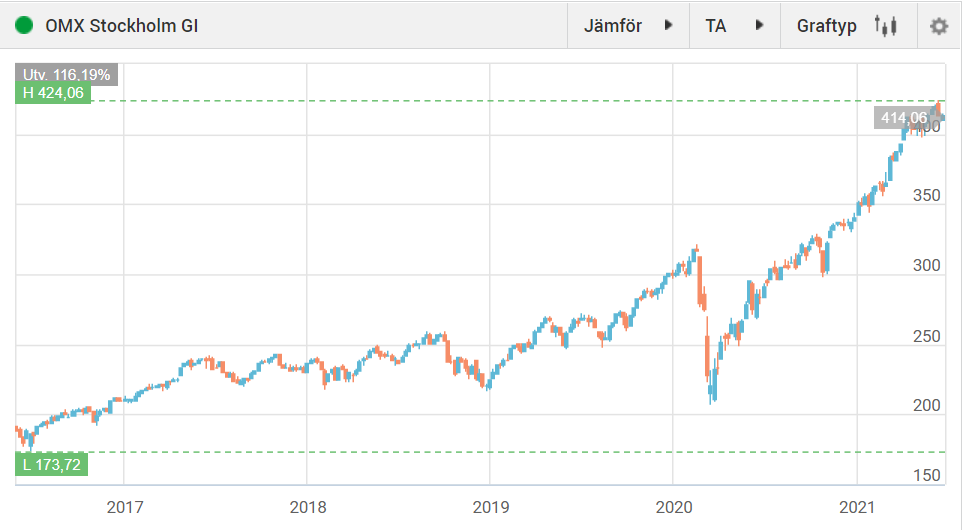

Den som investerade första juni 2016, lyckligt ovetandes om Brexit några veckor senare, har fram till idag fått en avkastning på 116% vilket innebär en årlig genomsnittlig avkastning på +16,65 %.

Glad sommar och solig avkastning,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.