Vad är det optimala antalet aktier i portföljen?

Räcker det med 5 aktier i portföljen?

Sverige är ett aktiesparande land. Under förra året var det 2,8 miljoner svenskar som ägde aktier enligt aktieägarrapporten från Euroclear. I den kan du också läsa att vi i snitt ägde 5,2 bolag per aktieägare. Är det verkligen tillräckligt många aktier för en god riskspridning?

En historisk framgångsfaktor för de av våra kunder som haft bäst avkastning är att de ägt aktier i minst 12 bolag. Det rimmar väldigt bra med organisationen Aktiespararnas rekommendation om att en aktieportfölj ska innehålla 10-15 aktier spridda över fem till sex olika branscher.

Ett vanligt motargument mot stor riskspridning är att en koncentrerad aktieportfölj (få aktier) skapar värde medan en diversifierad (många aktier) bevarar värde. Det här ska en av världens mest framgångsrika investerare Warren Buffett ha sagt. Och visst finns det en poäng i det. Med få aktier i portföljen kommer varje bolags utveckling att påverka totalen mycket och vice versa. Å andra sidan finns det en annan framgångsrik investerare, Peter Lynch, som lyckats slå index med över 1 000 aktier i sin fondportfölj. Så, vem har rätt? Antagligen båda, det finns helt enkelt flera strategier som fungerar och du ska hitta den som passar dig.

Om du behöver hjälp med att hitta fler aktier till din portfölj kan du ta hjälp av Aktiegeneratorn.

Annons

Vad finns det för typer av risker?

Risk är ett välanvänt uttryck i de här sammanhangen och visst låter det abstrakt. Det bästa med risk är att det finns en annan sida av myntet: avkastning. Risk och avkastning hänger helt enkelt ihop. Men det är inget likhetstecken däremellan. Hög risk måste alltså inte betyda hög avkastning, bara högre förväntad avkastning. Risk definieras ofta som svängningar, aktiers eller fonders rörelser upp och ner, men det finns ett konkretare sätt att se på risk. Det är marknads- och bolagsrisken som får en aktie att svänga i värde.

Marknadsrisk

När någonting påverkar en hel marknad så spelar det sällan någon roll vilket bolag du äger eftersom alla påverkas mer eller mindre. Det kan handla om ett krigsutbrott, förändrad styrränta eller pandemi. Den här risken är väldigt svår att värja sig för. Du kan nästan se den som kostnaden för att få vara med och investera. Det bästa sättet att hantera marknadsrisken på är att vara långsiktig. De flesta händelser som påverkar en marknad kraftigt här och nu brukar återhämta sig över tid.

Bolagsrisk

Bolagsrisken är betydligt enklare att hantera här och nu. Risken bygger på att det kan hända något extraordinärt och oförutsett i ett enskilt bolag som gör att aktien sjunker kraftigt. En sådan händelse kan spilla över på en hel marknad, men är oftast isolerad. Risken hanteras absolut bäst genom riskspridning. Ju större vikt ett enskilt innehav har i portföljen desto större är bolagsrisken. Du kan läsa på och analysera ett bolag hur mycket som helst, men när det händer något oväntat kan det vara något som inte ens den som lusläst varenda rapport kunnat förutse.

Med fem likaviktade aktier i portföljen räcker det med att du råkat köpa en som halveras för att hela portföljen ska backa tio procent. Fundera på vilken påverkan ett enskilt innehav ska få ha på din portfölj när du väljer hur många bolag du ska investera i. Ju färre, desto högre risk.

De 10 mest ägda aktierna hos Avanza per den 13 december 2024.

Hur många aktier ska jag ha i portföljen?

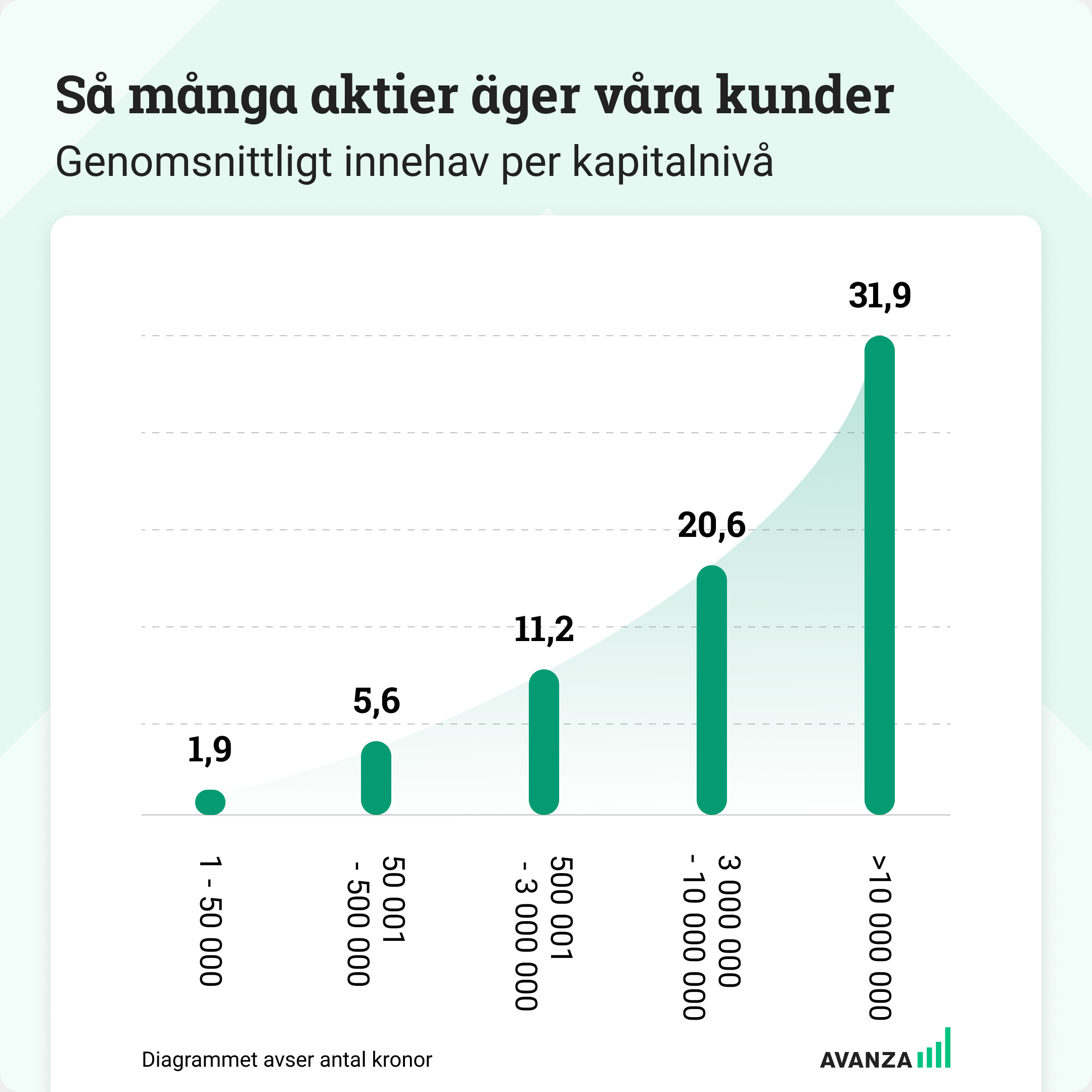

Eftersom investeringar liknar mer en konstform än en vetenskap finns det inget exakt svar. Det går att titta historiskt på vad som fungerat bäst, men som bekant är inte historisk avkastning någon garanti för framtiden. För inspiration har jag tittat på hur våra kunder valt att göra och delat in dem efter hur mycket pengar de har.

Fonder sänker risken automatiskt

Om Sverige är ett aktiesparande land så är vi ännu mer ett fondsparande land. Att investera i fonder har flera fördelar när det kommer till att hantera risk. Dels får du för varje krona du investerar diversifiering direkt, eftersom du köper en andel av alla innehav. De flesta fonder (värdepappersfonder) måste enligt regelverket ha så pass många innehav att riskspridningen kan anses vara tillräcklig. Med verktyget Portföljgeneratorn kan du få hjälp att välja fonder som sprider riskerna över olika marknader.

De 5 mest ägda fonderna hos Avanza per den 13 decemer 2024.

- Avanza Zero

- Spiltan Aktiefond Investmentbolag

- Avanza Global

- Länsförsäkringar Global Index

- Swedbank Robur Technology A

Gör som superinvesterarna – köp både aktier och fonder

Med jämna mellanrum brukar vi titta på hur våra mest framgångsrika kunder agerar. Superinvesterarna är de som har högst riskjusterad avkastning. Fundera inte så mycket på exakt vilka fonder eller aktier de här kunderna köper, det kan du välja själv. Istället ska du inspireras över hur deras portföljer är sammansatta. De har en större andel fonder i sin portfölj än genomsnittskunden. Fördelen med att komplettera sin aktieportfölj med fonder är att det skapar utrymme för att kunna ha färre aktier. Så om du tycker att det känns rätt att bara äga några få aktier som du följer ordentligt är fonder som komplement perfekt för att hantera portföljrisken.

Investmentbolag – fondliknande aktier

Det finns aktier vars affärsidé är att investera i andra bolag – de kallas investmentbolag. De handlas precis som en vanlig aktie, men har en riskspridning som mer liknar en fond. Investmentbolag kan se väldigt olika ut. Vissa äger väldigt få bolag medan andra äger många. Ibland är innehaven noterade, ibland är de onoterade. Poängen är att om du ska sätta ihop en aktieportfölj och väljer ett eller flera investmentbolag så minskar behovet av att äga många andra aktier. Om du är nyfiken på att lära känna några aktier som investerar i andra bolag kan du spana in investmentbolags-listan.

De 10 mest ägda investmentbolagen hos Avanza per den 13 december 2024.

/Philip Scholtzé, Sparekonom Avanza

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i artikeln är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.