Vad är risken med att handla illikvida aktier?

Det finns en fälla på börsen som riskerar att bli mycket kostsam för spararna. Vi har sett det förut och nu ser vi det igen, därför är det hög tid att prata om risken med att handla illikvida aktier. Alltså aktier med mycket tunn handel där några tiotusentals kronor i omsättning kan skapa absurda uppgångar och locka in sparare som sedan inte kan sälja sin position utan faller med ned i källaren. Det klassiska talessättet ”tomma tunnor skramlar mest” sätter fingret på problematiken. Låt mig utveckla resonemanget.

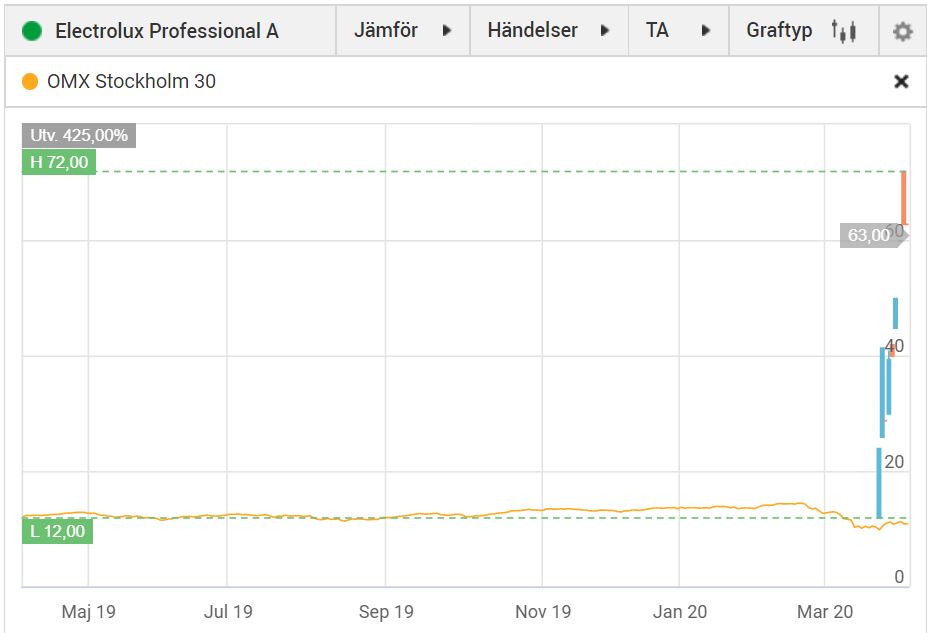

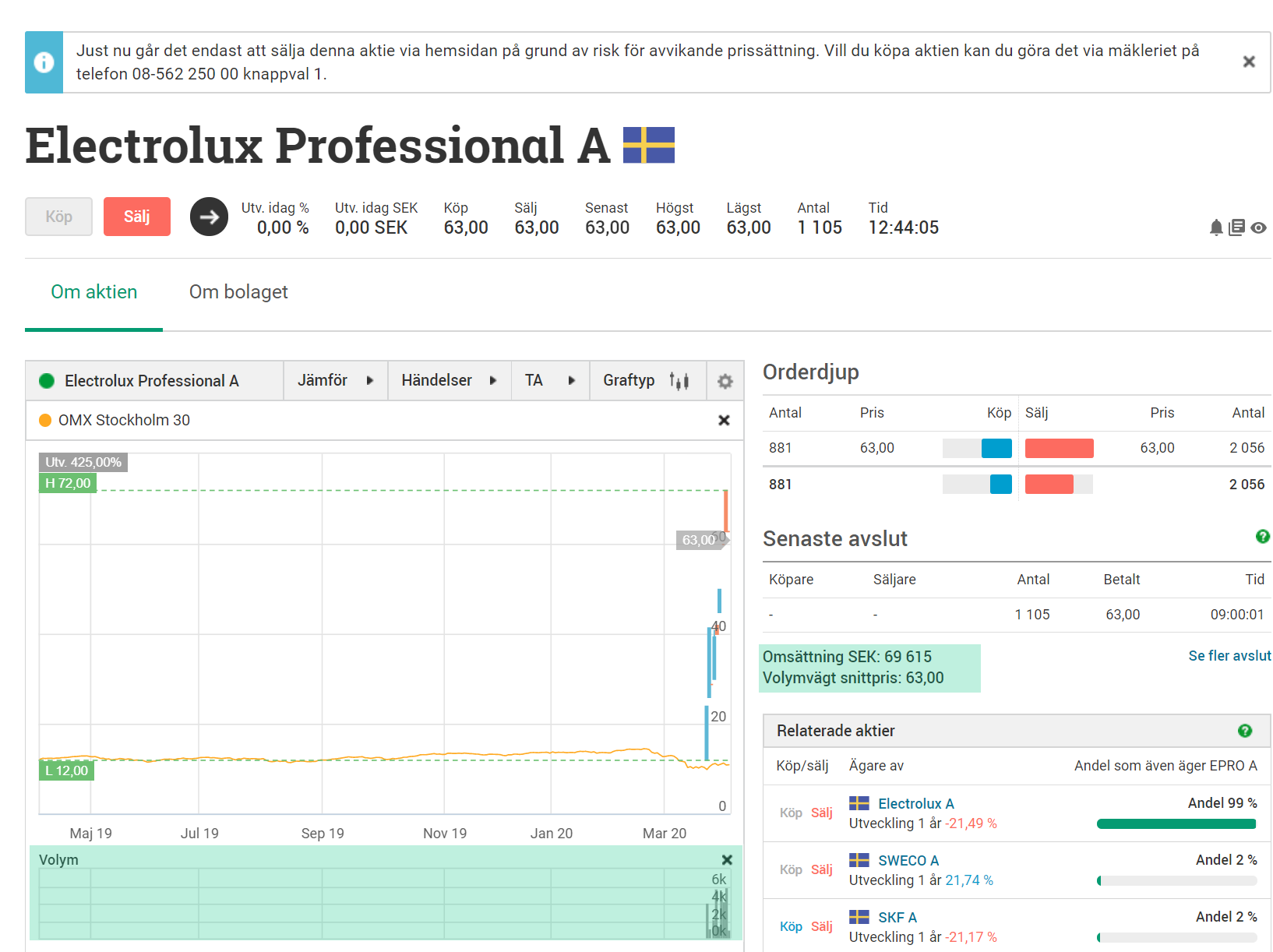

Electrolux avknoppade och särnoterade nyligen affärsområdet Electrolux Professional. Första handelsdag var måndagen den 23 mars och börsen fick därmed ett nytt bolag med två olika aktieslag. Både en A-aktie och en B-aktie. På klassisk manér är det A-aktien som är den röststarka och den illikvida med mycket liten handel. Men aktien har noterat en dramatisk uppgång på närmare +500% som mest, vilket gjort att vi nu får in många frågor till vår kundservice. Flera av våra kunder vill inte missa tåget, men här är det nog lägligt att låta tåget lämna perrongen.

Förstå mig rätt, jag menar INTE att du inte ska investera i Electrolux Professional, det är upp till dig. Men det är bättre att investera i en aktie som är likvid och där aktiens utveckling över tid samvarierar med bolagets faktiska prestation såsom tillväxt i försäljning, marginaler och vinst än att spekulera i absurd kursrusning som skapats av kaffepengar och egentligen bara är en hägring/illusion. Det är trots allt skillnad på att investera och spekulera.

Electrolux är ett anrikt bolag som är ett portföljinnehav i Wallenbergarnas investmentbolag Investor och är moder till ett flertal börsbolag. Genom historien har bolaget avknoppat och särnoterat bolag som lever sitt egna liv på börsen. Några av dessa är Husqvarna, Gränges, Autoliv, Veoneer, Dometic, Arjo och Getinge. Vissa är barn medan andra är barnbarn där de avknoppade och särnoterade bolagen alltså i sin tur gjort samma konststycke själva. Det är inget fel på varken Electrolux eller Electrolux Professional men aktier lever ibland sina egna liv och det skapar risker för oss sparare.

Varför har bolag olika aktieslag?

Ett bolag kan ha olika aktieslag och framgår av bolagsordningen. Normalt sett handlar det om A- och B-aktier där A-aktien traditionellt sett är det mest illikvida aktieslaget och ger vanligtvis en röst per aktie. B-aktien är oftast mer flitigt omsatt och brukar ge en tiondels röst. Det innebär att det normalt krävs 10 B-aktier för en röst på stämman jämfört med 1 A-aktie. Därför är det vanligtvis så att storägare som vill ha inflytande i bolaget sitter på A-aktier. Storägarna sitter inte sällan på sina aktier under lång tid så handeln är som sagt tunn, de flesta småspararna brukar ju klassiskt husera i B-aktier där handeln är större. När bolag noteras så brukar ägaren/ägarna vilja behålla makten/rösträtten i bolaget trots att man säljer en del av aktierna. Har du ingen maktambition i bolaget så spelar det mindre roll vilket aktieslag du väljer, men normalt sett är det nog klokast att välja den aktie som omsätts mest. Det beror på att både prisbildningen och likviditeten är bäst, då minskar risken för att du inte kan sälja alla dina aktier om du vill sälja positionen i framtiden. Förutom A- och B-aktier finns även C- och D-aktier samt preferensaktier på börsen.

Ibland är flera aktieslag noterade såsom i Electrolux Professional och ibland är det illikvida aktieslaget onoterat, såsom A-aktierna i Hennes & Mauritz. Det är enbart B-aktien som handlas på börsen. På börsbolagens hemsidor kan du oftast under ”Investor relations” se de största ägarna i ett bolag. Hittar du inte informationen där så hittar du den i årsredovisningen. Nedan är ägarna i Electrolux som nu också är ägarna i Electrolux Professional eftersom det sistnämnda bolaget delades ut till aktieägarna i Electrolux. Där ser du klart och tydligt att Investor äger 16,4% av kapitalet men 28,4% av rösterna. För dem är det viktigt att behålla makten och inflytandet i bolaget, då ser man ofta flera olika aktieslag.

Varför har vi sett sådana kursrusningar?

Ibland blossar det upp maktstrider bland storägare och då brukar man kunna se kraftiga uppgångar i A-aktier och läsa om det i media. Det är en femma, men när småsparare ser att en A-aktie med dålig likviditet börjar stiga leder det ofta till flockmentalitet och att ”alla” vill köpa, då blir effekten självförstärkande. Det blir en finansiell dominoeffekt och följa John-beteende som riskerar att sluta med finansiell härdsmälta, något jag kommer ge exempel på lite längre ned. Det fungerar tills det inte fungerar längre, eftersom köpen snarare bygger på förväntan att någon annan ska betala mer för aktierna än vad du gjorde, detta är en giftig cocktail. På lång sikt utgörs en investerings totalavkastning av kurstillväxt och utdelning. Då är det inte orimligt att förvänta sig att någon ska betala mer för aktien. Det beror på att aktiekursen över tid tenderar att följa vinstutvecklingen i bolaget. Men att anta stigande aktiekurs när den som mest stigit +500% på några dagar är lite våghalsigt.

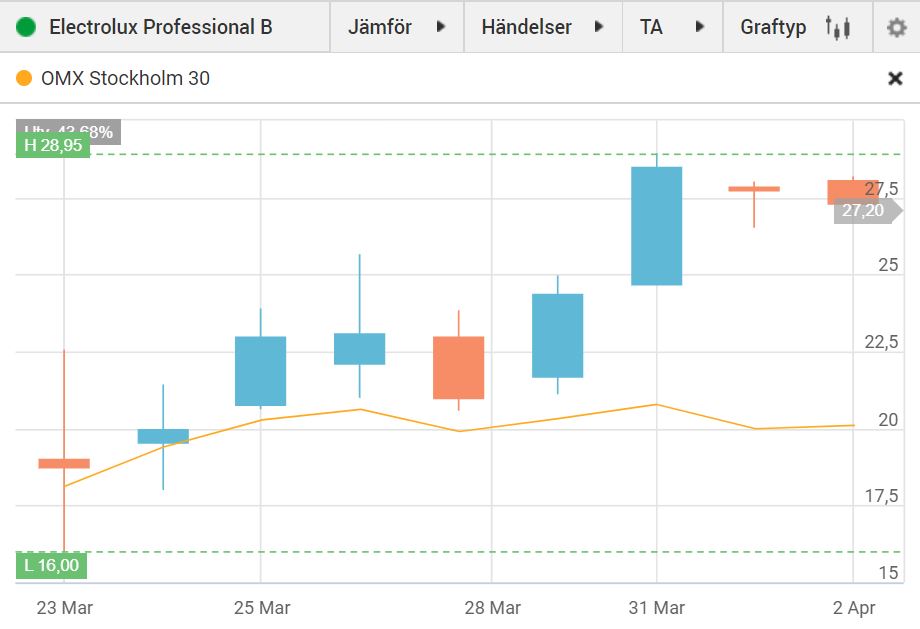

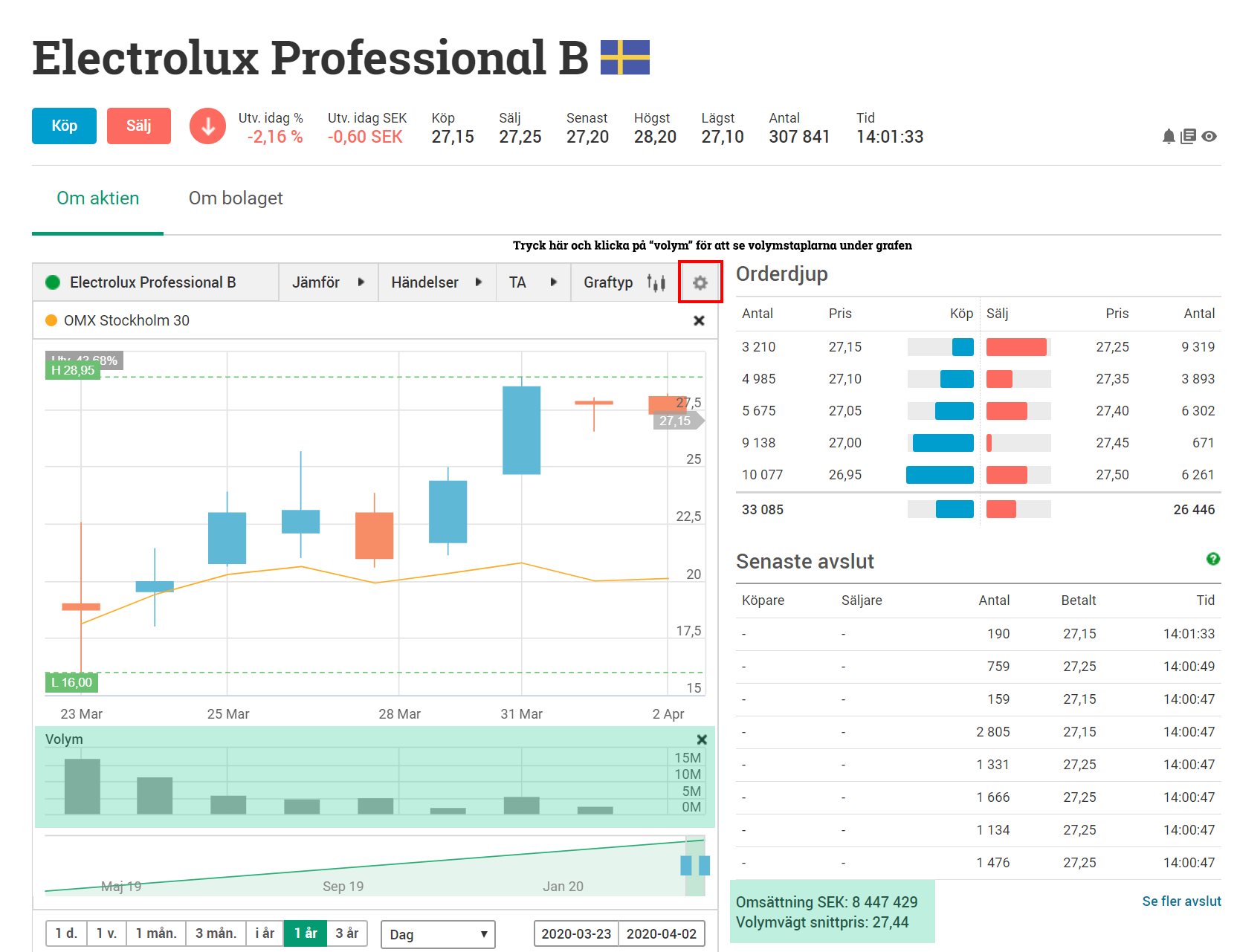

I bilden ovan ser du att den mer likvida B-aktien faktiskt också stigit mycket, över 80% sedan bolaget listades på börsen. Skillnaden är att B-aktien omsatt närmare en miljard kronor medan A-aktien omsatt några hundratusentals kronor. Även om det omsätts 1 kg bananer för 500 kronor på närmaste matbutik så är det hundratals ton som snarare säljs för omkring 20 kr per kilo. Den liknelsen gäller här också. Men som sagt, tomma tunnor skramlar mest. Det är mycket enkelt att få en aktie att stiga flera hundratals procent när handeln är tunn, omsättningen i A-aktien är att likna med kaffepengar i förhållande till omsättningen i B-aktien. Det är även på sin plats att påminna om att det är brottsligt att otillbörligt påverka en aktiekurs. Lyssna gärna på när Finansinspektionen gästade Avanzapodden och pratade om klassiska fallgropar som är otillåtna.

Vilken aktie bör jag välja om ett bolag har flera aktieslag?

För de allra flesta småspararna som inte har någon maktambition utan blott vill investera pengar i ett bolag de tror på och åtnjuta en god totalavkastning över tid (kurstillväxt + utdelning) så är stalltipset att välja den aktien med högst omsättning. Har båda aktieslagen god omsättning (finns några) så kan man gott välja den aktien som har lägst aktiekurs, allt annat lika.

Som du ser i nedan bild har vi tagit bort möjligheten att köpa A-aktien via sajten. Det beror på grund av risk för avvikande prissättning/otillbörlig marknadspåverkan samt risken för att våra kunder ska göra onödiga misstag som kan bli kostsamma. Två siffror som kan vara bra att kasta ett getöga på är ”Omsättning” och ”Volymvägt snittpris”. De anger hur mycket pengar som omsatts i aktien under dagen och det volymvägda snittpriset anger just snittpriset, tänk på exemplet med 1 kg bananer för 500 kr och hundratals ton för 20 kr per kg. Då kommer det volymvägda snittpriset landa på 20 kr. Bara idag när nedan bilder togs så var omsättningen i B-aktien hela 121 gånger högre än omsättningen i A-aktien, sedan bolaget kom in på börsen så är den differensen nog snarare 500 gånger högre .

Hufvudstaden C gav en nyttig lärdom

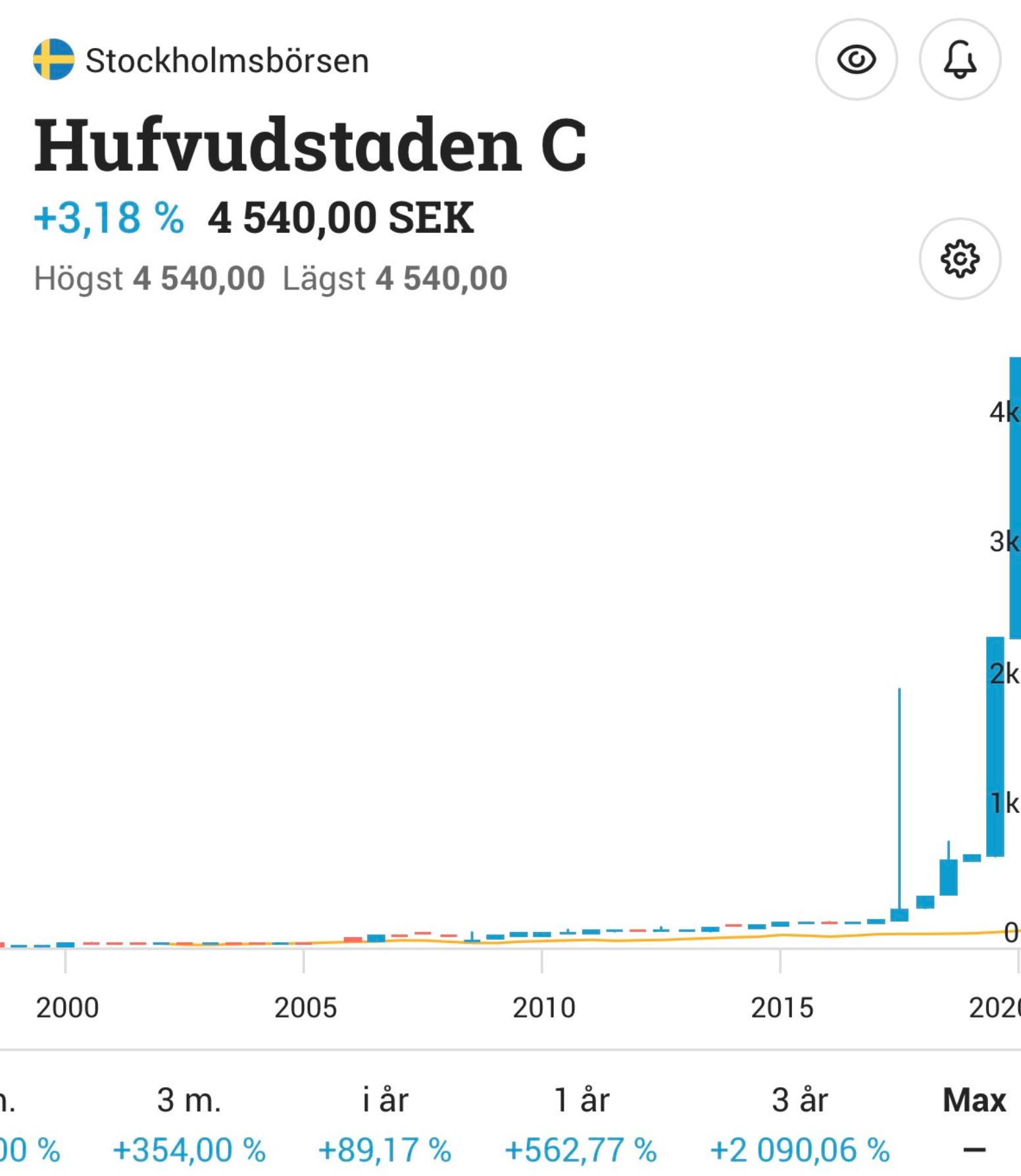

Fastighetsbolaget Hufvudstaden är även det ett anrikt bolag som grundades 1915 på initiativ av Ivar Kreuger. De äger de flesta attraktiva fastigheterna i spelet Monopol, en av de kändaste fastigheterna huserar Nordiska Kompaniet (NK) i Stockholm. Det är ett av Sveriges största fastighetsbolag men fram till för en tid sedan hade de två aktieslag på börsen där de upplevde samma utmaning som Electrolux Professional. Hufvudstaden C var den röststarka aktien som var mycket illikvid medan A-aktien var den mer omsatta.

Under augusti 2017 såg vi aktien rusa från 200 kronor till över 2000 kronor på några få dagar. I slutet på förra året såg vi återigen aktien gå från några hundralappar till som mest 4 540 kronor. En extrem uppgång på över 2 000%. Jag fick då frågan varför inte aktieägare i C-aktien helt sonika sålde av hela innehavet och köpte A-aktier för några hundralappar per styck istället. Till att börja med så kan ingen storägare sälja av miljardbelopp när köpsidan står beredd att slanta upp några tiotusentals kronor. Det spelar ingen roll om du står beredd att betala 500 kronor för ett kilo bananer, jag kan inte sälja 100 ton till dig till det priset. Vidare ska vi komma ihåg rösträtten. I Hufvudstadens bolagsordning står det att varje C-aktie ger 1 röst medan en A-aktie ger en hundradels röst. Det innebär att du behöver 100 A-aktier för omkring 200 kronor styck vid tillfället för att det ska motsvara rösträtten för en C-aktie, det blir alltså 20 000 kronor i utlägg för att kunna köpa lika mycket rösträtt i form av A-aktier som en C-aktie gav. Ingen bra affär om du är en långsiktig storägare, om det ens hade gått.

Så vad hände i slutändan?

Den utvecklingen du ser i bilden ovan är inte sund och kan antas långsiktigt skada förtroendet för börsen. Aktien blev handelsstoppad och fick sedermera lämna börsen. Numera finns enbart A-aktien kvar att handla. Det är dock viktigt att komma ihåg att detta är sunda, livskraftiga och värdeskapande bolag jag valt att exemplifiera riskerna via. Det är inget fel på bolagen, det är snarare hur aktien handlas som vållar riskerna. Nu kommer kronan på verket kring risken som jag inledde att prata om. Vad hände om man var med i den ursinniga rusningen i Hufvudstadens C-aktie som steg från omkring 200 kronor till 4 540 kronor? Ja nu är den ju onoterad, eftersom C-aktien fick lämna börsen, men enligt bolagsordningen har du rätt att konvertera dina C-aktier till (noterade) A-aktier. Men villkoren är 1:1 så konverterar du en C-aktie du köpte för 4 540 kronor så får du en A-aktie som i skrivande stund handlas till 127 kronor, alltså -97,2% lägre.

Att vara med på och kanske till och med driva en aktiekurs uppåt i en illikvid aktie riskerar både att vara olagligt och mycket farligt rent ekonomiskt. Även om det inte leder till att aktien avnoteras så kan du ju riskera att köpa aktier under uppgången som du sedan inte får sålda (utan att trycka ned kursen rejält) eftersom att handeln är så tunn. Så var försiktig, är ditt syfte att investera långsiktigt så är rekommendationen att alltid välja den aktie som har högst omsättning.

Lycka till,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.