Reflektioner från vår investerarresa till USA

I mitten på november var det åter dags för årets investerarresa. Denna gång valde vi att besöka Silicon Valley på västkusten och New York på östkusten. Jag har haft förmånen att delta på investerarresor genom åren och därigenom träffat olika företag i olika branscher på olika marknader. Både via mitt jobb på Avanza och resor jag själv varit med och anordnat via Unga Aktiesparare. Att besöka företag och se ”verkligheten ute på fältet” är en ren fröjd, bortom börsskärmen. Den röda tråden är att man lär dig förstå världen på ett bättre sätt och hur allt hänger ihop. I det här blogginlägget vill jag dela med mig av mina reflektioner från denna resa.

Silicon Valley

Resans första destination blev Palo Alto i Kalifornien som ligger bredvid Stanforduniversitetet. Värd för denna destination var Franklin Templeton som har ett team av techförvaltare på plats. Vi fick intressanta dragningar kring börsen i allmänhet och intressanta trender i synnerhet av förvaltarna Grant Bowers och Jonathan Curtis.

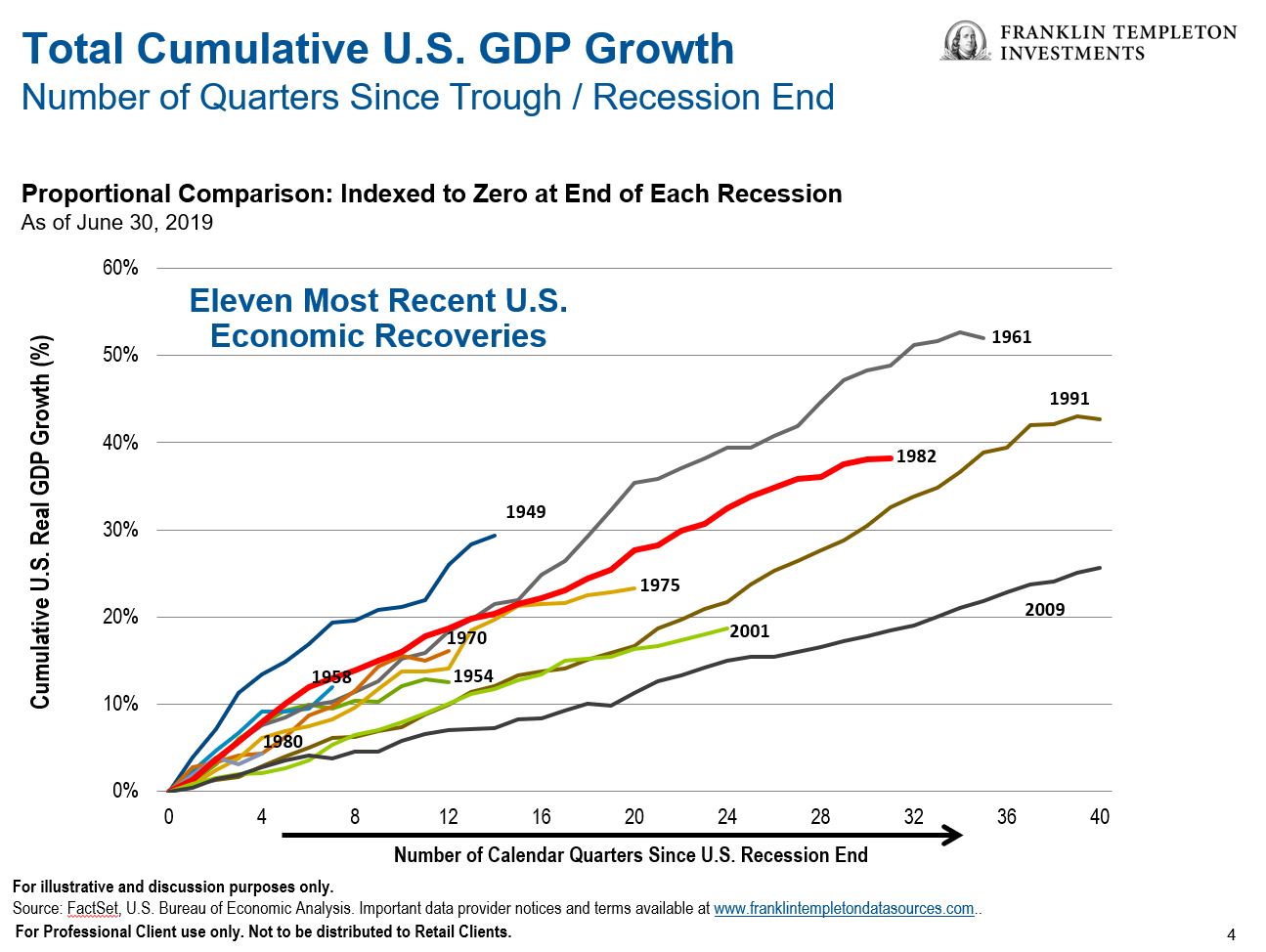

Till att börja med fick vi lyssna till deras marknadssyn just nu. Inte sällan hör man ju att detta är en av de längsta börsuppgångarna i mannaminne och att vi av den anledningen måste få en krasch, allt annat är ju ”orimligt”. Här påminde Grant oss om att den ekonomiska återhämtningen förvisso är en av de längsta i modern tid men faktiskt också en av de svagaste i termer av ackumulerad BNP-tillväxt.

En fördel med detta är att många av de spekulativa excesser som en utdragen stark marknad brukar bidra till inte materialiserats denna gång. I sammanhanget kan vi dra oss till minnes att 90 % av de pengar som investerades på börsen strax innan depressionen på 1930-talet var lånade pengar, ett utmärkt recept för finansiell härdsmälta.

Skadan som finanskrisen skapade var mycket stor. Grant menade att USA förmodligen såg en minirecession 2013 då de såg ekonomisk tillväxt falla under ett kvartal för att därefter balansera på nollan under nästa kvartal, kombinerat med mycket låg inflation.

”Hade du frågat mig under 2013 eller 2014 om jag trodde att den ekonomiska tillväxten skulle ha fortsatt ända fram till 2019 så hade nog svaret varit nej. Dock ser vi faktiskt inga stora mörka moln inför 2020, även om vi befinner oss sent i cykeln. Presidentvalet nästa år är dessutom en trigger i marknaden.” – Grant Bowers, Franklin Templeton

Vad driver börsen just nu?

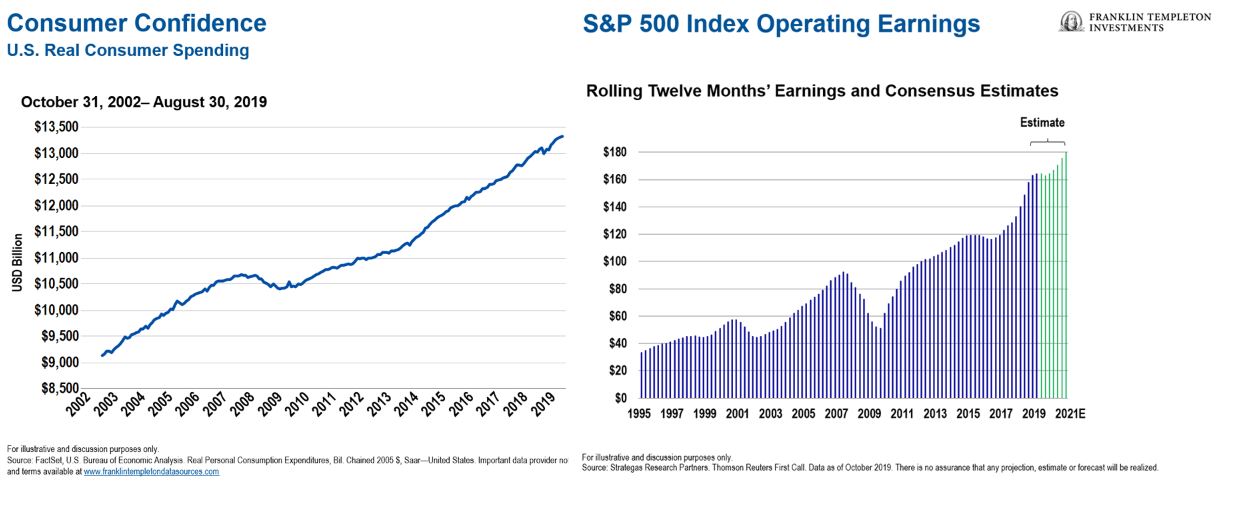

Amerikanska S&P 500 är i skrivande stund upp +24% sedan årsskiftet men skall ställas mot nedgången på strax under -15% från toppen till årsskiftet ifjol. Sedan fjolårstoppen är indexet upp mer beskedliga 6 procent i år. Grant pekar på den amerikanska konsumenten och bolagets vinsttillväxt som de primära drivarna

Sedan finanskrisen 2007/2008 har hushållens optimism tilltagit. En bidragande faktor är att arbetslösheten är låg samtidigt som lönerna stiger. Det har även fått konsumenten att dra ned lite grann på den skuldbantning som vi sett, för att istället konsumera lite mer. Hushållens humör och vigör är viktigt, kanske inte så konstigt med tanke på att över 60 procent av amerikansk ekonomi består av hushållens konsumtion.

Den yngre generationen påverkades starkt av finanskrisen och konsumtionsmönstret ändrades jämfört med tidigare generationer. Upplevelser och resor fick företräde framför materiell konsumtion. Dessutom sköt man i stor utsträckning på stora livshändelser såsom bostadsköp, barn, giftermål med mera. Nu ett årtionde senare verkar det dock som att denna åldersgrupp, som är USA:s största, återgår till traditionella konsumtionsmönster, något som lär få stor påverkan på den amerikanska ekonomin.

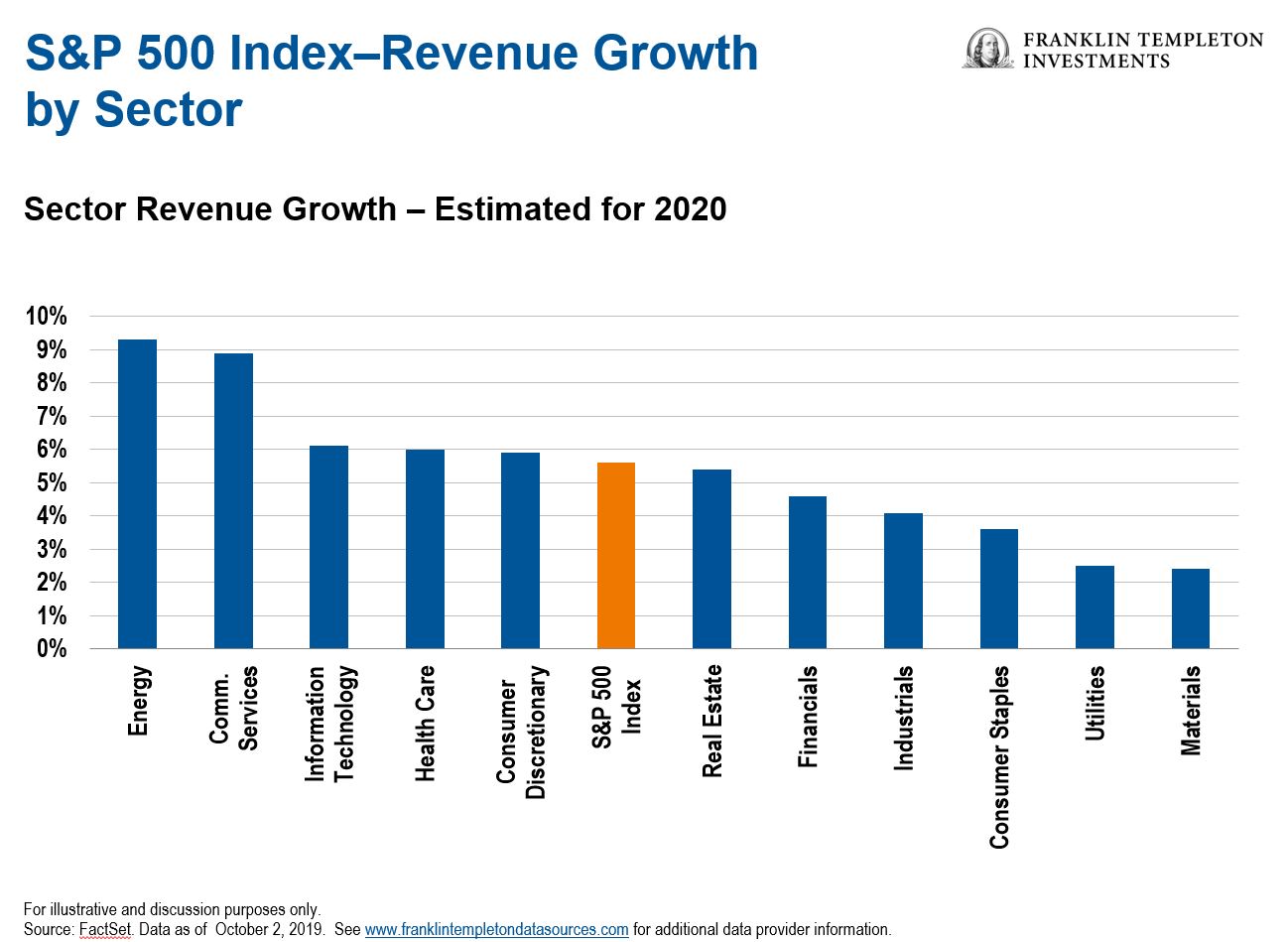

Vad gäller bolagsvinsterna så påverkades dessa positivt av den amerikanska skattereformen varpå vinsterna steg +20% ifjol. Det ger utmanande jämförelsetal i år men de tror fortsatt på ett ”hyggligt” år 2020. Samtidigt påminner han om att vinster kan manipuleras men toplinetillväxt (omsättningstillväxt) ger en fantastisk indikator över efterfrågan. Samtliga 11 sektorer i S&P 500 påvisar positiv intäktstillväxt, vilket signalerar en bred fortsatt tillväxt. Bolagen fortsätter att spendera pengar på utdelningar, återköp och investeringar. Den löpande yielden plus genomsnittlig nivå på återköp landar på omkring 5%, en bra indikator på bolagens välmående enligt Grant.

Förvärvsaktiviteten kommer öka

Vid sidan av den organiska tillväxten så tror Grant att den förvärvade tillväxten kommer öka ordentligt. M&A-aktiviteten (Merger & Acquisitions) har ökat domestikt i USA men nu pekar mycket på att allt fler bolag kommer att öka sin aktivitet utomlands. När Franklin Templeton träffar bolag så säger de att de fortsatt ska betala utdelningar och återköpa aktier men att de också aggressivt kommer att driva sin M&A-agenda. Syftet är att konsolidera industrier för att därigenom driva än mer tillväxt. De kommer att dra nytta av sin starka valuta, höga aktiekurser och låga räntor för att finansiera sin förvärvsresa.

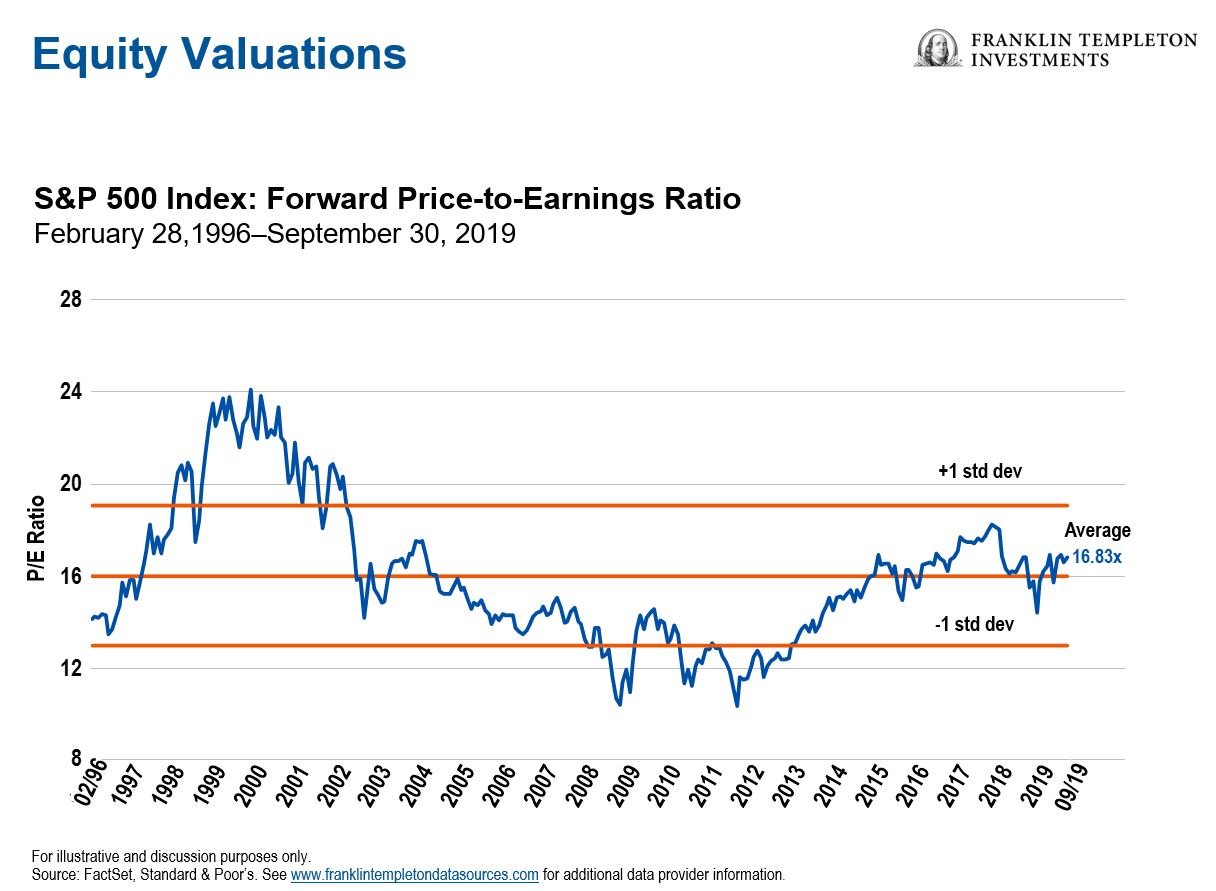

Är amerikanska börsen billig eller dyr?

Grant ser varken börsen som billig eller dyr just nu. Han menar att vi nog är där vi kan förvänta oss givet sund vinsttillväxt, låga räntor och låg inflation. I andra vågskålen finns avtagande global tillväxt och geopolitisk oro. Det är inte ett ”Once in a lifetime bying opportunity” men inte heller ett läge där man borde springa ifrån marknaden.

Vi är relativt linjerade med den historiska värderingen på omkring P/E 16x, det som däremot sticker ut är räntenivån. Sammantaget gör det att han anser den amerikanska marknaden som attraktivt värderad just nu. Dessutom berättar han att han ofta får frågan om inte USA är dyrt jämfört med Europa och Japan. Här förklarar han att bolagen på amerikanska börsen som ett aggregat har en 4-500 bps bättre räntabilitet på eget kapital, ett lönsamhetsgap som funnits under relativt lång tid. Detta är en strukturell skillnad som rimligen beror på USA:s höga andel av relativt lönsamma mjukvaru-/techbolag jämfört med traditionella industri- och värdebolag i Europa och Japan. Ett värderingsgap som har tycker är befogat och inte tror kommer stängas i närtid.

Vilka investeringsmöjligheter lyftes upp?

Franklin Templeton ser stora möjligheter inom den finansiella sektorn som just nu ser stor disruption. Digitaliseringen av pengar skapar stora möjligheter inom betalinfrastruktur, mobila betalningar och e-handel, dessutom skapar det en stor adresserbar marknad. Några av fonden US Growth Investment Opportunities innehav här är VISA, MasterCard och MarketAccess som byggt en elektronisk handelsplattform för obligationshandel. 90% av handeln inom ”Fixed Income” är manuell så de anser att det finns stor potential att digitalisera denna. Vad gäller adaptionen av betalkort så sticker Sverige ut med 80-90% marknadspenetration medan USA ligger på 60%, Europa på 40% och stora delar av resten av världen på 10-20% så det finns mycket kvar att göra. De menar att VISA och MasterCard som byggt den globala infrastrukturen har en ”tullbro på global handel”. Tilläggas bör att adaptionen av mobila betalningar är skyhög i Kina.

Ytterligare en bransch med stora möjligheter för potentiell tillväxt är hälsovårdssektorn. Åldrande befolkning inom både utvecklade- och tillväxtmarknader samt växande medelklass med växande krav på vård är drivare. Att ringa doktorn för att sedan sitta och vänta i en väntsal innan du får träffa doktorn 15 minuter och därefter bokas in på återbesök är oerhört ineffektivt. Det kommer aldrig fungera i framtiden när efterfrågan på vård ökar.

Vi behöver möta det växande behovet samtidigt som vi måste sänka kostnaderna per patient. Han menar att vi kommer se mycket förändring och innovation i sektorn. Telemedicin och virtuella läkarbesök är två exempel. Dessutom tror han att biotechbolag och pharmabolag med hjälp av DNA-sekventiering kommer att kunna individanpassa läkemedel och pressa kostnader. Även robotkirurgi tros öka och Intuitive Surgical som är en stor spelare inom området lyftes upp som exempel.

Sammanfattningsvis menar Grant att den amerikanska konsumenten är välmående, sysselsättningen god och lönerna stigande. Bolagsvinsterna är robusta och trenden kring utdelning, återköp och M&A-aktivitet god. Den regulatoriska och skattemässiga situationen är god även den. Den ekonomiska uppgången är sent i cykeln men fundamenta talar fortfarande för börsen. Han ger oss ett medskick att investera i bolag som rider på långsiktiga trender ”Future proof your portfolio”. Långsiktiga sekulära tillväxttrender är det viktiga temat och en mycket viktig faktor för att generera långsiktig överavkastning, vad som händer nästa kvartal bryr vi oss mindre om.

New York

Efter några dagar i Kalifornien blev det dags att resa vidare till resans andra och sista destination, New York. Här träffade vi bland annat PIMCO som är världens största ränteförvaltare, Blackrock som är världens största kapitalförvaltare och svenska Skanska. Som svensk blir det såklart extra roligt att besöka ett svenskt bolag på plats. I samband med att Donald Trump blev vald president var förväntningarna höga på landets kommande investeringar på infrastruktur. Redan då hade Skanska omkring 37% av sin försäljning förlagd i USA och förväntningarna på flertalet affärer var goda, sen blev det inte riktigt så mycket fart under galoscherna som många nog initialt trodde.

Skanska är ett av de mest framgångsrika byggbolagen i ”Tri-state Area” i New York och har arbetat med många av de största projekten. Faktum är att de varit delaktiga i samtliga stora broprojekt som kopplar ihop New York med övriga världen samt en del stora järnvägsprojekt. I bilden nedan ser du hur det ser ut på Penn Station under rusningstid, en av landets största tågstationer. Den är dimensionerad för 200 000 resenärer per dag men huserar idag cirka 700 000 resenärer dagligen. Det här är ett typexempel på när flaskhalsar i infrastruktur skapar stora förseningar i transport/kommunikationer och därmed sänker potentiell ekonomisk tillväxt.

Just det här med att sänka potentiell ekonomisk tillväxt är intressant, alltså det faktum att flaskhalsar skapar köer, förseningar och väntetid som aggregerat bränner bort hundratusentals potentiella arbetstimmar varje dag. Faktum är att ungefär 1,5 miljoner människor bor permanent på Manhattan men den siffran fördubblas dagligen tack vare arbetspendlare och turister. Ett problem är dock att politiker gnabbas om hur det ska finansieras, men behovet finns där.

Just nu bygger de om La Guardia-flygplatsen och Penn Station för att nämna några projekt. För dig som vill kika lite närmare så ser du samtliga projekt i New York här, många broar och även ett IKEA.

Läs mer:

För att minimera risken för att du ska somna när du läser det här så kan jag rekommendera dig att fortsätta läsa om våra spaningar från PIMCO i Johannas inlägg ”Paradoxen som avgör presidentvalet” här.

Min kollega Pär Ståhl på Placera har skrivit nedan artiklar från resan också:

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.