Aktierna och fonderna som lockade mest i augusti

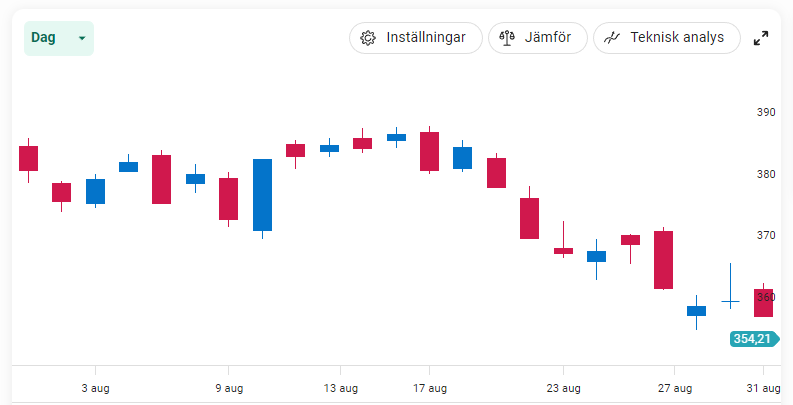

Trots ett historiskt starkt juli bjöd sommarbörsen på snålblåst. Börsrallyt under sommaren förbyttes till ett lågtryck under augusti där breda Stockholmsbörsen (OMXSGI) sjönk -7,2%. Det innebär att vi fick den sämsta augustimånaden sedan 2011 då oron för den monetära unionens eventuella kollaps var på allas läppar. Trots detta fortsatte våra kunder att nettoköpa aktier för åttonde månaden i rad. Dessutom ser vi att 8 av 10 köpkronor bland fondkunderna skedde i augusti, ett rejält trendbrott.

Berg-och-dalbanan på börsen fortsätter, men trots att börsutvecklingen närmast kan liknas vid en trasig bandspelare, som fastnat vid refrängen av Iron Maidens låt Run to the Hills, så befann sig faktiskt börsen 5% högre i slutet på augusti jämfört med årslägsta som noterades första juli. Sommarens börsrally eldades på av fallande amerikanska långräntor och en förhoppning om att vi passerat inflationstoppen. Under augusti har vi tvärtom sett stigande räntor, en mer hökaktig FED och en förnyad oro för energikris i Europa. Detta har på ett effektivt sätt lagt sordin på stämningen.

Myntet har som bekant två sidor. Trots de mörka moln som under en längre tid befunnit sig på börshimlen har vi den senaste tiden faktiskt fått lite mer positivt tolkningsföreträde på marknaden. I Bank of Americas senaste förvaltarenkät framgick det att förvaltarna blivit mer optimistiska om framtiden, även om oron för en ihärdigt hög inflation ökat. Den nyfunna optimismen har lett till att förvaltarna minskat sin kassaandel och börjat doppa tårna på börsen. Trots detta är det fortfarande många som underviktar aktier. Det kommer tids nog agera katalysator när det är dags för pendeln att slå tillbaka.

Månadens köplista toppas av Investor B, följt av SBB B och Sinch.

Närmare varannan köpkrona under augusti går till en välkänd trio som samtliga dessutom ökar antal ägare hos oss. En bidragande faktor kan tänkas vara det faktum att de underpresterat börsen under månaden samtidigt som de har en cementerad plats i mångas portföljer. Ett klassiskt bottenfiske i välkända bolag.

Månadens säljlista toppas av budaktuella Swedish Match följt av Karo Pharma och CTT Systems.

Budaktuella Swedish Match ruvar på säljtoppen för andra månaden i rad. Inte särdeles förvånande med tanke på att det är ett bolag med många ägare och där acceptfristen för budet dessutom förlängts. Sedan budet från Philips Morris i maj har var tredje aktieägare hos oss valt att sälja över börsen för att stuva om i portföljen. Även Karo Pharma har uppvaktats med bud från storägaren Karo Intressenter.

Annons

Hur agerade fondspararna under augusti?

Det sura börsklimatet under månaden smittade inte av sig på fondspararnas humör. Istället klättrade deras optimism till årets högsta nivå där 8 av 10 köpkronor netto under året investerades i augusti. Det är ett tydligt trendskifte jämfört med tidigare månader som i högre utsträckning karaktäriserats av likvida medel, räntefonder och blandfonder.

Fondspararna fortsätter favorisera globalfonder för tredje månaden i rad där fondkategorin lockar 4 av 10 köpkronor under månaden. Den relativt stora exponering mot amerikanska börsen och dollarn som globalfonder i regel ger har så här långt varit positivt. Amerikanska börsen har fallit betydligt mindre än den svenska samtidigt som dollarförstärkningen gjort att flera globalfonder nu närmar sig positivt territorium för året. Det är välkommet i mångas portföljer som annars mest lyser rött i år

Intresset för globalfonder följs av gröna energifonder och nordamerikafonder.

Gröna energifonder lämnade topplistan i mars då fondspararna vallfärdade till traditionella energifonder i samband med att oljepriset rusade och de har nu återvänt med besked. I början av augusti röstade USA igenom det största klimatpaketet i landets historia samtidigt som Europas behov av omställning och minskat beroende av rysk olja och gas blivit väldigt tydligt. Det har gett sektorn vind i seglen och fått fondspararna att vallfärda tillbaka.

Asienfonder är månadens mest sålda fonder.

Asienfonder med exponering mot primärt Kina får nu stryka på foten efter relativt god avkastning senaste månaderna. Vi ser allt fler tecken på att den kinesiska ekonomin bromsar in samtidigt som nya pandemirestriktioner införts på sina håll. Dessutom bubblar en fortsatt oro för den kinesiska fastighetssektorn och flera globala bolag dryftar nu planer på att flytta hela eller delar av sin produktion från Kina. Sammantaget ett flertal orosmoln som leder till att fondspararna nu lämnar.

Fonderna som favoriserades under augusti

Förutom fondkategorier så är det såklart angenämt att också kika närmare på vilka enskilda fonder som lyckades attrahera flest sparkronor. Nedan är de 10 fonder som spararna favoriserat under månaden.

- Avanza Global

- Länsförsäkringar Global Indexnära

- Handelsbanken Hållbar Energi A1 SEK

- BNP Paribas Energy Transition C C

- Avanza Zero

- Spiltan Aktiefond Investmentbolag

- Storebrand Renewable Energy A2

- IKC Avkastningsfond

- Avanza USA

- BGF World Energy A2

Som kuriosa kan vi också välkomna ytterligare en aktieägare i Warren Buffetts investeringskonglomerat Berkshire Hathaway under månaden. Nu är det totalt 21 kunder som äger denna aktie vars aktiekurs står i motsvarande 4,6 miljoner kronor.

Adjökens till sommarbörsen

Nu har vi lämnat sommarbörsen till handlingarna och blickar framåt mot hösten. September och oktober brukar vara lite svagare månader. Därefter vittnar historien om att det blir bättre varifrån vi fått uttrycket om att ”aktier är en vintersport”.

Om så är fallet denna gång återstår att se men OMXS30 har nu fallit i 8 av 9 månader om vi räknar med de första dagarna av september. Det i sig har faktiskt aldrig hänt tidigare – åtminstone inte sedan 1990. Så låt oss nu hoppas på lite bättre börs i höst.

Allt gott,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.