Bör man favorisera hög direktavkastning eller hög utdelningstillväxt?

Många sparare ser sig själva som utdelningsinvesterare och nu går vi in i deras högtid – utdelningssäsongen. Visst är det något speciellt med att inkassera utdelningar löpande men bör man favorisera hög direktavkastning idag eller hög utdelningstillväxt imorgon?

Nu har vi välkomnat majbörsen och därmed en av årets mest utdelningstäta månader. Jag brukar säga att det är finansiell monsunperiod, det regnar pengar.

Maj är årets mest utdelningstäta månad

I år är maj den mest utdelningstäta månaden, följt av april och sist men inte minst mars. Under denna period skiftas större delen av årets totala utdelning ut till aktieägarna. Men noteras bör att vissa bolag infört halvårsutdelning, kvartalsutdelning (D-aktier/preffar) samt månadsutdelning.

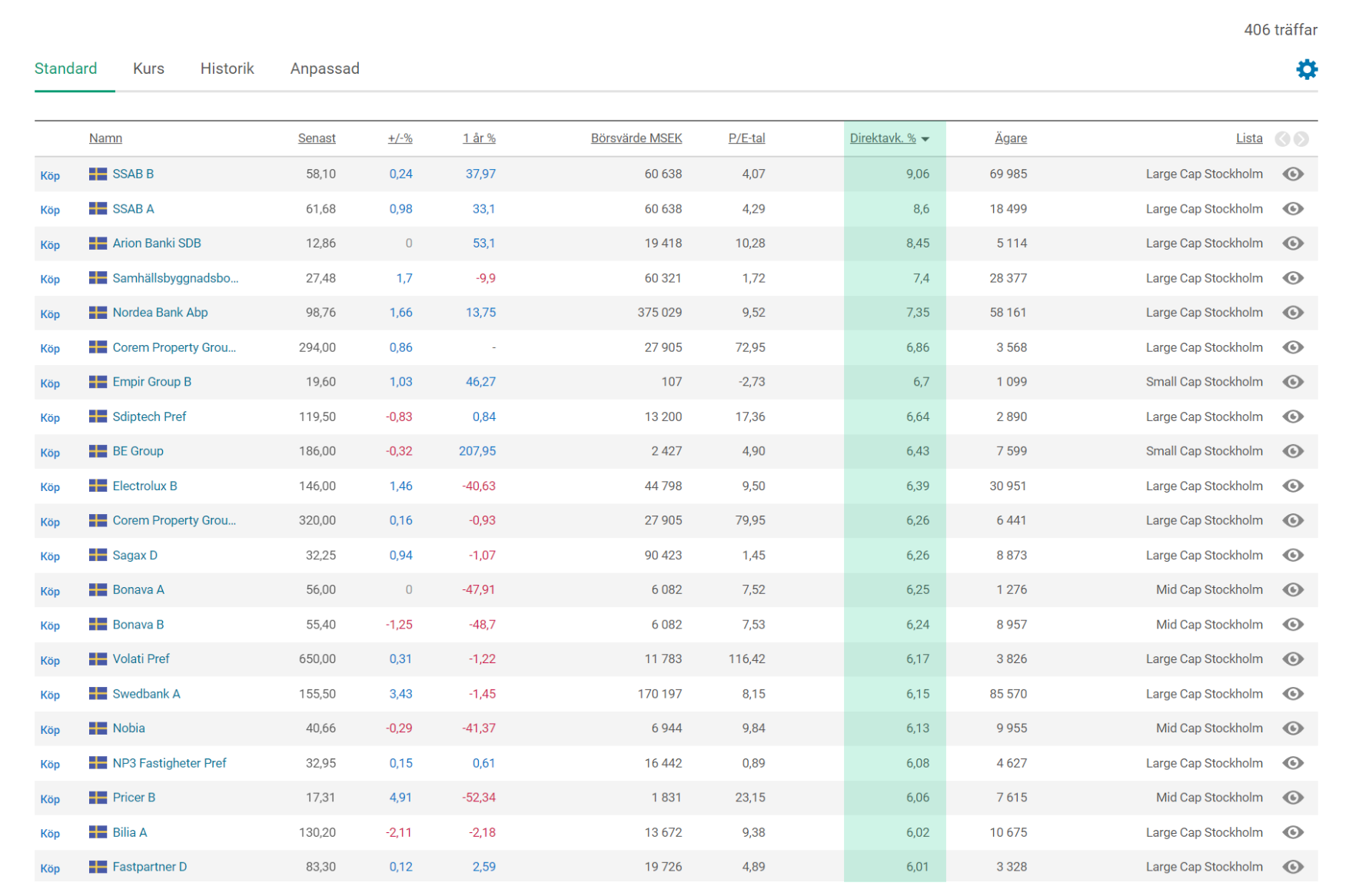

Under inledningen av utdelningssäsongen 2022 låg direktavkastningen på en bit över 3 %. Banksektorn ligger i topp med en genomsnittlig direktavkastning på 6,2 %.

I mobilappen kan du enkelt se vilka månader som ger dig mest klirr i kassan, för mig är april den mest utdelningstäta månaden. Du hittar denna funktion i appen under ”Min ekonomi”, ”Analys” och sedan ”Utdelningar”. På desktop (dator) kan du fördjupa dig i dina utdelningar under vår analys-sektion som du hittar här.

Hög direktavkastning eller hög utdelningstillväxt?

Den senaste tiden har vi sett en form av finansiell ping pong utspelas mellan det marknaden karaktäriserar som ”värde” kontra ”tillväxt”. När det kommer till utdelningar motsvaras de två lägren av hög direktavkastning kontra hög utdelningstillväxt.

Som utdelningsjägare behöver du fundera kring om det viktigaste är att maximera den löpande utdelningen idag eller om du snarare bör fokusera på hög utdelningstillväxt och därmed en ännu högre löpande utdelning i framtiden.

Vilka för- och nackdelar har de olika alternativen?

Som alltid finns det en alternativkostnad, oavsett vilket alternativ du väljer. Bolag med hög direktavkastning återfinns inte sällan i mogna branscher med modest tillväxt där större delen av resultatet delas ut. Det innebär att totalavkastningen (kurstillväxt + utdelning) över tid troligtvis kommer ligga nära direktavkastningen. Är du långsiktig så utgör varje procentenhet i lägre totalavkastning betydande belopp. Alternativkostnaden är hög.

Det finns såklart en risk att dessa bolag börjar tappa marknadsandelar och därmed ser sin vinst krympa. Om man då har en hög utdelningsandel (utdelning i förhållande till vinsten) så är det rimligtvis en tidsfråga innan man tvingas sänka utdelningen.

Ytterligare en risk som är påtaglig just nu är inflationen. Om bolaget redan har en hög utdelningsandel och en mogen affär som växer i sakta mak så kan det bli svårt att bjuda investerarna på en tillräckligt hög utdelningstillväxt för att hålla näsan ovanför inflationstakten.

Den som dock står i begrepp att använda hela eller delar av portföljen inom överskådlig framtid, eller använda löpande utdelningar som en vitamininjektion i den löpande ekonomin, gör klokt i att välja bolag med hög direktavkastning. Den höga utdelningen brukar dessutom agera krockkudde på nedsidan i turbulenta börstider.

En person med längre sparhorisont där portföljens utdelningar kommer att användas som inkomstförstärkning långt fram i tiden gör klokt i att överväga att fokusera på bolag med hög utdelningstillväxt. Här hittar vi ofta yngre bolag som har mer ogjort och därmed växer snabbare. Inte sällan är utdelningsandelen låg, alltså snarare 30 % utdelningsandel än 70 %, men växer desto snabbare över tid eftersom vinsten växer snabbt.

Det är nyttigt att påminna sig om att utdelningsandelen ju är en andel av vinsten och om vinsten stiger så stiger ju även utdelningen som ett brev på posten, givet oförändrad utdelningsandel. Ett bolag med låg utdelningsandel och hög utdelningstillväxt kan ju dessutom accelerera utdelningen över tid genom att även skruva upp utdelningsandelen i takt med att bolaget mognar.

De flesta bolagen har en utdelningspolicy eller anger ambitionen om utdelningen i sina finansiella mål. Denna information hittar du på bolagets hemsida eller i dess årsredovisning genom att söka på ”utdelning”.

Annons

Skapa en kassako i portföljen

Du kan ju unna dig att ha en mix av bolag med hög direktavkastning och hög utdelningstillväxt i portföljen. Om du har ett knippe bolag med hög direktavkastning så kan de agera kassako genom att ge dig löpande saftiga utdelningar som du kan använda för att återinvestera löpande i mer unga och snabbväxande bolag (utöver ditt nysparande). Den här typen av upplägg ser vi i exempelvis Kinnevik som får rejäla utdelningar från Tele2 för att finansiera sina investeringar i snabbväxande onoterade bolag. Även fastighetsbolaget Balder har ett stort bestånd av hyresbostäder med ”trygga” kassaflöden som gör att de kan finansiera mer riskfyllda projekt.

Globalt snitt för utdelningstillväxt har legat på 5 – 7 % per år. I den takten fördubblar du din utdelning efter 10 – 14 år. Detta är oaktat löpande sparande som gör att du kommer fördubbla din utdelning betydligt snabbare än så.

Utmaningen är att vi idag vet vilka bolag som har högst direktavkastning men vi vet inte med säkerhet vilka bolag som kommer att bjuda på högst utdelningstillväxt härifrån och framåt.

Bolag med god historik vad gäller intäkts-, kassaflödes-, och vinsttillväxt samt löpande utdelningshöjningar ligger såklart nära till hands att bli trevliga innehav i en utdelningsportfölj men det är ingen garanti. Vi ska inte heller glömma bort den klassiska 4%-regeln som är en populär tumregel, men det får vi kika närmare på i ett kommande blogginlägg.

Så hittar du bolagen med högst (eller lägst) direktavkastning

I Aktielistan kan du sortera och filtrera närmare 11 000 aktier totalt sett. En vanlig filtrering är bolagen med högst direktavkastning på Stockholmsbörsen (large-, mid- och small cap). Du hittar Aktielistan här.

Utdelning på dig,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.