Hur kan man nyttja säsongsmönstret på aktiemarknaden?

Under det första halvåret har börsen stigit med nästan nio procent. Med en så stark första halvlek väcks frågan: Kan det här hålla i sig? Talesätt som ”Köp till sillen och sälj till kräftorna” eller ”Sell in May and go away” talar för att säsongmönster kan vara förekommande på finansmarknaden.

Förekomsten av säsongsmönster

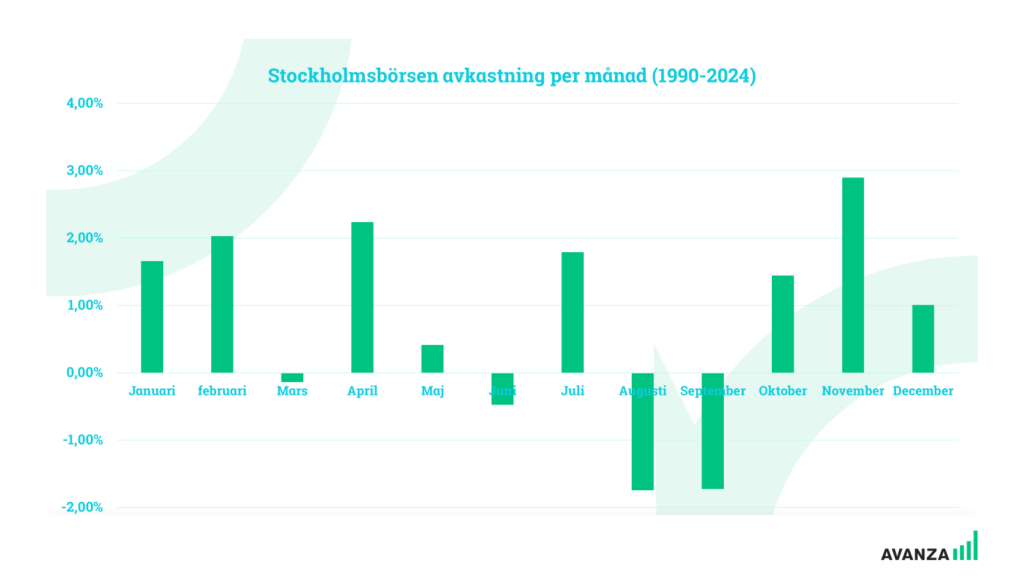

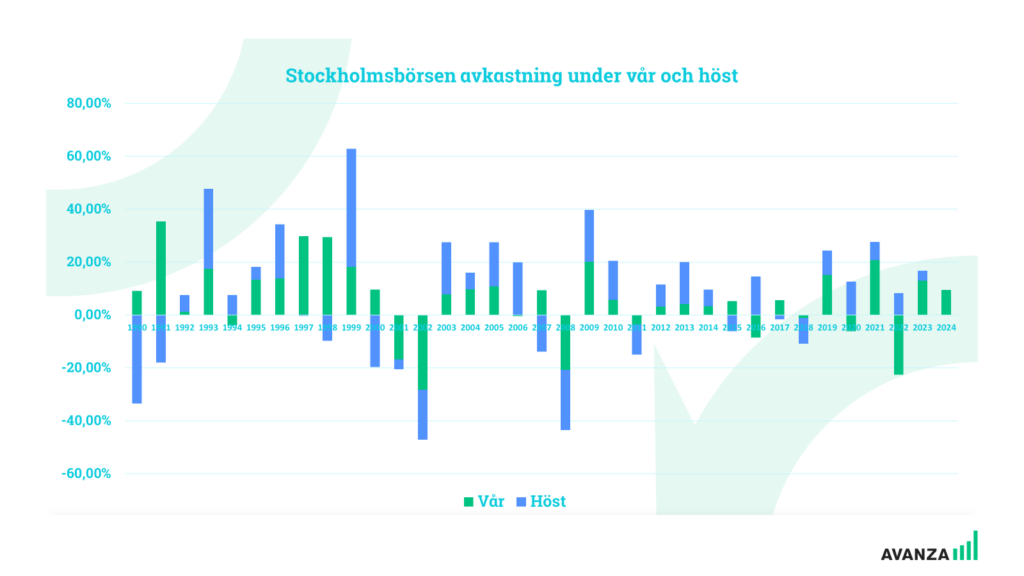

Säsongsmönster på börsen blir tydliga om man delar in året i maj till oktober (sommar) och november till april (vinter). Nästan all avkastning kommer historiskt från vintermånaderna. Aktier är trots allt, som man säger, en vintersport. Hade man sålt index första maj och köpt igen sista oktober förra året hade man undvikit en nedgång på 2,18%. Men här är vi nu, nära “All Time High” på Stockholmsbörsen och blickar framåt; hur kommer det nu gå resten av året? Vi undersöker hur det har gått under sommar- och vintermånaderna i snitt under perioden 1990 till 2024.

Stockholmsbörsen efter en stark första halvlek

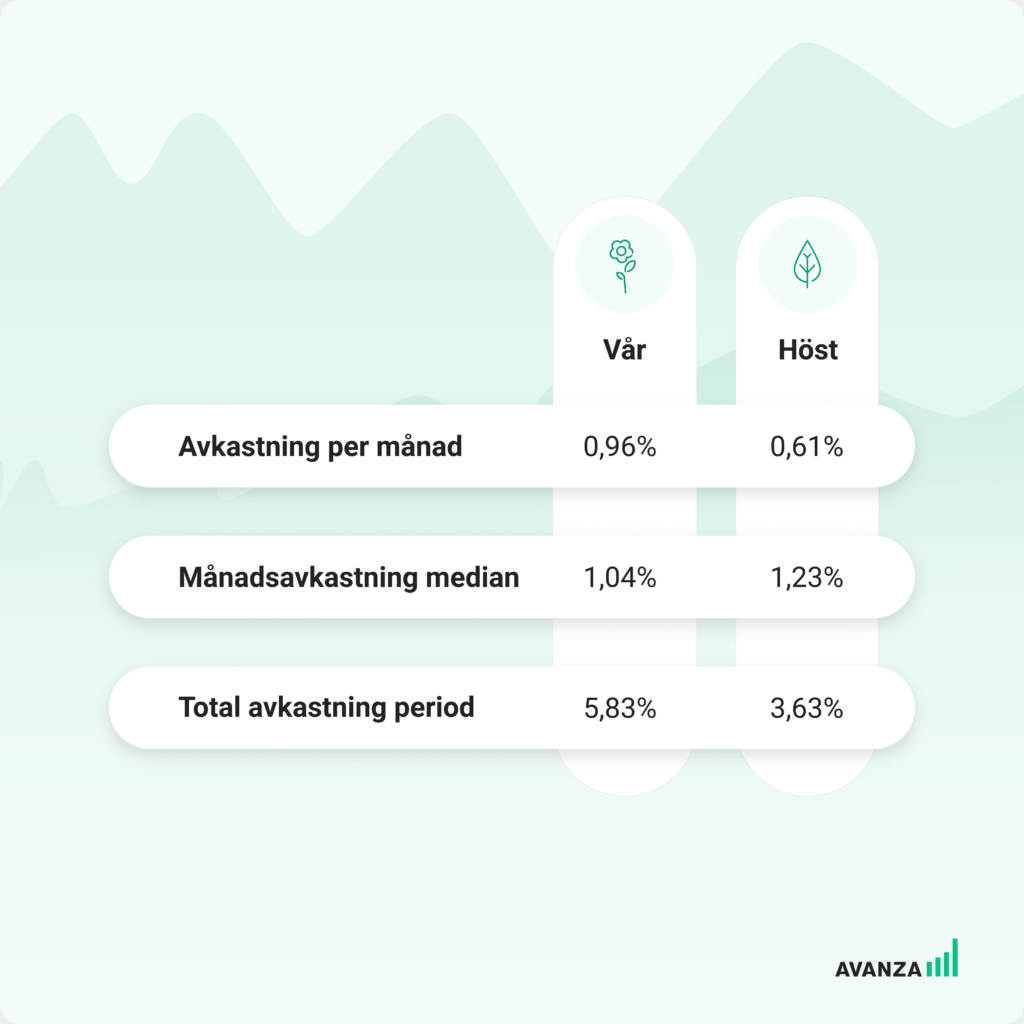

Ingen vet säkert hur resten av året kommer att bli. Men om vi istället delar upp året i två delar – vår (januari till juni) och höst (juli till december) – kan vi se hur det har gått under dessa perioder historiskt. Det är dock svårare att se ett lika tydligt säsongsmönster med den här uppdelningen.

I år har Stockholmsbörsen ökat med ungefär nio procent. Sedan 1990 har ungefär hälften av åren haft lika bra avkastning under årets första halva. Det kanske låter högt, men som ni kan se i tabellen ovan, är den genomsnittliga avkastningen på våren 5,83 procent. Man kunde förvänta sig att avkastningen på hösten skulle vara högre, eftersom bättre resultat ofta leder till högre aktiekurser – och företag tenderar trots allt, baserat på forskning, genomföra operativa åtgärder för att förbättra resultaten mot årets slut.*

I år har Stockholmsbörsen ökat med ungefär nio procent. Sedan 1990 har ungefär hälften av åren haft lika bra avkastning under årets första halva. Det kanske låter högt, men som ni kan se i tabellen ovan, är den genomsnittliga avkastningen på våren 5,83 procent. Man kunde förvänta sig att avkastningen på hösten skulle vara högre, eftersom bättre resultat ofta leder till högre aktiekurser – och företag tenderar trots allt, baserat på forskning, genomföra operativa åtgärder för att förbättra resultaten mot årets slut.*

Det amerikanska presidentvalet

Standard & Poor’s 500 (S&P 500)

Har presidentval verkligen betydelse för aktiemarknadens avkastning? Enligt en analys av State Street Global Advisors baserad på 100 års data överträffar den amerikanska marknaden, S&P 500, sin avkastning under valår jämfört med icke-valår. Speciellt utmärkande är de tre månaderna före valet i november, där överavkastningen historiskt har varierat mellan 0,3% och 1%.

Det tycks även gå att se historiska trender i marknadens volatilitet beroende på vilket parti som innehar presidentskapet under valåret. När en republikan är president är avkastningsspridningen 7,85%, medan den är 3,07% när en demokrat är president. Så om historien skulle upprepa sig så skulle spridningen i avkastningen bli lägre med nuvarande president Joe Biden.**

Stockholmsbörsen

Sedan 1990 har det varit presidentval åtta gånger. I sex av åtta fall har Stockholmsbörsen haft en positiv höst, med en genomsnittlig avkastning på cirka tre procent. De positiva åren har i genomsnitt avkastat 11,44 procent och de negativa åren 2000 och 2008 -21,24 procent. Det amerikanska presidentvalet har betydelse för aktiemarknaden av flera anledningar. Exempelvis utser den amerikanska presidenten ordförande för Federal Reserve (FED)***, vilket i sin tur har betydelse för centralbankens agerande. Penningpolitiken har betydelse för hur aktiemarknaden presterar, då kvantitativa lättnader (QE) generellt driver tillgångspriser uppåt och vice versa.

Minskad osäkerhet med hjälp av optioner

Efter presidentval åren 2012 och 2016 gick börsen stadigt uppåt. Om man har en liknande tro på en fortsatt uppgång men ändå vill ta hem en del av vinsten, då kan man använda sig av investeringsstrategin “stock replacement” genom optioner. Om man istället tror att börsen kommer gå svagt uppåt, sidledes eller svagt nedåt kan man utnyttja detta genom strategin ”covered calls” (utfärdade köpoptioner mot innehavda aktier).

Stock Replacement

I denna strategi säljer man sitt innehav (exempelvis 10 000 aktier) och får in likvider (ex, kurs 100 kr per aktie ger 1 000 000 kr). För en liten del av denna likvid köper man köpoptioner som replikerar den gamla aktieexponering. Detta görs genom att köpa 100 stycken optionskontrakt med ett lösenpris på 100 kr. I mitt exempel kostar denna köpoption 3 kr per styck (vilket kan variera beroende på vilken aktie vi vill replikera) dvs. totalt 30 000 kr (3*100*100 = 30 000 kr). Resterande delen av likviden placeras i en korträntefond som ger daglig ränta. Vi får då både fortsatt aktieexponering för eventuell kursuppgång tills slutdagen på optionskontraktet, samt har säkrat upp 970 000 kr (10 000*100 – 30 000) i en korträntefond som ger ränta. På det sättet har vi begränsat vår nedsida i aktien till kostnaden för optionerna, men vi är även med på en eventuell fortsatt uppgång i aktien. För att läsa mer utförligt om strategin stock replacement kan man läsa mitt inlägg här.

Covered Calls

För denna strategi vill vi utfärda en köpoption för att få in en premie. Om vi fortsätter på ovan exempel att den underliggande aktien står i 100 kr, så kan man ställa ut köpoptioner med exempelvis lösenpris 105 kr. För detta får man in en premie (pengar) som man behåller ifall aktien inte går över 105 kr på slutdagen för optionskontraktet. Ifall aktien går över 105 kr så säljer man sina aktier till 105 kr men behåller optionspremien. Kika gärna i vår nya optionslista för att se hur en sådan strategi skulle fungera för just dina aktier. För att läsa mer utförligt om utställda köpoptioner så läs mitt fullständiga inlägg med tydliga exempel här.

Till sist kan vi konstatera att ett visst säsongsmönster existerar och man kan försöka tajma marknaden, men som Warren Buffets tidigare parhäst Charlie Munger sagt: “the big money is not in the buying and selling, but in the waiting”.

/ Östen Burman och Oliver Lönnberg, Kundansvariga Avanza Pro.

*Mindak, M.P., Sen, P.K. and Stephan, J. (2016), ”Beating threshold targets with earnings management”, Review of Accounting and Finance, Vol. 15 No. 2, pp. 198-221.

**https://www.ssga.com/uk/en_gb/institutional/etfs/insights/the-performance-of-us-equities-in-election-years-over-the-last-century

***https://www.federalreserve.gov/aboutthefed/bios/board/default.htm

Tänk på att de här produkterna är komplicerade, och de passar inte alla. Innan du börjar är det därför en bra idé att du sätter dig in i vilka risker som finns, t.ex. genom att läsa produkternas faktablad och prospekt. Och du ska bara investera om du förstår hur produkterna fungerar. Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i artikeln är skribentens egna och ska inte ses som investeringsråd och/eller åsikter från Avanza.