Så kan du använda hävstång för att boosta ditt långsiktiga fondsparande

Med vår värdepapperskredit kan man belåna sin portfölj och därmed använda hävstångseffekten för att höja den förväntade avkastningen på eget kapital. Grundprincipen är enkel. Låt oss ta ett exempel, vi säger att du lånar pengar till 1,5% ränta, investera i något som på sikt kan ge 8% avkastning och behålla 6,5% av avkastningen själv.

Men det finns förstås också en baksida i form av ökad risk – på samma sätt som du får högre avkastning när börsen går upp så får man också en större nedgång när börsen sjunker.

Så hur ska man egentligen tänka kring risker och möjligheter med hävstång som en vanlig småsparare?

1. Låna inte för mycket

Många har en välmotiverad respekt för hävstångseffekten då en nedgång i värsta fall kan leda till att man förlorar hela sitt investerade kapital. Dock är det viktigt att poängtera att risken har en direkt koppling till hur mycket man lånar. Det är stor skillnad på en hävstång på 5X och en på 1,1X vilket är ungefär vad 10% belåningsgrad motsvarar.

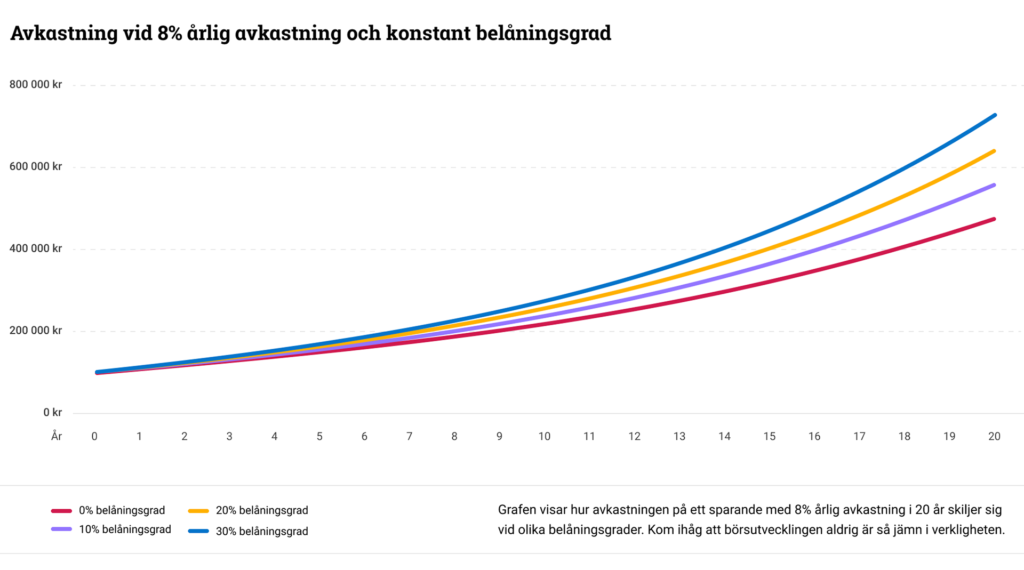

Men även 10% belåningsgrad kan ge stor effekt över tid. Det innebär t ex att en årsavkastning om 8% växer till 8,88%. Med ränta på ränta-effekten gör det stor skillnad för din avkastning på längre sikt.

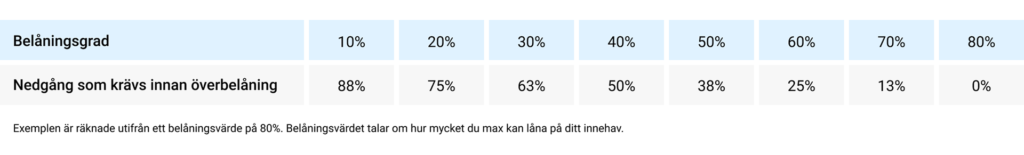

Om du exempelvis äger Avanza Auto och har 10% belåningsgrad så måste ditt innehav sjunka med 88% för att du ska bli överbelånad och tvingas reglera skulden genom att sälja av eller sätta in mer kapital. Det händer att enskilda aktier faller så mycket, men Stockholmsbörsen som helhet har aldrig gått igenom ett så kraftigt ras.

En tumregel många använder för att inte ta för mycket risk är att hålla sig under 30% belåningsgrad. Då kan innehavet sjunka med 63% utan att man blir överbelånad. För att komma i närheten av en sådan nedgång får man gå 100 år tillbaka till 1920 då Stockholmsbörsen sjönk med 60%

2. Spara långsiktigt

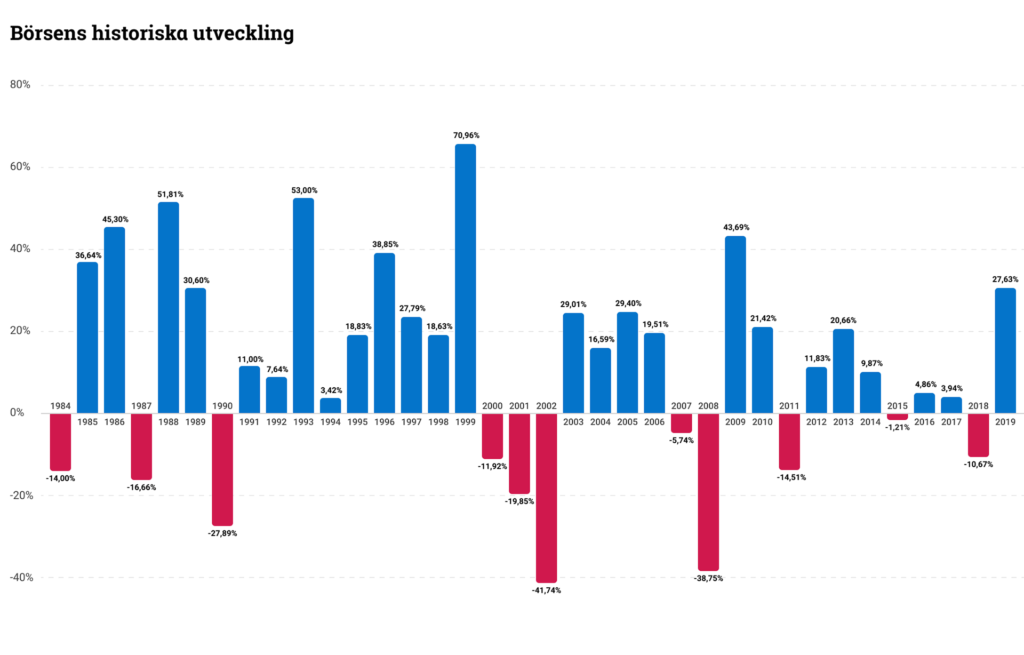

Börsen går upp och ner men på lång sikt har den hittills alltid gått upp. Om man har en sparhorisont på 10-20 års sikt är det stor sannolikhet att börsen kommer att gå upp och då kommer man ha gynnats även av en måttlig hävstång i sin portfölj.

Sparar man däremot kortsiktigt ökar risken för att man tvingas sälja efter en nedgång. Om man behöver tillgång till sina pengar inom ett par år bör man därför tänka efter noga om man verkligen vill ta den extra risken som en hävstång innebär.

3. Sprid dina risker

Som med alla investeringar så minskar risken ju mer diversifierat man sparar. Det enklaste sättet att spara diversifierat är att spara i fonder. Som Avanza Auto t ex, som nu också äntligen godkänts för värdepapperskrediten.

4. Spara över tid

Även när man sparar med hävstång är det klokt att sprida ut sitt sparande över tid genom att månadsspara. Vill man lägga till en fast hävstång sitt månadssparande är även det möjligt. Med andra ord kan man till exempel investera för 2500 kronor per månad där 2000 kronor är ens egna pengar, och 500 kr är lån. Här kan du läsa mer om hur man sätter upp ett månadssparande med hävstång.

Så, för att sammanfatta. Värdepapperskrediten innebär både risker och möjligheter och det är viktigt att läsa på innan och sätta upp en tydlig strategi. Men rätt använd kan vår värdepapperskredit användas för att ge en välkommen boost i ett långsiktigt fondsparande.

Tänk på att belåning innebär en betydande risk:

Att använda belåning innebär att avkastningen blir högre om innehavet går upp, men nedgången blir också större om värdet sjunker. Använd en måttlig belåning och se till att inte låna så mycket att du inte klarar av en större nedgång. Du är alltid skyldig att betala tillbaka den utnyttjade krediten samt ränta, oavsett dina värdepappers utveckling. Räntan är rörlig och krediten löper tills vidare. Räntan är rörlig och krediten löper tills vidare. Lånar du 100 000 kr till 2,29% effektiv ränta som du sedan väljer att betala tillbaka efter ett år blir det totala återbetalningsbeloppet 102 290 kr (eller 101 603 kr efter ränteavdrag). Alla räntor som visas är effektiva räntor.