Utdelningssäsong på börsen – det här bör du ha koll på

Att investera i utpräglade utdelningsaktier är en relativt enkel och kraftfull strategi för de som vill ha en strid ström av löpande utdelningar. Just nu befinner vi oss dessutom i utdelningsjägarnas högsäsong där boksluten vittnar om årets utdelningsförslag. Än så länge har det bjudits på värmande löneförhöjningar i portföljen. Men det finns fällor du bör känna till och dessutom undvika.

Det är något speciellt med att få in löpande utdelningar på kontot utan att varken behöva ta ytterligare köp- eller säljbeslut. Det tyckte även industrimagnaten och tillika världens första dollarmiljardär John D. Rockefeller som myntade nedan citat.

“Do you know the only thing that gives me pleasure? It’s to see my dividends coming in” – John D. Rockefeller

God historik av utdelningstillväxt på börsen

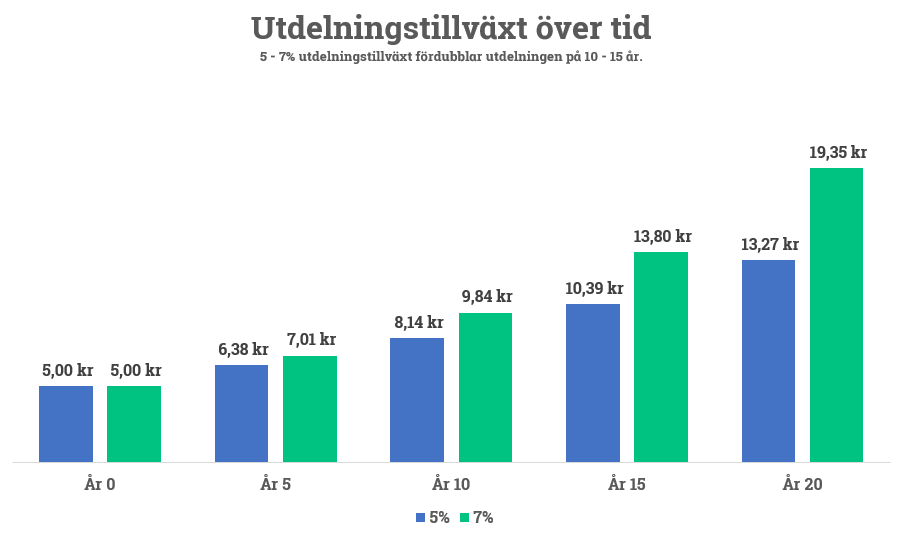

De senaste 50 åren har utdelningstillväxten på globala aktier uppgått till omkring 5–7% per år i snitt. Det är en rejäl löneförhöjning i portföljen som får den klassiska löneförhöjningen från inkomst av tjänst att blekna i jämförelse.

En utdelningstillväxt på 5–7% per år i snitt innebär att utdelningen fördubblas på 10–15 år.

Psst… en akties direktavkastning är en ögonblicksbild av utdelningen i förhållande till rådande aktiekurs. Du som har en tendens att ruva på aktier långsiktigt bör bekanta dig med begreppet Yield on Cost (YoC) om du inte redan gjort det.

Det anger vilken direktavkastning du har på din investering. Alltså bolagets nuvarande utdelning i förhållande till vad du en gång i tiden betalade för aktien.

Ponera att du köper en aktie för 100 kr där bolaget genererar en vinst på 10 kr och delar ut hälften, alltså 5 kr. Det ger dig en direktavkastning på 5% vid köptillfället. Anta vidare att vinsten stiger 15% i snitt kommande 5 år (CAGR). Det innebär att vinsten fördubblas. Då kommer bolaget generera en vinst på 20 kr per aktie och dela ut 10 kr. Om värderingen ska vara oförändrad kommer aktien också ha dubblats och utdelningen på 10 kr ger dig en direktavkastning på 10% baserat på vad du betalade för aktien fem år tidigare, Yield on Cost (YoC) 10%.

På hemsidan kan du trycka på ”Nyckeltal” när du är inne på ett enskilt konto. Då hittar du ”YOC %”, ett delikat mått för alla utdelningsjägare.

Annons

Utdelningen är en kvalitetsstämpel

Att ett bolag ger sina aktieägare utdelning ses normalt sett som en kvalitetsstämpel. Dessutom tenderar det att attrahera nya aktieägare samtidigt som utdelningen också brukar kunna utgöra krockkudde för bolagets aktie på nedsidan i sämre tider. För när aktiekursen sjunker så stiger ju direktavkastningen, förutsatt att bolaget inte sänker sin utdelning.

Totalavkastningen är dock mer än utdelning

Nu ska vi komma ihåg att utdelningen bara är en komponent av en investerings totalavkastning. Utdelning och kurstillväxt utgör tillsammans en investerings totalavkastning. Här kan man även argumentera för att multipelexpansion, alltså en stigande värdering av bolagets vinst bör få ett eget omnämnande, om än den ingår i aktiens kursutveckling.

Vilka är de vanligaste invändningarna mot utdelningsinvesteringar?

Inte sällan hör man dock argument som menar att en hög utdelning är ett tecken på kapitulation. Alltså att bolaget slutat växa och därmed inte hittar bättre sätt att sysselsätta slantarna än att dela ut dem till ägarna. Speciellt om bolaget har en hög utdelningsandel.

När ett bolag funderar på kapitalallokering så finns ofta många alternativ. Bolaget kan ge utdelning, återköpa aktier, förvärva andra bolag, öka investeringar i forskning och utveckling eller minska sin skuldsättning för att nämna några. Så är då verkligen en hög utdelning den bästa kapitalallokeringen om det nu finns många tillväxtmöjligheter? Ja ungefär går väl ofta tankegångarna.

Nu är ju verkligheten sällan svart eller vit men generellt kan man säga att mogna bolag som tenderar att skifta ut en stor del av vinsten kommer ha en hög utdelningsandel och tillika direktavkastning. Det behöver inte vara fel i sig, så länge man har rätt förväntansbild. Mindre bolag som har mer ogjort och som har en lägre utdelningsandel för att de helt enkelt behöver pengarna för att växa vidare lär ha en högre totalavkastning över tid, givet att bolaget är värdeskapande och lyckas med reptricket att öka vinsten i hygglig takt framöver.

Övermogna bolag som verkar i en mättad bransch där de knappt kan växa längre på grund av att de redan är dominerande lär dock få det tufft. Speciellt om mindre och mer snabbväxande konkurrenter dessutom börjar ta marknadsandelar och utmana bolagets dominerande ställning, varpå bolagets vinst sjunker, ja då kan man nog argumentera för att risken faktiskt är att anse som hög och en utdelningssänkning trolig.

Några tips för att undvika klassika utdelningsfällor

- Leta inte bolag med högst direktavkastning

Om något verkar för bra för att vara sant så är det förmodligen också det. Inte sällan lockas investerare till aktier med en till synes hög direktavkastning. Men en hög direktavkastning är inte per automatik synonymt med en god investering.Här är det viktigt att komma ihåg att en akties pris förändras löpande varje dag medan utdelningen ofta förändras årligen i samband med att utdelningen klubbas igenom på bolagets årsstämma. Om en aktie fallit kraftigt så kommer direktavkastningen se attraktiv ut. Men här är det viktigt att förvissa sig om varför aktien sjunkit kraftigt. Det kan ju ha hänt saker som gör att det är omöjligt att bibehålla utdelningen framöver varpå det snarast vankas sänkt eller slopad utdelning. Då blir guld snabbt kattguld. - Var försiktig med bonus- och extrautdelningar

Förvissa dig om huruvida bolaget gett bonus- eller extrautdelningar, speciellt om direktavkastningen är hög. Ett skäl till extrautdelning skulle kunna vara om bolaget sålt en del av verksamheten och inte behöver pengarna, då är det klokare att dela ut dem till aktieägarna. - Håll koll på bolagens utdelningsandel

Utdelningsandelen anger hur stor del av ett bolags vinst efter skatt som delas ut till aktieägarna. Om ett bolag tjänar 10 kronor per aktie och delar ut 7 kronor så är utdelningsandelen 70%. De flesta bolag på Stockholmsbörsen håller sig inom spannet 30 – 70%. Om utdelningsandelen överstiger 100% av vinsten så är det en röd flagga, det är ju nämligen inte hållbart över tid. - Stäm av bolagens utdelningspolicy

Många bolag har en utdelningspolicy som anger hur stor del av vinsten som ska delas ut löpande. Ofta anger man det som en målnivå över en konjunkturcykel – så länge finanserna tillåter. Du finner den vanligtvis på bolagets hemsida eller i exempelvis årsredovisningen. - Köp kvalitetsbolag med god historik

God historik är guld värd när det kommer till utdelningsinvesteringar. Välskötta bolag med stabil lönsamhet och god vinsttillväxt över tid tenderar att skänka god nattsömn. Ju mer cyklisk en verksamhet är desto större risk för sänkt utdelning i sämre tider. En telekomoperatör, bank, dagligvaruhandel eller moget läkemedelsbolag tenderar att ha mer stabil historik än ett cykliskt råvaruberoende bolag. Som exempel kan nämnas SSAB som i år föreslår en utdelningshöjning på över 65%. En delikat detalj är att den utdelningen som bolaget vill skifta ut till sina aktieägare i år är betydligt högre än den sammanlagda utdelningen under hela förra årtiondet.Här kan du leta efter aktier med låg volatilitet och lågt beta-tal, alltså aktier som tenderat att inte svänga så mycket och som dessutom rört sig mindre än börsen överlag. - Hög direktavkastning eller hög utdelningstillväxt?

Något alla utdelningsinvesterare bör fundera på är huruvida man vill fokusera på hög direktavkastning eller hög utdelningstillväxt. Om du är i behov av pengarna i närtid så bör du fokusera på hög direktavkastning. Exempelvis pensionären som har en aktieportfölj där utdelningen adderar en guldkant på tillvaron i hushållskassan.Om du däremot har en lång placeringshorisont så kan det vara klokt att istället överväga en hög utdelningstillväxt. Här hittar vi ofta yngre bolag som har mer ogjort och därmed växer snabbare. Inte sällan är utdelningsandelen låg, alltså snarare 30 % utdelningsandel än 70 %, men växer desto snabbare över tid eftersom vinsten växer snabbt. Det är nyttigt att påminna sig om att utdelningsandelen ju är en andel av vinsten och om vinsten stiger så stiger ju även utdelningen som ett brev på posten, givet oförändrad utdelningsandel. Ett bolag med låg utdelningsandel och hög utdelningstillväxt kan ju dessutom accelerera utdelningen över tid genom att även skruva upp utdelningsandelen i takt med att bolaget mognar. - Återinvestera utdelningen

Glöm inte bort att återinvestera utdelningen för att åtnjuta ränta på ränta-effekten över tid. Ratos gav ett fantastiskt talande exempel i sin årsredovisning 2011. Där skrev de att den som investerat 1000 kronor i bolaget vid börsintroduktionen 1954 hade sett sin investering stiga till 8,5 miljoner kronor. Men om man glömt bort att återinvestera utdelningen fick man blott nöja sig med 900 000 kronor.

Den stigande utdelningen i portföljen påverkas av flera faktorer såsom höjd utdelning per aktie, löpande sparande som du köper fler utdelande aktier för och återinvesterad utdelning som också leder till fler aktier som ger utdelning.

Lycka till,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.