10 år sedan finanskrisen – en återblick!

Tiden går som bekant fort och det är redan 10 år sedan nedgången som sedermera skulle komma att benämnas ’finanskrisen’ tog sina första vacklande steg nedåt.

Tiden går som bekant fort och det är redan 10 år sedan nedgången som sedermera skulle komma att benämnas ’finanskrisen’ tog sina första vacklande steg nedåt.

13 juli 2007 sattes toppnoteringen på OMXS30, precis 2685 dagar eller strax över 7 år efter förra toppen i samband med IT-boomen kring millenieskiftet.

Nedgången under finanskrisen höll i sig i 472 dagar och mer än halva nedgången på totalt -57,8% fick vi efter den anrika investmentbanken Lehman Brothers kollaps 15 september 2008. Beskedet om att banken kastade in handduken kastade en chockvåg över världens finansmarknader.

2015 anordnade jag en investerarresa till USA där vi träffade Mirey på Credit Suisse som lägligt nog jobbade på avdelningen för investerarrelationer på Lehman Brothers i samband med konkursen, hon instämde att det var en mycket turbulent period som hon helst ville glömma.

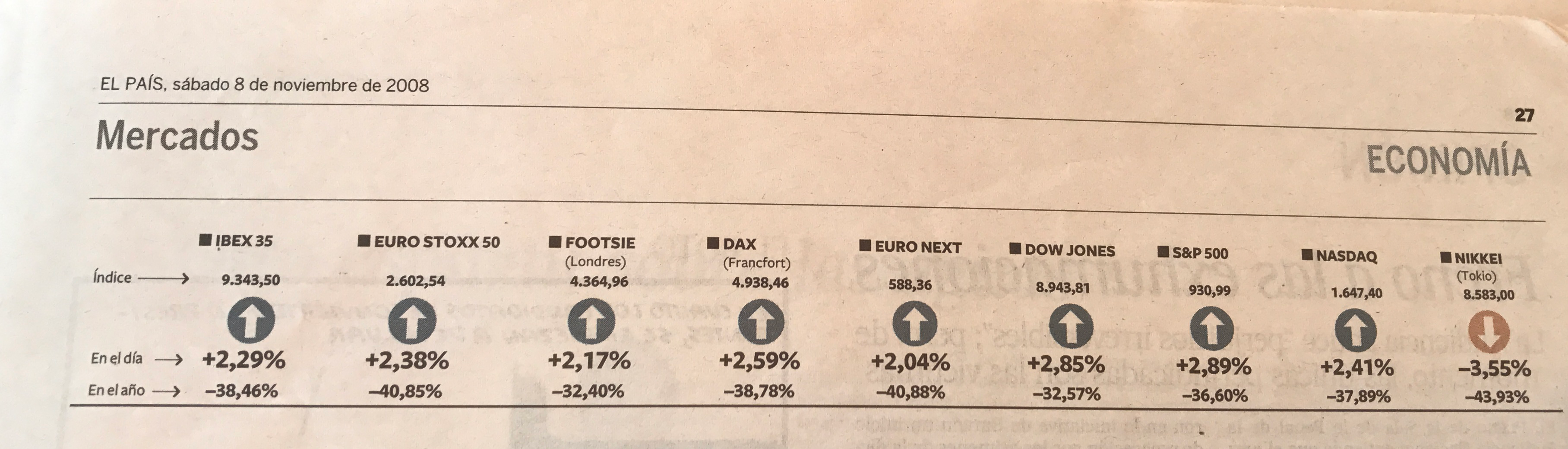

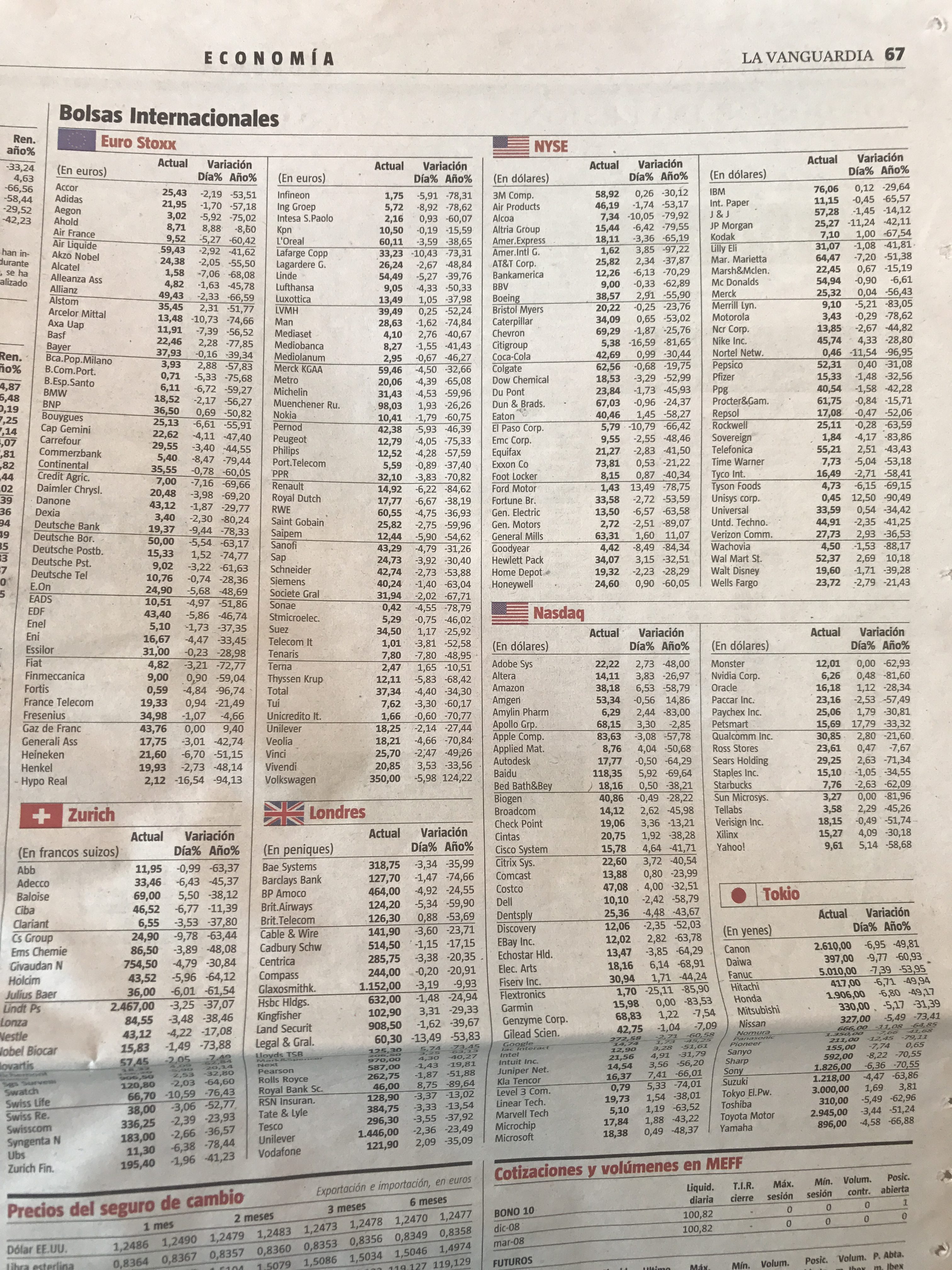

I slutet på 2008 befann jag mig i Sydamerika och sparade några sidor från den lokala finanstidningen. Det var helt klart en turbulent tid med stora fall på världens börser. Bilden nedan visar några globala börsindex och viktigt i sammanhanget att komma ihåg för svensk del är ju att börsfallet varade under två kalenderår så att enbart titta på utvecklingen under 2008 som bilden nedan ger ju inte hela sanningen.

Förutom att spara och investera löpande då jag inte är någon expert att tajma marknaden eller uppskattar den psykologiska dimension som ”hoppa från tuva till tuva” innebär så brukar jag också säga att jag köper när det gör som ondast. För att bjuda på en klyscha kan man säga att efter regn kommer finansiellt solsken. Låt oss titta på hur några av världens största bolag presterade under denna period som kom att tituleras som den värsta finansiella krisen sedan depressionen på 1930-talet.

Det brukar ju sägas att folk springer till Nordiska Kompaniet i Stockholm när det vankas rea men flyr hals över huvud från börsen när den faller. Självklart är det en något förenklad bild då börsen till sin natur är svårare att värdera än ett par byxor som kostat 1000 kr och nu saluförs för 500 kr.

Pris är vad du betalar och värde är vad du får, ja så lyder ett av många citat från en av vår tids mest kända investerarprofiler: Warren Buffett eller the Oracle of Omaha som han kallas. Det citatet kommer väl till pass här för om man kastar ett snabbt getöga på bolagen så ser man snabbt att många stora bolag som inte sällan är den senaste tidens vinnare handlades mycket billigt under krisens värsta period. När marknaden faller brett tenderar även kvalitetsbolag att falla när sentimentet är surt och börsen hamnar i frysboxen. Den som kan övervintra i minusgrader och passar på att köpa mer har iallafall historiskt gått vinnande ur kraschen.

Apple är ett av världens största börsbolag och hade här precis firat 1 år sedan de lanserat iPhone. Här hade aktien fallit -57% och från dess fram till idag har den stigit 1 300% inklusive utdelning.

Amazon sätter skräck i traditionell e-handel idag med sin framfart där man löpande ger sig in i nya områden. Senast i dagligvaruhandeln efter sitt köp av amerikanska Whole Foods. Här hade aktien fallit -58,7% för att fram till idag ha bjudit sina aktieägare på 2 600%.

Baidu är Kinas motsvarighet till Google och blev det första kinesiska bolaget i världen att inkluderas i indexet Nasdaq 100. Aktien var ned -69,6% för att därefter fram till idag ha stigit 1 575%.

Google behöver knappast någon närmare förklaring. Två år tidigare hade de köpt Youtube för 1 miljard USD, det största förvärvet i bolagets historia. Då var det flertal nyhetsbyråer som inte förstod logiken i förvärvet men idag med närmare 1,5 miljarder månatligt aktiva användare på videotjänsten och en nästintill dominerande ställning vid sidan om Facebook på annonsmarknaden online är det desto klarare. Aktien var ned -60,5% för att fram till idag ha stigit 650% (Alphabet A).

Walt Disney känner nog också de flesta till. Bolaget har en uppsjö tv-kanaler, temaparker, kryssningsfartyg, merchandise och filmproduktion och de flesta av oss har nog en relation till bolaget på ett eller annat sätt. Om inte annat på julafton kl. 15.00 innan öppning av julklappar. Aktien var ned -39% för att fram till idag stigit 466% inkl. utdelningar.

Syftet med att lyfta fram ett axplock bolag som de flesta känner igen och som inte sällan är bland de populäraste innehaven bland våra kunder är att visa på att de värsta av tider kan bjuda på de bästa av lägen att investera.

Något som slår mig är att de klassiska utdelningsmästarna som ingår i Dividend Kings och Aristocrats klarade sig betydligt bättre än övriga. Alltså bolag som lyckats höja utdelningen i minst 25 år (Aristocrats) respektive 50 år (Kings) vars historik uppenbarligen inger förtroende om framtiden i ett osäkert läge på börsen. Mer om vilka bolag det är kan du läsa i detta inlägg.

Vad gäller den svenska börsen så har den bjudit på en uppgång på 273% sedan slutet på oktober 2008. En stor del av uppgången har varit multipelexpansion, för att kapa finanslingot betydet det konkret att börsen värderar varje vinstkrona högre nu än då. Inte konstigt eftersom P/E-talet som är det nyckeltal som mäter just hur många gånger årsvinsten börsen värderas till var ordentligt nedtryck i skosulorna. Man kan jämföra det med att man håller ned en stor badboll i poolen, släpper man så åker den upp rätt fort. En stor del av multipelexpansionen var således en återhämtning. Sen har vi utdelningarna vi fått under årens lopp fram till idag och sist men inte minst vinsttillväxt. Den sistnämnda är ju den faktor som i stor utsträckning driver börsen på lång sikt, trots detta har den lyst lite grann med sin frånvaro. Vi får helt enkelt se vad framtiden har att bjuda på.

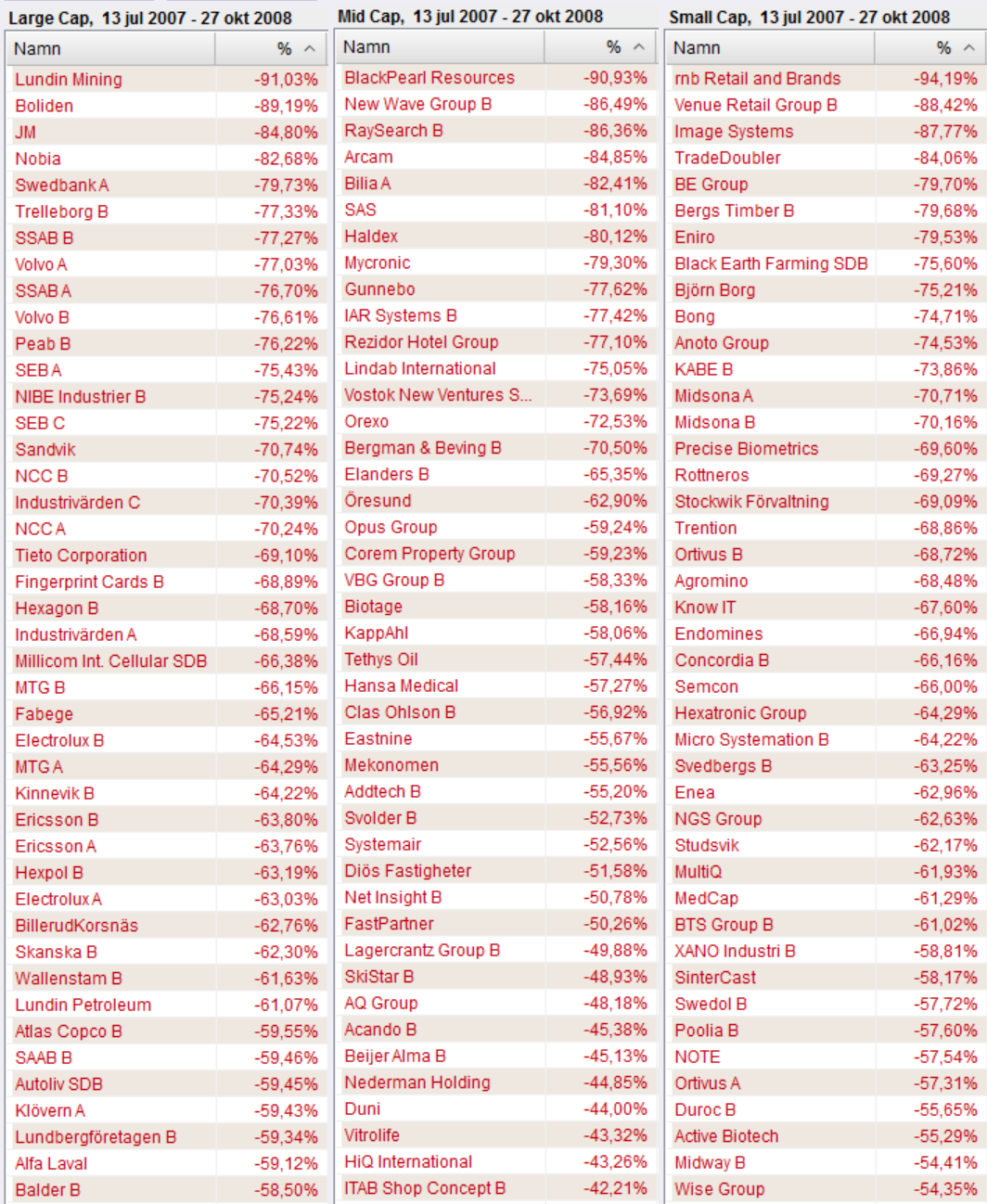

Här nedan kan du se hur bolagen på Stockholmsbörsen (large, mid och small cap) utvecklades under finanskrisen. Det är nyttigt att komma ihåg att aktier kan gå ned. Aktier har varit den absolut bästa investeringsformen historiskt och en starkt bidragande faktor till det är att det just är en risktillgång. Som tur är är nedgångar likt denna ovanliga. Den här var i paritet med 1930-talet och den är det många av oss som inte var med om. Men vän av ordning och för de som kommer ihåg vad jag skrev lite längre upp så kan ju de bästa av lägen skapas i de tråkigaste av tider. Men som de flesta finansiella disclaimers påpekar; historisk avkastning är ingen garanti för framtida avkastning!

Jag sa ju tidigare att det efter regn kommer finansiellt solsken. Här är bolagen som stigit mest sedan OMXS30 vände den 27 oktober 2008. Kom dock ihåg att om en investering värd 100 kr faller -50% till 50 kr så måste den ju stiga 100% alltså 50 kr för att komma tillbaka till samma nivå igen, den procentuella uppgången är alltså större än fallet under en återhämtningsfas.

För dig som orkat läsa ända ned hit vill jag bara säga att vi nu blickar framåt och hoppas att kommande decennium blir minst lika bra som det vi lämnar bakom oss samt önska dig en riktigt härlig sommar.

Avkastning på dig,

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen.