Börsåret 2023 (och så gjorde superinvesterarna)

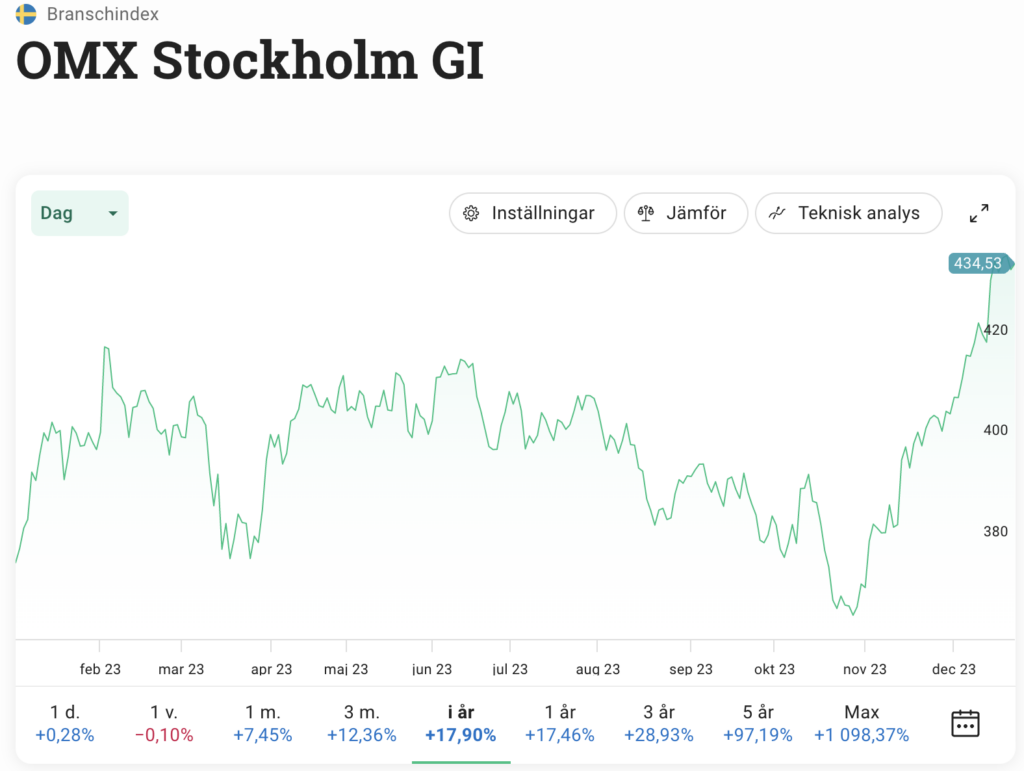

Det blev ett starkt börsår, till slut. Breda Stockholmsbörsen inklusive utdelningar (OMXSGI) har till idag (25 dec) levererat en utveckling på 17,9%.

Stockholmsbörsen – tvära kast mellan hopp och förtvivlan

Om jag ska beskriva 2023:s svenska börsår med tre ord så är det nog – oro, väntan och revansch. En berg- och dalbana av hopp och förtvivlan.

Året började starkt och hoppfullt i januari. Jag kommer ihåg stämningen – 2022 var ju ett tufft börsår för många och känslan var att ”nu vänder det” när januari bjöd på en uppgång på knappa 8 procent.

Men så blev det inte. I mars kom förtvivlan när amerikanska nischbanken Silicon Valley Bank gick omkull efter en bankrusning. En oro spred sig i bank- och finansvärlden om att de snabba räntehöjningarna nu fått allvarliga konsekvenser, vilket fick börsen att sjunka ordentligt i mars. Det visade sig dock att världen lärt sig av tidigare bankkriser och hanterade situationen på ett lugnande sätt. Det verkade fungera, för börsen studsade tillbaka lika snabbt som den sjönk innan månaden ens var slut.

April, maj, juni, juli var de månaderna som beskriver årets ”väntan”. Jag myntade begreppet ”krabbgång” då börsen rörde sig försiktigt sidledes. Två steg fram, ett tillbaka, ett steg fram, två tillbaka. Som att alla höll andan i väntan på signaler om var ekonomin var på väg. När faller inflationen tillbaka? När är räntehöjningarna slut? Kommer bolagen och människorna klara höjningarna eller är det en tidsfråga innan det kollapsar?

Under sensommaren/tidiga hösten gick luften ur den svenska börsen. Sakta men säkert växte oron när signalerna pekade åt fel håll. USA fick sänkt kreditbetyg, kronan var rekordsvag, varsel var- och varannan dag, centralbankerna var pessimistiska och så den stundande lågkonjunkturen. Inte heller glömmer vi att SAS meddelade att bolaget kommer avnoteras från börsen och aktierna blir värdelösa, kursen föll 96 procent över en natt. Och i slutet på oktober hade Stockholmsbörsen fallit med 13 procent sen sommarens topp.

Men sen kom revanschen! Tredje kvartalets rapportperiod var starkare än väntat, centralbankerna slutade höja räntorna och inflationen visade på en tydligt nedåtgående trend – det var tillräckligt för att ett börsrally skulle bli ett faktum. Med allt tydligare signaler om att räntetoppen var nådd var det inte bara storbolagen som tutade på, utan även småbolagen och fastigheterna som länge gått på sparlåga fick åter bränsle. I november-december har börsen stigit med 16 procent och levererat i princip hela årets börsuppgång.

Hoppet kom tillbaka för stämningen som avslutar året är – kan vändningen vara här på riktigt nu?

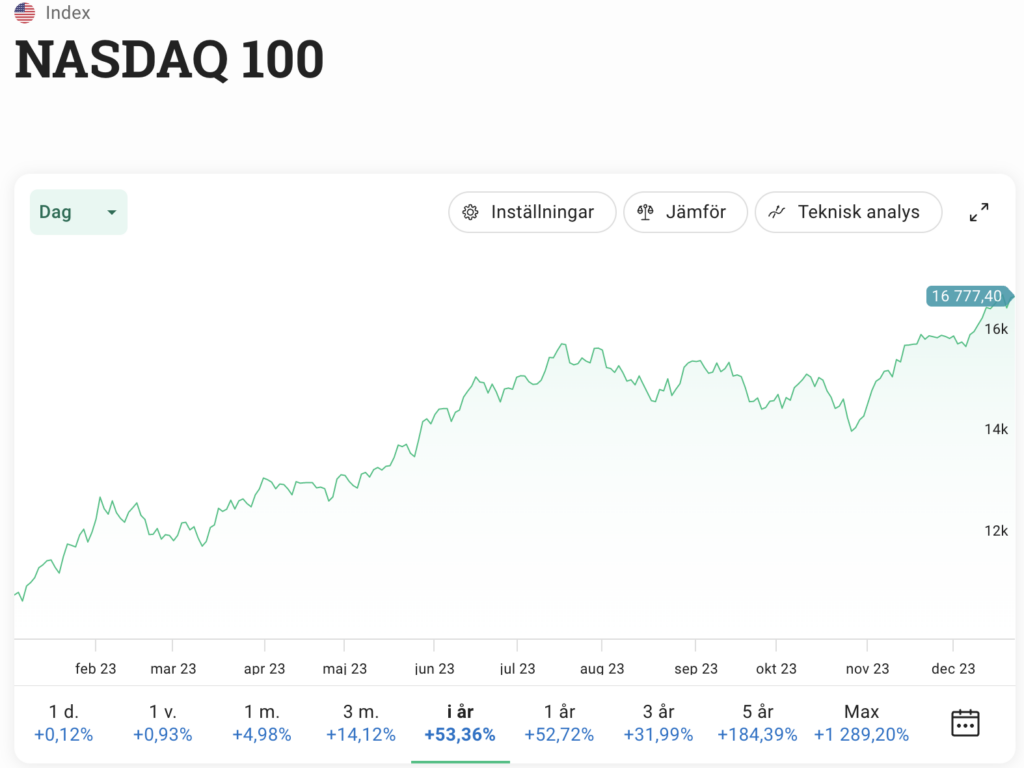

Amerikansk raketfart

Om man riktar blicken över till den techtunga amerikanska börsen NASDAQ 100 så har det nästan varit en raketutveckling, särskilt första halvan av året, med en uppgång på över 53 procent. Det är framförallt AI-boomen som drivit på utvecklingen med techjättarna NVIDIA (+234%), Meta (+194%), Microsoft (+56%), Apple (+49%), Tesla (+105%) och Alphabet (+61%) i spetsen. Roligt för de som är aktieägare!

Det här gick bra

Global- och nordamerikafonder (teknologi)

De som har haft global- eller nordamerikafonder i portföljen fick se en rejäl uppåtsving, särskilt under första halvan av året. Främst drivet av techjättarnas framfart men också dopad av kronan som försvagades allt mer, en försvagning som gynnade sparare med utländska innehav. Vår mest ägda globalfond, Avanza Global, toppade på 25 procent i september men har sedan dess fallit tillbaka till drygt 19 procent.

Svensk industri och livsmedel

Om man kikar på listan över svenska branschindex så är det Industrivaror (+24%) och Livsmedel (+22%) som utvecklats starkast under året. Svenska index b.la. OMXS30 är väldigt industritunga och där hittar vi också många bolag som haft stora uppgångar under året. Vår mest ägda svenska indexfond Avanza Zero, som följer storbolagsindex SIX30RX, har utvecklats knappt 20 procent i år.

Alternativa investeringar

Förutom fondspararnas favoritindex har vi också sett en stark utveckling i andra tillgångsslag under året. Dels kryptovalutor, som Bitcoin, har haft en tresiffrig utveckling i år, dels råvaran guld som nådde ett nytt all-time-high här i december.

Det här gick mindre bra

Kina och energi

Efter en snabb slagning på vilka fonder som gått sämst i år så hamnar kinesisk exponering tveklöst i botten. Sannolikt på grund av politisk oro och osäkerheter kring fastighetssektorn. Även energibolag hittas bland årets förlorare, vilket också syns på svenskt branschindex där ”Kraftförsörjning” har fallit med knappt 50 procent i år. Just energi hade ett starkt år 2022, nästan en boom, och det är inte omöjligt att det är övervärderingar som nu sätter sig.

Fastigheter och Småbolag

Precis som förra året har de räntekänsliga sektorerna fastighet och småbolag haft det fortsatt kämpigt under stora delar av året. Men, i de sista månaderna har vi ändå sett en stark vändning, framförallt för fastigheter. Fastighetsindex vände från -20 procent i slutet av oktober till +17 procent nu i mellandagarna. En otrolig vändning.

Så investerade de som det gick bäst för 2023

Superinvesterare är den grupp kunder som slagit börsen och som fått högst riskjusterad avkastning. Riskjusteringen gör att de som tjänat på att spekulera i volatila (stora svängningar) aktier exkluderas. Det som är viktigt att ha med sig med superinvesterarna är att det är en avspegling av vad som går bra på börsen just nu och det går inte säga något om det är tur eller skicklighet som gjort superinvesterarna. Vilka som är superinvesterare varierar alltså från period till period.

Supermånga superinvesterare

Vad som är extra roligt att se är att vi har extremt många superinvesterare just nu, över 500 000. Det betyder alltså att vi har en enormt stor grupp kunder som slagit börsen och haft en hög riskjusterad avkastning – glädjande! Min teori är att de kunder som investerat sig igenom börsens skakigaste tider nu får se en rejäl uppsida som belöning för alla ”buy low”-köp. Men att det är många superinvesterare betyder också att de kommer allt närmare de innehav som flest av våra kunder äger, som har gått bra.

På aktiesidan verkar bank och investmentbolag vara favoriterna. Toppat med industri, H&M och Axfood. På fondsidan är det globalfonderna som dominerar, men också en hel del stora svenska bolag, investmentbolag och tech där.

Aktierna som flest superinvesterare äger:

- Investor (+23%)

- Volvo (+38%)

- Kinnevik (-25%)

- Latour (+32%)

- H&M (+57%)

- Swedbank A (+12%)

- Axfood (-7%)

- SSAB (+43%)

- Industrivärden (+30%)

- Castellum (+14%)

Aktierna som superinvesterarna har störst innehav i:

- Investor (+23%)

- Volvo (+38%)

- ABB (+38%)

- Swedbank A (+12%)

- SEB A (+14%)

- Industrivärden (+30%)

- AstraZeneca (-5%)

- Handelsbanken A (+3%)

- Apple (+49%)

- Nordea (+10%)

Fonderna som flest superinvesterare äger

- Avanza Zero (+20%)

- Spiltan Aktiefond Investmentbolag (+20%)

- Avanza Global (+19%)

- Länsförsäkringar Global Index (+22%)

- Storebrand Global Plus A SEK (+17%)

- Storebrand USA A SEK (+21%)

- AMF Aktiefond Global (+19%)

- Avanza Auto 6 (+13%)

- AMF Räntefond Lång (+8%)

- Swedbank Robur Ny Teknik A (-3,5%)

(Utveckling per 25 dec 2023). Ägarlista per 2023-12-18.

Jag är optimistisk för 2024! Om alla stjärnor fortsätter stå rätt så kan det nog bli riktigt bra.

/Felicia

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.