Boosta ditt sparande inför 2024

Alla sparanden, även det allra enklaste, behöver en helhetstillsyn då och då. När vi nu närmar oss ett nytt år finns ett utmärkt tillfälle att göra en snabbcheck för att ge ditt sparande en bra start på det nya året. Här kommer några smarta tips på hur du gör ditt sparande ännu bättre.

1. Se över avgifterna i ditt sparande

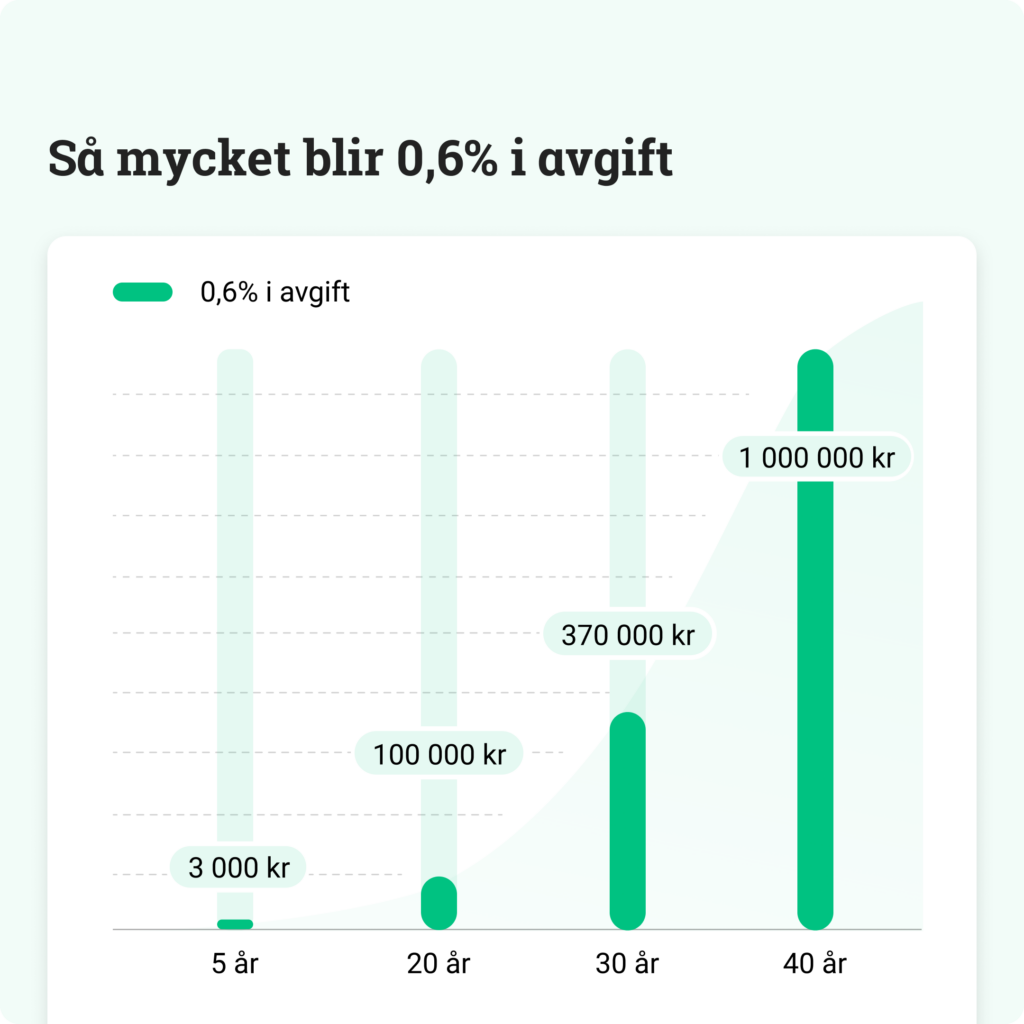

Även tillsynes små fondavgifter kan snabbt äta upp din förväntade avkastning. På samma sätt som ränta-på-ränta-effekten kan göra underverk för ditt sparande, är avgifterna minst lika skadliga för utvecklingen.

Avgifterna varierar mellan olika fonder och det är viktigt att hålla koll på dem. Om du till exempel månadssparar 3 000 kronor i månaden och vi antar en årlig genomsnittlig avkastning på sju procent kommer en så liten skillnad i avgift som 0,6 procentenheter att på 5 år ha kostat dig 3 000 kronor. Efter 20 år kommer det att ha kostat dig 100 000 kronor. Och på riktigt lång sikt, till exempel vid ett pensionssparande som löper över 40 år, kommer de 0,6 procentenheterna att ha kostat dig över en miljon kronor.

När du sparar i fonder betalar du 1/365-del av avgiften automatiskt varje dag, innan fondens andelskurs beräknas. När du tittar på fondens historiska avkastning är avgiften alltså redan inkluderad.

Det är särskilt viktigt att då och då följa upp sina aktivt förvaltade fonder då dessa (mot en avgift) ska slå ett visst jämförelseindex. Gör dem inte det över tid är det förmodligen inte heller värt att betala extra för förvaltningen. Ta gärna en titt på vår fondlista där du bland annat kan se våra billigaste fonder, vilket betyg de har och hur de avkastat historiskt.

Har du ännu inte kommit upp i ett sparkapital som är större än 50 000 kronor ger vi tillbaka alla avgifter i ditt sparande. Du kan läsa mer om vårt starterbjudande här.

Annons

2. Gör en årlig check av avgifterna i ditt pensionssparande

Som du såg i exemplet med fondavgifter ovanför är det extra viktigt att se över avgifterna i ett långsiktigt sparande. Det är ganska vanligt att pensionsförvaltare, förutom en avgift för själva produkten, även tar ut en skalavgift som kan äta upp stora delar av din pension. Se över var du har dina pensionssparanden, vilka avgifter du betalar och om det är värt att flytta dem till ett billigare ställe. Vi tar inte ut några skalavgifter för pensionssparande hos oss och du kan välja mellan att placera i både fonder och aktier. Här kan du läsa mer om skalavgifternas förbannelse och se fler fördelar med att flytta tjänstepensionen till oss.

3. Se över återbetalningsskyddet i tjänstepensionen

Har du vuxna barn och/eller en partner med en högre lön än du kan det vara en god idé att ta bort eventuella återbetalningsskydd som du har i tjänstepensionen eftersom du då får ta del av den så kallade arvsvinsten. Arvsvinst innebär att om man dör kommer pengarna som blir över från den intjänade tjänstepensionen att fördelas mellan de andra spararna som lever och som inte heller har något återbetalningsskydd.

4. Rebalansera ditt sparande

Det finns mängder av olika strategier för hur man ska spara men för de allra flesta passar ett sparande där man sprider ut sina risker över 10-15 olika bolag från fem till sex olika branscher. Om du väljer en fond får du automatisk en viss riskspridning men du behöver komplettera med fonder från olika regioner och marknader för att se till så att du inte tar för mycket risk.

När du sparat i något år kommer vissa aktier och/eller fonder ha dragit iväg medan andra kommer att växa långsammare eller backa. Det innebär att din riskspridning har förändrats och du behöver göra en rebalansering för att få den riskspridning som passar dig.

Det kan kännas trist att sälja av ett innehav som gått bra men ingen aktie har någonsin gått till skyarna och historiskt har det mest effektiva sparandet varit att jämna ut svängningarna. Likaså gäller för ett fondsparande: Har du valt en viss fördelning från början som du också vill behålla behöver du någon gång per år se över och eventuellt sälja av de fonder som gått bäst för att hålla balansen.

Vill du läsa mer om att rebalansera kan du göra det här.

5. Se till att du har rätt courtageklass

Courtaget är köp- och säljavgiften som du betalar för att handla aktier. Courtaget beräknas antingen som en procentandel på värdet du handlar för, eller är en fast summa. Genom att se till så att du ligger i rätt courtageklass betalar du inte för mycket när du köper och säljer aktier. Hos oss är det du själv som väljer courtageklass. Så tänk på att ditt handlingsmönster kan ha förändrats sedan du sist valde.

Då sparandet ofta förändras över tid är det viktigt att någon gång per år se över vilken courtageklass du valt för att du inte ska behöva betala för mycket. Här kan du läsa mer om vilka olika courtageklasser vi har och hur du kan tänka när du ska välja.

6. Utmana din bolåneränta

Det är också bra att någon gång per år jämföra sin bolåneränta med vad du kan få hos andra aktörer. En liten skillnad på 0,2 procentenheter motsvarar 167 kronor i månaden för varje miljon kronor som du i har lån. Ett lån på tre miljoner kronor innebär 500 kronor mer i räntekostnader varje månad. På ett år är det 6 000 kronor mer. Om du väljer att investera dessa pengar på börsen har du, med en genomsnittlig avkastning på sju procent per år, efter 10 år drygt 12 000 kronor. Här finns några tips på hur du förhandla din bolåneränta.

7. Fortsätt spara och investera

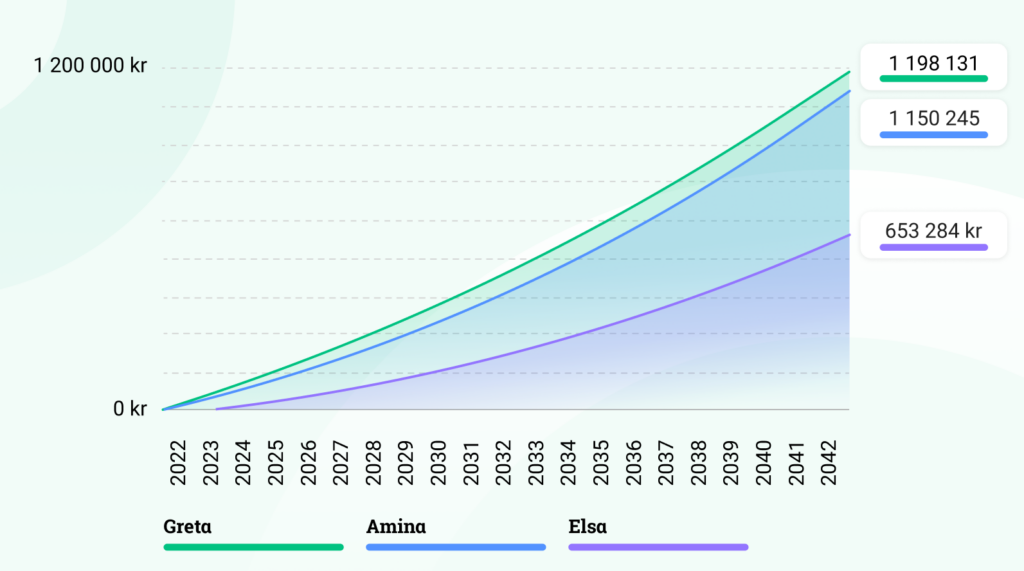

Håll i vanan och fortsätt spara varje månad, även när börsen svänger. I bilden nedanför kan du se hur stor skillnad det kan bli för en person. Se Greta som fortsätter månadsspara genom sämre tider jämfört med Elsa, som väljer att avstå helt när det går dåligt på börsen. Och om det blir tajt ekonomiskt är det bättre att minska sparandet tillfälligt, som Amina, än att helt avstå. Heja!

Exemplet i grafen är beräknat på ett månadssparande på 2 300 kr, en genomsnittlig avkastning på sparandet på 7% per år och en sparhorisont på 20 år. Här kan du läsa mer om exemplet.

Lycka till med dina sparmål 2024!

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza. Försäkring tillhandahålls av Avanza Pension.