Toppförvaltarens två bästa sektorer

Årets investerarresa är igång och schemat är minst sagt spännande. Först ut är Silicon Valley och våra värdar är fondbolaget Franklin Tempelton. En av få fondförvaltare som sitter mitt i Silicon Valley. De har satt ihop ett strålande schema med bolagsbesök för oss, men först en halvdag på deras kontor där vi fick träffa deras fondförvaltare.

Vi träffade bland annat Grant Bowers, förvaltare av fyrstjärniga Franklin Franklin US Opporunities fund. Han pratade om det han menade är den frågan på allas läppar just nu. Hur länge kommer den amerikanska tjurmarknaden (period av lång börsuppgång) bestå? Och är egentligen inte amerikanska bolag för högt värderade, framför allt i förhållande till europeiska bolag? Och vilka sektorer tycker han är mest spännande just nu?

Hur länge fortsätter börsuppgången ?

Just nu är vi i en av de längsta sammanhållande perioderna av ekonomisk tillväxt någonsin. Men också den flackaste. Tillväxten i USA har under många år varit 1,5 till 2,5 procent, inga jättetal direkt. Den lite mer behärskade uppgången har två tydliga fördelar dock.

Ett, den orkar längre. Det är rimligt, det vet alla som någonsin snört på sig ett par joggingskor. Heter du inte Elliot Kipchoge orkar du inte sprinta i fyra mil, då måste hålla ett mer behagligt tempo för att orka med. Det är samma med ekonomin.

Den andra fördelen med den mer flacka högkonjunkturen är att det blir ett mindre spekulativt beteende hos investerarna. Bubblor skapas inte på samma sätt. Och risken för en krasch minskar därmed.

Just nu ser heller inte Bowers och hans team på Franklin Tempelton någonting som tydligt indikerar att denna period av ekonomisk tillväxt är på väg att ta slut. Tvärtom, deras basscenario för 2020 är fortfarande positivt. Det grundar de främst på två drivkrafter:

- De amerikanska konsumenterna mår fint– låg arbetslöshet och löner som tar fart, samtidigt som inflationen är måttlig och räntorna låga gynnar konsumenterna som fortsätter och låga räntor håller uppe konsumenternas humör och de fortsätter att spendera. Den kanske viktigaste drivkraften för USA:s ekonomi då de står för 60 procent av BNP.

- Bolagen mår fint – Spenderar, investerar, expanderar, satsar på digitala initiativ. Alla sektorer inom S&P500 har en positiv vinsttillväxt och spås så ha även 2020. Bolagens håller heller inte i handbromsen utan fortsätter att konsumera och investera.

Är amerikanska bolag för högt värderade?

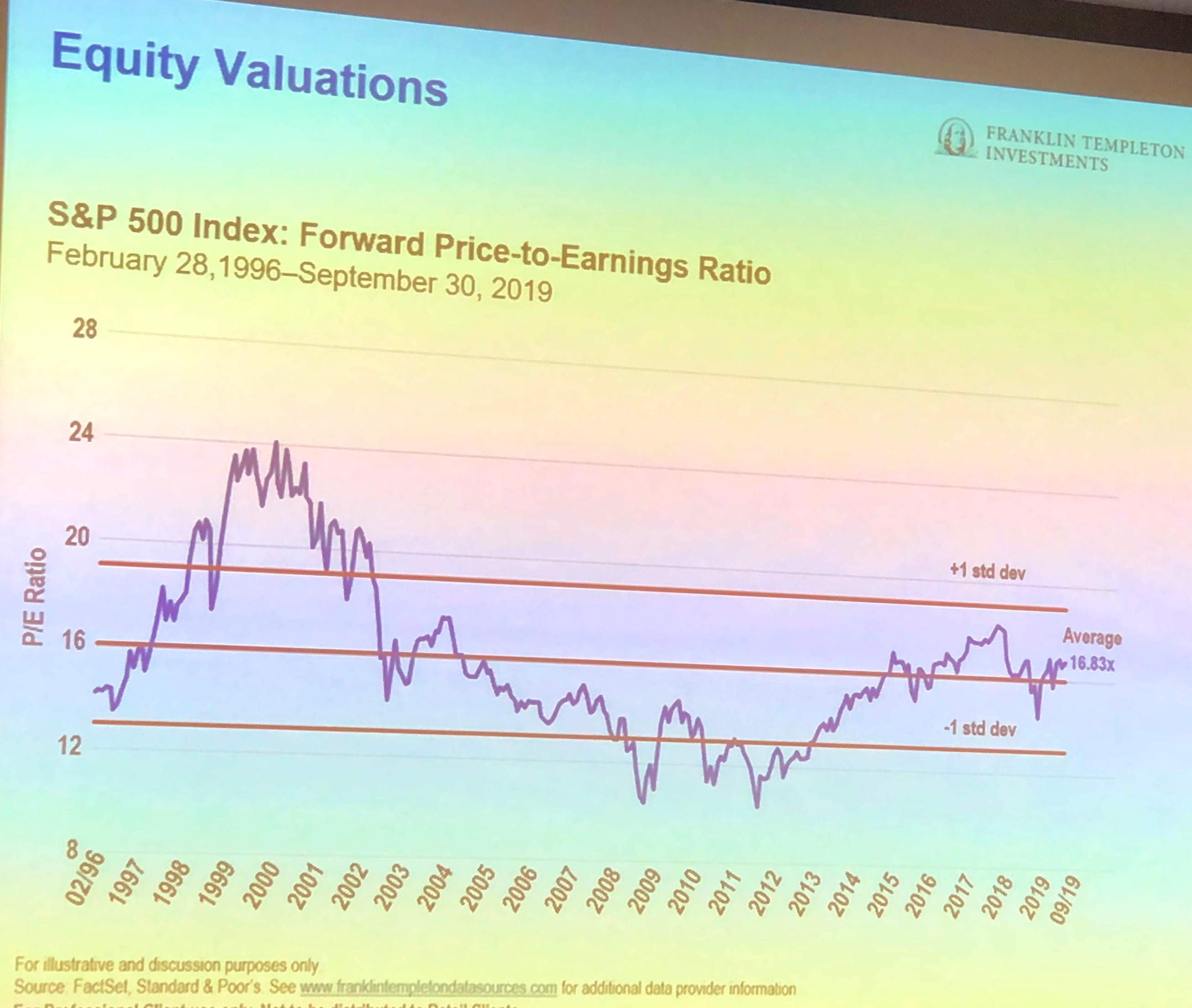

USA:s ekonom är i bra form och bolagen handlas i snitt till P/E 16. Det är enligt Bowders rimligt. Inte billigt, inte dyrt. Det är dock en betydligt högre prislapp än europeiska bolag som i snitt handlas till P/E 13. Här finns det dock fundamentala skillnader. Europabörserna domineras av tillverkningsindustri, energi och finansiella bolag (klassiska värdebolag) medan amerikanska börserna karakteriseras av teknik, hälsovård och konsumentvaror. Sektorer som visar betydligt högre strukturell tillväxt och som allt annat lika ska kosta mer.

Två sektorer extra intressanta

Precis som många fondförvaltare så pratar Bowder om strukturell tillväxt och megatrender. De försöker att hitta investeringsteman och som de tror kommer ha antingen högre eller längre tillväxt än vad marknaden tror. De vill gärna se bolag som är med och förändrar en hel bransch. Här lyfter Bowder lyfter fram två sektorer där de ser just denna strukturella tillväxt och nya bolag som utmanar och förändrar branschen:

- Digitala betalningar – I USA görs ca 60 procent av alla betalningar digitalt. I Sverige upp emot 90 procent. I världen drygt 40 procent. Här finns alltså en otrolig tillväxtpotential. Och värt att komma på här är att nästan alla digitala betalningar, oavsett vilket kort eller form man använder sig av, involverar VISA eller Master Card på ett eller annat sätt. De äger själva infrastrukturen bakom.

- Innovationer inom hälsovård – Den demografiska utvecklingen är tydlig, vi blir allt fler och vi blir allt äldre. Det är utmanande för sjukvården och att det behöva nya innovationer för att göra sjukvården mer effektiv. Det kan handla om vård online, smartare medicinsk utrustning eller mer data driven behandling.

Vad gäller tidshorisont så menar han att dessa är trender som man vill ha exponering mot långsiktig. Då pratar vi inte om nästa år eller två, utan snarare 10 år. Bowers kallar det att framtidssäkra portföljen.

Vilka marknader tror du kommer vara ordentligt förändrade om 10 år?

//Johanna

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.