Vad säger egentligen priset på en aktie?

Vad säger egentligen priset på en aktie om bolagets värdering? Är det verkligen så att en hög aktiekurs innebär att aktien är dyr och att en låg aktiekurs indikerar att aktien är billig? Även om det är en vanlig missuppfattning så är verkligheten inte riktigt så enkel, låt oss kika lite närmare på denna vanliga missuppfattning.

Priset på en aktie säger ingenting om värderingen

Det korta svaret är att priset på en aktie faktiskt inte säger någonting alls om värderingen på bolaget. För att dra någon form av meningsfull slutsats av en akties pris så måste vi sätta den i relation till något. Fundera lite grann kring vad priset 59,90 kr för köttfärs säger…

…inte speciellt mycket om du inte vet om vi pratar om hekto, kilo eller ton. Inte sällan brukar den lokala matbutiken köra kampanj på köttfärs med priset 59,90 kr per kilo. Men när det inte är kampanj så brukar priset 59,90 kr bestå, varpå många gladeligen plockar med sig ett paket eller två i varukorgen. Dock utan att märka att priset då är per förpackning (500g) och inte per kilo, det är klassisk butikspsykologi men den diskussionen förpassar vi till ett annat blogginlägg. Dock är priset det dubbla jämfört med kampanjpriset.

Samma sak gäller på börsen och spontant skulle jag säga att många läser in alldeles för mycket baserat på aktiekursen. En låg aktiekurs säger absolut inte att bolaget är billigt och en hög aktiekurs säger absolut inte att bolaget är dyrt. Däremot ger aktiekursen ett visst signalvärde som är svårt att komma ifrån, vilket vi kommer prata om lite senare i detta inlägg.

Det viktigaste du behöver komma ihåg från detta blogginlägg är att en pizza som delas i tio eller tio tusen slices fortfarande ”bara” är en pizza. Men det kan vara klokt att titta på aktiens diagram, var kommer den ifrån? Har aktiekursen en gång i tiden varit hög för att därefter sjunka som en sten ned till öresnivå eller vice versa? En aktie som fallit rakt ned i källaren brukar vittna om att allt inte står rätt till i bolaget.

Hur identifierar man en billig eller dyr aktie då?

När vi sätter ”köttfärs 59,90” i relation till kilo så börjar vi kunna få ett hum om vi tycker det är billigt eller dyrt. Hade det varit per hekto hade de flesta nog tyckt att prislappen var hög medan om det var per ton så skulle nog alla säga att det var ett kap.

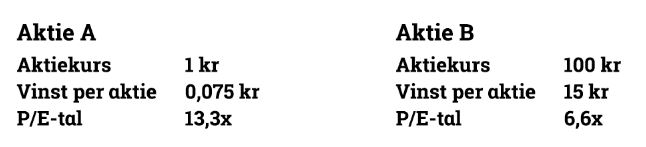

Den vanligaste multipeln bland investerare är P/E-talet (Price/Earnings) som sätter priset på en aktie i relation till vinsten per aktie. Multipeln anger helt enkelt hur många gånger årsvinsten du betalar för aktien, låt mig exemplifiera:

Här kan vi se att Aktie A har en aktiekurs på 1 krona vilket spontant säkerligen känns billigt men sätter vi det i relation till vinsten på 7,5 öre så ser vi att vi att aktien värderas till 13,3 årsvinster. Låt oss vidare anta att Aktie B tillhör en konkurrent i branschen med identiska förutsättningar som bolaget bakom Aktie A. Deras aktiekurs är 100 kronor och kan därmed spontant kännas dyrare, men om vi sätter det i relation till vinsten per aktie om 15 kronor så ser vi att det bolaget värderas till 6,6x årsvinsten, alltså hälften så mycket.

I matbutiken har vi ett hum om ungefär vad saker och ting kostar. Utan att ens tänka på det kommer du nog reagera på att bananer 16,90 kr/kg är billigt och 49,90 kr per kilo är dyrt. Aktievärdering är inte lika intuitivt men generellt kan sägas att hela Stockholmsbörsen handlats till omkring 14/15 gånger årsvinsten senaste 100 åren, alltså P/E 14-15. Bolag vars vinst växer snabbare än börsen brukar tinga ett högre P/E-tal och vice versa. Låt mig få bjuda på ytterligare en liknelse. Det är helt OK att köpa en några nummer för stor kostym (högt P/E-tal) om du sätter dig ned på en buffé och äter upp dig några kilo, då växer du in i kostymen. På samma sätt kan det vara OK att köpa aktier med ett lite högre P/E-tal om vinsttillväxten är högre än snittet, bolaget växer ju då rimligtvis snabbt in i värderingen.

Vad kan en ”för hög” aktiekurs leda till?

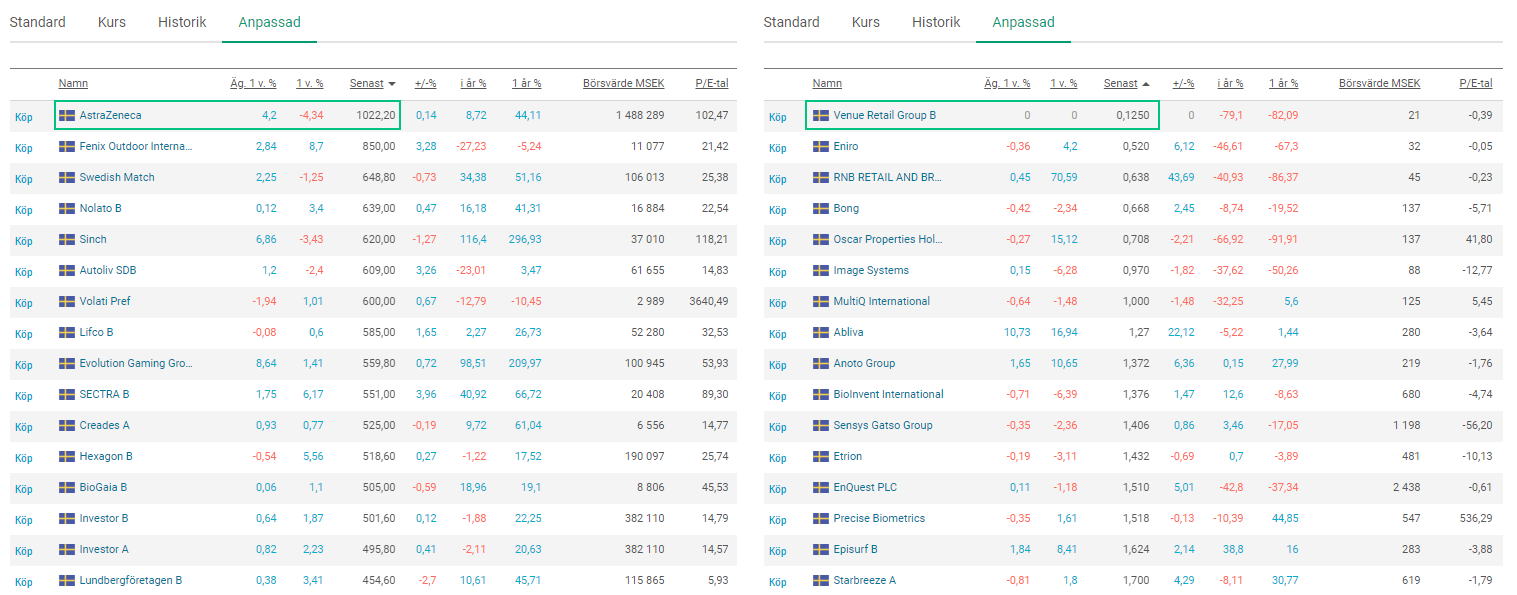

En för hög aktiekurs kan leda till exkludering av potentiella aktieägare. Förr i tiden fanns det handelsposter på börsen där aktier handlades i poster om 100 aktier per affär, likt när du handlar ägg. Mindre orders hamnade i något som kallades ”småorderboken”. Numera är en handelspost en enda aktie. Men denna förändring till trots så finns det ju fortfarande bolag vars aktiekurs är så pass hög att många sparare har svårt att investera i bolaget. I skrivande stund tingar läkemedelsbolaget AstraZeneca den högsta aktiekursen på Stockholmsbörsen på 1 022 kronor per aktie. Förr i tiden med en handelspost om 100 aktier så innebar ju det att en post uppgick till 102 200 kronor om man inte ville handla i småorderboken. Nu är en handelspost en aktie vilket alltså innebär 1 022 kronor.

Ett bättre exempel på denna exkludering är amerikanska Berkshire Hathaways A-aktie som kostar 278 000 dollar, alltså motsvarande nästan 2,7 miljoner kronor. Nuförtiden finns dock en B-aktie som tingar en aktiekurs på mer beskedliga 185 dollar, alltså motsvarande nästan 1 800 kronor per aktie. Men även den nivån är saftig för många sparare. Amerikanska bolag är inte lika på tårna generellt för att hålla aktiekursen inom ett ”rimligt intervall” för att göra det enkelt och tillgängligt för många att handla aktien.

Vad kan en ”för låg” aktiekurs leda till?

En för låg aktiekurs kan skicka ett negativt signalvärde om att något inte står rätt till i bolaget. En öresaktie är ett sådant exempel. Inte sällan är det mycket små bolag med litet marknadsvärde och tunn handel av aktierna på börsen. Den tunna handeln kan leda till att det blir kraftiga prisrörelser i aktien och att det är svårt att handla aktien utan att driva priset upp eller ned. Det kan locka till sig lycksökare som tror att det är större sannolikhet för att aktien kommer stiga i pris med tanke på det låga priset, så är dock inte fallet.

Jag tror inte det är kontroversiellt att säga att de flesta bolag undviker ett scenario där deras aktie skulle bli en ”öresaktie”. Vi har sett både fastighetsbolaget Hufvudstaden och Electrolux Professional avnotera sina respektive röststarka aktier på grund av att handeln var för tunn, även om inte aktiekursen var låg. Vill du veta mer om riskerna med handel i illikvida aktier och förstå varför dessa två bolag valde att avnotera sina illikvida aktieslag så kan du läsa mer om det här.

Aktiesplit/omvänd split

Vad kan man då göra som bolag om aktiekursen stiger alldeles för mycket över tid (lyxproblem) eller om den sjunker mot öresnivåer? Då kan du ta fram pizzaslicen och dela upp pizzan i fler eller färre slices.

Ett bolag vars aktiekurs ligger på 1000 kronor per aktie skulle kunna göra en aktiesplit på 10:1. För att ha koll på båda sidorna om kolon-tecknet så kan du tänka ”nygammal vals”. På den vänstra sidan anges hur många nya aktier du kommer få och på den högra sidan anges antalet gamla aktier innan split/omvänd split. I det här fallet innebär att du får 10 nya aktier per 1 gammal aktie varpå den nya aktiekursen blir 100 kronor. Värdet förändras inte eftersom 1 aktie á 1000 kronor är exakt samma värde som 10 aktier á 100 kronor.

Ett bolag vars aktiekurs står i 1 krona per aktie skulle kunna göra en omvänd split på 1:100 vilket innebär att du får en ny aktie per hundra gamla. Om du tidigare hade 100 aktier med en aktiekurs på 1 krona så kommer du efter den omvända spliten ha 1 aktie med en aktiekurs på 100 kronor, samma värde men en hundradel så många aktier i bolaget.

Har du fler frågor? Kommentera gärna nedan eller ställ dina frågor i Avanzapoddens Facebookgrupp som du hittar här.

Trevlig sommar,

Nicklas

Historisk avkastning är ingen garanti för framtida avkastning. En investering i värdepapper/fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka det investerade kapitalet. Avkastningen kan också öka eller minska på grund av förändringar i valutakursen. Vi reserverar oss för eventuella fel i aktie- och fondinformationen som lämnas på denna sida. Åsikter och slutsatser som framkommer i bloggen är skribentens egna och skall inte ses som investeringsråd och/eller åsikter från Avanza.